华住集团(01179.HK)半年净亏27亿负债猛增 将关闭超300家旗下酒店

2020-09-18 09:12:35 来源: 中国经济网

华住集团(01179.HK)9月10日在港交所发布全球发售公告,公司将在全球发售股份2042.215万股,其中香港发售204.23万股,国际发售1837.98万股,最高公开发售价为每股368港元。

按照最高售价计算,华住集团此次募资金额超过75亿港元,若使用15%的超额配股权,华住集团此次回港上市的融资规模最高超过86亿港元。

不过港媒报道称,华住集团在公开发售阶段未获得足额认购,9月16日,华住集团公告将股票发行价定为每股297港元,筹资规模为60.65亿港元。

关于所得款项用途,华住集团预期将全球发售的净所得款项(假设超额配股权未获行使)用于下列用途:约40%将用于支持资本支出及开支,以加强酒店网络包括新酒店开业以及现有酒店的升级及持续维护;约30%将用于偿还于2019年12月提取的5亿美元循环信贷融资的一部分;约20%将用于增强技术平台,包括华住会;约10%将用于一般公司用途。

华住集团此次发行上市的联席保荐人为高盛和招银国际,联席全球协调人为中信证券和摩根士丹利,股份预期于9月22日在港交所挂牌交易。

华住集团的前身“汉庭酒店集团”于2010年3月26日在美国纳斯达克上市。截至9月16日收盘,华住(NASDAQ:HTHT)美国存托股的收盘价为42.75美元/ADS,约合331.32港元/ADS,总市值为122.44亿美元。

若进展顺利,华住集团将成为继网易、京东、百胜中国之后,今年以来第四家完成在港二次上市的企业。

据弗若斯特沙利文资料,截至2019年底,以经营的酒店客房数量计,华住集团是中国第二大及全球第九大酒店集团。截至2020年6月30日,华住集团共有6187家在营酒店,包括758家租赁及自有酒店,以及5429家管理加盟及特许经营经营酒店。

但受到疫情影响,2020年前六个月,华住集团已有43家酒店因疫情而关闭,集团预期2020年将在中国地区关闭约350至450家酒店,其中包含300至350家由于经营因素预期关闭的酒店,以及50至100家可能因COVID-19不利影响而关闭的酒店。

招股书披露,华住集团创始人、董事会执行董事长及首席执行官(CEO)季琦的持股33.53%,联合创始人吴炯、赵彤彤分别对公司持股2.58%、8.86%,其他外资机构股东景顺控股、携程、雅高,持股比例分别为12.11%、7.42%、5.23%。

招股书显示,季琦、吴炯均为新加坡国籍,赵彤彤为加拿大国籍。其中季琦已经连续创办了携程旅行网、如家酒店集团、华住集团三家企业,均在美国纳斯达克完成上市。

招股书显示,2017年至2019年,华住集团的收入分别为82.29亿元(人民币,下同)、100.63亿元及112.12亿元,归属公司净利润分别为12.28亿元、7.16亿元及17.69亿元,经营活动产生的净现金分别为24.53亿元、30.49亿元及32.93亿元。

受疫情影响,华住集团2020年一季度收入为20.13亿元,同比下降15.70%,归属于公司净利润为-21.35亿元,比去年同期的1.06亿元下降2114.15%,经营活动产生的净现金为-13.46亿元。

9月14日华住集团发布了截至2020年6月30日的第二季度未经审计财务报告。今年二季度华住集团的收入为19.53亿元,同比下降31.7%,归属于公司净利润为-5.48亿元,同比下滑189.4%,经营活动产生的净现金为5.12亿元。

由此,今年上半年华住集团实现净收入39.66亿元,净利润为-26.83亿元。

2017年至2019年,华住集团的总流动负债为37.71亿元、59.69亿元和172.87亿元,2020年一季度为136.88亿元。集团的净流动负债分别约为人民币19.90亿元、10.05亿元、9.69亿元,2019年一季度达到了68.78亿元,不断恶化。

招股书披露,2017年至2019年,华住集团的短期债务分别为1.31亿元、9.48亿元和84.99亿元,长期债务分别为49.22亿元、88.12亿元和80.84亿元。

截至2020年6月30日,华住集团的短期债务为58.21亿元,主要包括于2022年到期的可换股优先票据及1.8亿美元的银行贷款,该等款项均未偿还。集团长期债务为92.40亿元,主要包括于2026年到期的可换股优先票据、4.4亿欧元及2亿美元银团贷款及人民币10亿元银行贷款的非流动部分。

华住集团也在不断进行资金储备。今年5月华住集团发行可换股优先票据,募集资金总额为5亿美元,截止6月30日,华住集团还有人民币53亿元的未动用信贷融资。

尽管如此,2017年至2019年及2020年一季度,华住集团的资产负债率分别为62.85%、64.39%、85.84%和91.16%,上升依然较快。此次华住集团在港二次上市,无疑也是为了缓解其资金压力。

截至2017年、2018年、2019年12月31日及2020年3月31日,华住集团的商誉分别为22.65亿元、26.30亿元、26.57亿元和53.39亿元。华住集团2017年至今未对商誉确认减值,不过由于COVID-19疫情的规模及持续时间可能造成商誉的估值所用假设及估计有所变动,从而可能导致日后的减值费用。

另外作为住宿业重要的运营指标,2017年至2019年及2020年一季度,华住集团的平均可出租客房收入为180元、197元、198元和75元,增速明显走低。上述同期,华住集团的入住率分别为88%、87%、84%和40%,受疫情影响一季度客房收入、入住率都大幅下降。

疫情也给华住集团的国际化战略蒙上一层阴影。CEO季琦曾2019年公开表示,要在未来五年建立一个全球酒店网络,2019年华住集团耗资7亿欧元现金收购德国第一大本土酒店集团德意志酒店。不过由于国际酒店业仍未摆脱疫情阴影,这也导致华住集团的国际布局受挫。

另外由于旗下酒店众多,华住集团在管理上漏洞颇多,仅最近3个月内,华住集团旗下的汉庭星空(上海)酒店管理有限公司济南山大分公司、南昌福州路分公司,以及华住酒店管理有限公司苏州人民路第一分公司和全季分公司,因消防设施设置不达标、公共用品未按照标准保洁、未按照建设工程规划许可证的规定进行建设、施工图设计文件未经审查即擅自施工等遭到监管处罚。

华住集团在美上市期间,分布在2017年10月、2018年12月、2020年1月3日三次进行派发现金股息,股息分配的现金总额分别为1亿美元、1亿美元、4400万美元,合计2.44亿美元。

连锁酒店赴港二次上市因疫情今年将关闭超300家旗下酒店

华住集团是2005年创立的国内第一家多品牌连锁酒店管理集团。2010年3月26日,“华住酒店集团”的前身“汉庭酒店集团”(NASDAQ:HTHT)在美国纳斯达克上市。

据弗若斯特沙利文资料,截至2019年底,以经营的酒店客房数量计,华住集团是中国第二大及全球第九大酒店集团。华住在国内运营的品牌包括禧玥、花间堂、桔子水晶、漫心、美仑、美居、全季、桔子精选、星程、CitiGO欢阁、汉庭、海友、怡莱、宜必思,另有合作品牌诺富特、美爵、城家公寓和馨乐庭公寓。

截至2020年6月30日,华住集团共有6187家在营酒店,包括758家租赁及自有酒店,以及5429家管理加盟及特许经营经营酒店。华住集团正在另外开发2375家新酒店,包括54家租赁及自有酒店,以及2321家管理加盟及特许经营酒店。

不过华住集团的招股书表示,随着COVID-19在全球持续蔓延,目前尚不清楚其对集团业务、流动性及经营业绩的总体影响。此外,COVID-19可能无法消除,且疫情爆发可能再次出现。

受到疫情影响,2020年前六个月,华住集团已有43家酒店因疫情而关闭,包括位于中国多个线级城市的怡莱酒店、海友酒店、汉庭酒店、宜必思酒店及星程酒店品牌旗下的酒店。

华住集团预期2020年将在中国地区关闭约350至450家酒店,包含300至350家由于经营因素预期关闭的酒店,以及50至100家可能因COVID-19不利影响而关闭的酒店。

三名创始人均为外籍CEO季琦持股33.53%

招股书披露的股权架构显示,公司创始人、董事会执行董事长及首席执行官(CEO)季琦的股份占比33.53%,主要董事及高管吴炯、赵彤彤分别对公司持股2.58%、8.86%,

其他股东包括外资机构景顺控股、携程、雅高,持股比例分别为12.11%、7.42%、5.23%。

华住集团创始人季琦,连续创办了携程旅行网、如家酒店集团、华住集团(原汉庭酒店集团)三家企业,而且携程、如家、汉庭先后在美国纳斯达克完成上市。

招股书显示,季琦、吴炯均为新加坡国籍,赵彤彤为加拿大国籍。

2020年上半年净亏损近27亿元

招股书显示,2017至2019年,华住集团净收入分别为82.29亿元(人民币,下同)、100.63亿元及112.12亿元,归属公司净利润分别为12.28亿元、7.16亿元及17.69亿元,经营活动产生的净现金分别为24.53亿元、30.49亿元及32.93亿元。

今年一季度受疫情影响,华住集团一季度净收入为20.13亿元,同比下降15.70%,归属于公司净利润为-21.35亿元,比去年同期的1.06亿元下降2114.15%,经营活动产生的净现金为-13.46亿元。

9月14日晚间,华住集团发布了截至2020年6月30日的第二季度未经审计财务报告。财报显示,华住集团今年二季度净收入19.53亿元,同比下降31.7%,归属于公司净利润为-5.48亿元,同比下滑189.4%。经营活动产生的净现金为5.12亿元。

由此,上半年华住集团实现净收入39.66亿元,净利润为-26.83亿元。

今年上半年短期债务超58亿元

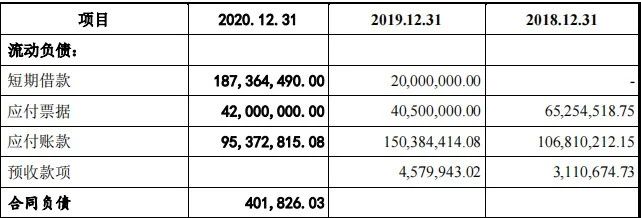

2017年至2019年,华住集团的总流动负债为37.71亿元、59.69亿元和172.87亿元,2020年一季度为136.88亿元。

上述同期,集团的净流动负债分别约为人民币19.90亿元、10.05亿元、9.69亿元,2019年一季度达到了68.78亿元,不断恶化。

招股书显示,2017年至2019年华住集团的短期债务分别为1.31亿元、9.48亿元和84.99亿元,长期债务分别为49.22亿元、88.12亿元和80.84亿元。

截至2020年6月30日,华住集团的短期债务为58.21亿元,主要包括于2022年到期的可换股优先票据及1.8亿美元的银行贷款,该等款项均未偿还。集团长期债务为92.40亿元,主要包括于2026年到期的可换股优先票据、4.4亿欧元及2亿美元银团贷款及人民币10亿元银行贷款的非流动部分。

热点推荐

-

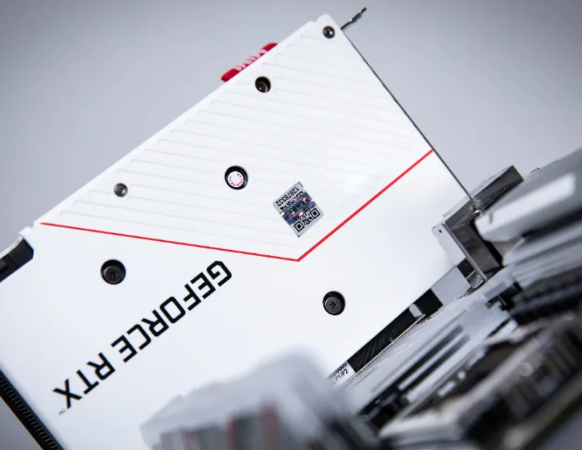

七彩虹iGame RTX 3060 Mini L显卡来了 银白色外观

-

威刚推出XENIA 14/15两款笔记本 配备雷电4接口

-

小米平板5正式官宣 将支持手写笔

-

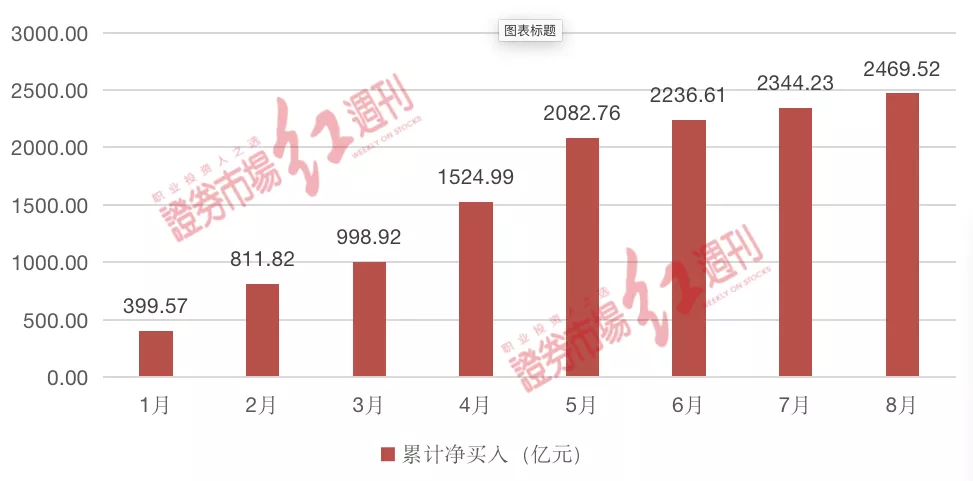

外资连续四个季度加仓 洽洽食品“出线”

-

李窑村:“租金+股金+就业收入”收益模式富村民

-

雷军预热小米MIX 4 支持120W有线快充

-

奥运健儿同款服装正流行 国旗系列和外套最火

-

机构做多意愿升温 比亚迪买入意愿强烈

-

美邦药业IPO 关键数据出入较大业内质疑“圈钱”

-

哪吒汽车“出圈”营销底线在哪?品牌声誉受损

-

小米MIX 4将发布 采用屏下摄像头技术

-

腾讯偏爱中式快餐 最看重数字化

-

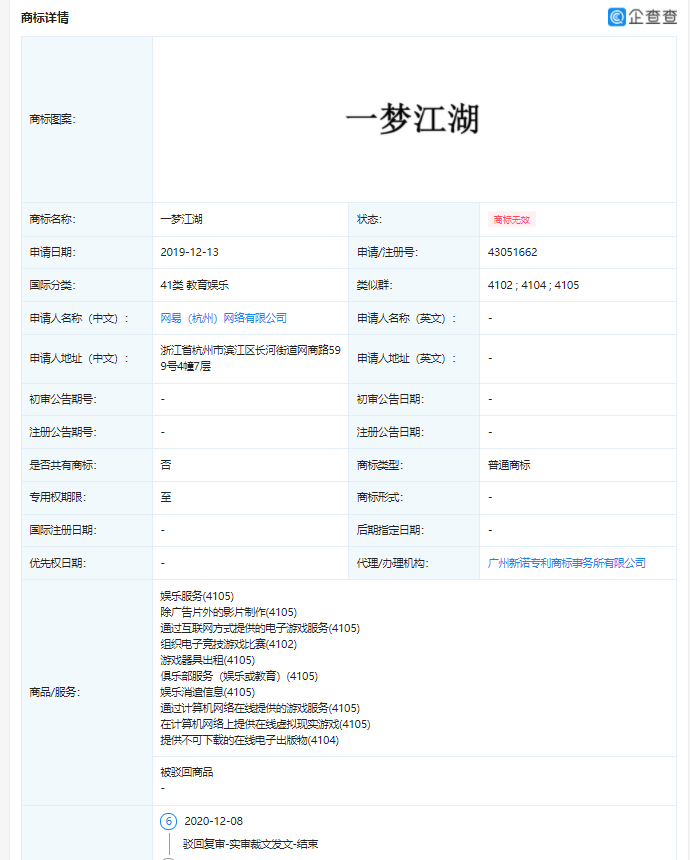

网易诉争“一梦江湖”商标再被驳回 与一宠江湖相近

-

奥扬科技更新招股书 但“造血”能力低下大客户依赖症明显

-

受“精神鸦片”影响腾讯等游戏股暴跌 捡钱机会出现?

-

摩托罗拉史上最薄的5G手机即将来袭 网友期待

-

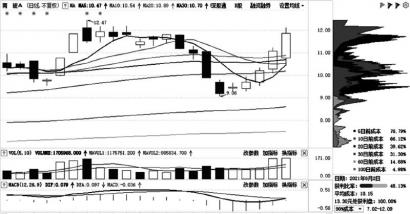

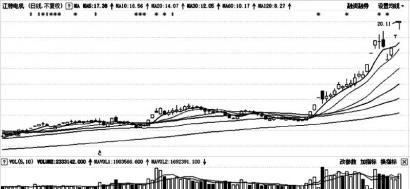

大盘探底回升 比亚迪获机构高位加仓

-

振芯科技净利暴增26倍 股价涨幅达12.20%

-

网友疯买、雷军力撑 贵人鸟真能被“救活”么?

-

兴盛优选6月单量下滑超三成 遭多名用户投诉卖假货

-

跨界美食圈 五菱宏光MINIEV马卡龙雪糕上线

-

中兴Axon30屏下摄像手机将售 1600万像素屏下镜头

-

蚂蚁基金非货币公募基金保有规模达10594亿元

-

国潮运动品牌两天销售额同比增长超过280%

-

腾讯、阿里、百度等 民企“精准驰援”可圈可点