养殖ETF(159865)10月19日上涨4.99%

2021-10-20 10:52:27 来源: 资本邦

10月19日,沪深股指缩量反弹,板块多数飘红,全天成交0.97万亿元,上日为1万亿元。盘面上,养殖板块飙升,白酒股复苏,保险股造好, CRO、鸿蒙、磷化工、特高压、锂电池、海运板块同样活跃。煤炭板块整理为主,期货方面动力煤、焦炭连创新高。

上证指数收盘报3593.15点,涨0.70%;深证成指报14499.77点,涨1.04%;沪深300报4922.72点,涨0.98%;科创50报1366.79点,涨1.05%;创业板指报3297.29点,涨0.64%;上证50报3256.67点,涨0.84%;万得全A报5723.65点,涨0.80%。

北向资金全天净买入39.06亿元,上个交易日大幅净卖出超80亿元;其中沪股通净买入17.55亿元,深股通净买入21.52亿元。

数据来源:wind

生猪价格强势反弹,猪价在经历短暂调整后再度上涨。北方地区继续大幅领涨,除新疆地区猪价依旧在11元/公斤附近外,其余地区猪价均回涨至12元/公斤以上,华南、西南大部分回升至13元/公斤以上。景气回升,养殖ETF(159865)上涨4.99%。

供给方面,8月开始,全国各养殖主体普遍进行母猪淘汰,尤其是低效母猪如三元母猪、高胎龄母猪等。农户和养殖场补栏积极性较差。此外,压栏大猪消化接近尾声,出栏生猪均重降至接近120公斤正常区间。

需求方面,双节需求有所复苏,双节猪肉消费旺季带来的季节性消费、旺季南方腌腊启动带动终端消费回暖。猪产业链公司目前陆续公布9月份商品猪销售数据,其中,温氏股份9月销售收入环比增12.3%至24.1亿元,傲农生物9月生猪销售环比增52.71%至32.59万头。

基本面方面,随着收储和产能调控“托市”效果的显现,猪价或将企稳回升。市场情绪方面,整个板块的行情经历了接近一年的调整,当前养殖ETF(159865)具备了不错的投资性价比,可以考虑逢低布局。但从长周期来看,年内猪价仍受供给过剩压制,且有关部门储备冻肉后续收储规模尚未确定,当前或仅为行情反弹而非反转,后续仍有波动的可能。

再来看下其他的板块,科技板块经历8月以来的颠簸后,科创创业、军工、新能源、芯片等“硬科技”板块已从之前的亢奋中,再次回到一个可以逢低布局、底部挖掘的位置。中长期,科创长牛方兴未艾,其代表的 “硬科技”属性最能顺应当前中美博弈、迫切提升科技竞争力、摆脱“卡脖子”困境的时代大背景。

数据来源:wind

科技板块对于风险偏好较为敏感,后续美国taper是目前较为不确定因素,但是对于国内货币政策目前仍然较为乐观。中信建投指出,四季度外部经济环境更趋严峻复杂,国内经济恢复仍然不稳固、不均衡,货币政策可能更为宽松。我国经济增速面临下行压力,主因疫情无法根除,脉冲式、周期反复的冲击不断影响消费和投资信心。

三季度,德尔塔毒株入境,管控再次明显升级,此外还有强降水、缺电限电、钢铁等高耗能产业限产力度加大等影响因素,从7、8月的经济数据初步测算,预计GDP两年复合增速约5.2%(同比增速约5.5%),即比二季度走弱。后续来看,四季度经济整体仍然承压,和经济关联度较强的上证50、沪深300可能仍然承压,基本面并不如周期资源板块和科技成长板块这样扎实。

面临三季报的披露,除了周期+科技,金融板块中的证券和银行板块基本面稳定估值较低,从日历效应来看,往年四季度也容易出现一定的行情,有望成为突破口。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF/分级基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

热点推荐

-

从藏家走向大众二手表交易爆发 规模接近一手表市场

-

养殖户:好不容易等来涨价卖了猪 刚卖完又涨了

-

支付宝升级首页可单独编辑 还新增了减少推荐等功能

-

上海高端二手车价格直逼新车 丰田二手车优惠没了

-

房地产从“黄金时代”行至“青铜时代” 多城托底救市

-

三星违反广告法被罚40万 你怎么看?

-

2021福建民企百强出炉 第三产业实力最强

-

上海:前三季度新增跨国公司地区总部47家

-

虚假网络评论可能会招致罚款 属于“欺诈行为”

-

阿里巴巴关联公司成立机器人公司 法定代表人为王永虹

-

特斯拉下一代Roadster跑车生产时间再度推迟 是怎么回事?

-

让年轻人甘当“自来水” 国产化妆品“出圈”靠的是什么?

-

iPhone 13 Pro被曝通话信号不如iPhone 12 你怎么看

-

松江新城:山水间、上海根、科创廊

-

2021年福州质量月启动 强化质量安全监管

-

天津宝坻区工商联“春雨润苗”进商会 “问计问需”服务民企

-

中秋假期:多航线机票比高铁还便宜

-

“主线产品+系列产品”双轮驱动 白酒高端产品红利释放

-

整治财务造假外 注册会计师行业迎重大发展机遇

-

挖人建团队烧钱抢市场 社区团购变成了巨头间的游戏

-

小“镇”谱写大食业 闯出乡村振兴路

-

广州房贷利率大涨 首套不低于LPR+120BP

-

蚂蚁庄园里的小鸡从河南带回了一封暖心的感谢信

-

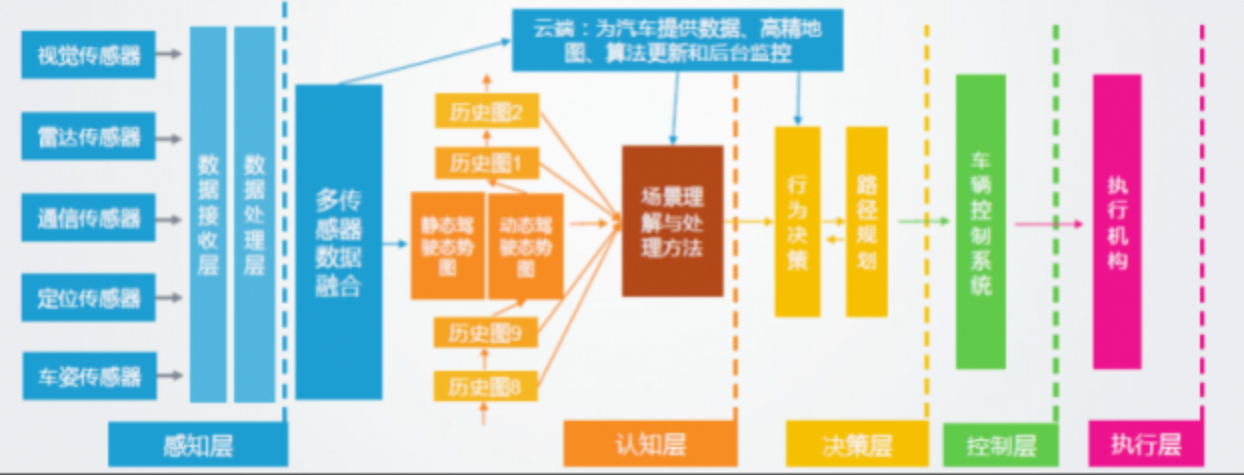

是个伪命题?自动驾驶投资的未来在哪里?

-

“支付宝崩了”上热搜 疑因13点14分的摇一摇?