上投摩根基金旗下产品2021年年报披露,上投摩根核心精选股票业绩居前

2022-04-01 17:43:51 来源: 资本邦

4月1日,上投摩根基金管理有限公司披露旗下91只基金产品(份额分开计算)的最新一期年报(2021年1月1日-2021年12月31日)。

根据数据显示,上投摩根基金管理有限公司成立于2004年5月12日,报告期内(2021年1月1日-2021年12月31日)有73只产品的净值增长率为正。

其中,基金净值增长率最大的基金产品为上投摩根核心精选股票A,数值达39.75%,该基金的相对业绩基准为中证800指数收益率*85%+中债总指数收益率*15%,现任基金经理是李博、赵隆隆。

报告期内上述基金的投资策略和运作分析:回顾2021年A股全年投资,可以用“极致的结构性分化”来总结。上证指数的波动可能是A股历史上最小的一年,基本在3300-3700区间震荡,但无论是风格演绎还是行业轮动都表现的非常极致。

春节前,风险偏好低位、宏观流动性不急转弯、微观交易流动性超预期三重共振下,沪深300上涨10.7%,春节后基于对十年美债收益率上行的担忧,蓝筹股泡沫破灭,“核心资产”遭受重创,二三季度新能源和周期品在双碳目标催化下表现出较高景气度,引领市场,9月中旬后经济基本面下修叠加不确定性抬升,经济悲观预期逐步释放,周期与成长板块大幅调整,市场持续承压。全年行业维度看,新能源、有色、煤炭行业领涨。

该基金2021年全年涨幅39.75%,绝对收益及相对收益较好。一季度基金重点配置了估值和成长相匹配的家居类个股,增持了部分市场关注度不高的成长股,较好的规避了春节后的“核心资产”大跌,净值增长15.05%(同期业绩基准收益率-2.43%)。二季度基于产业视角及估值和成长匹配度判断(国内外电动车销量超预期、光伏产业链上下游博弈逐步进入尾声),重点超配了电气设备板块,并加大了电子板块(半导体)和高端装备制造板块的配置,降低了轻工、建材等板块的配置,取得了20.86%的收益(同期业绩基准收益率4.05%)。三季度市场波动明显加大,沪深300指数下跌6.85%,该基金第三季度净值上涨10.09%,相对收益尚可(同期业绩基准收益率-3.51%),但单9月净值下跌14.8%,回撤较大。四季度表现不佳,周期成长齐跌,虽已减持了大部分周期属性个股,但基金净值仍下跌8.71%(同期业绩比较基准收益率1.82%)。

投资策略上,该基金二季度后基于产业视角,持续重点关注“双碳”目标(碳达峰和碳中和)带来的新能源(如电动车、光伏、风电、储能、电网改造等)投资机会,关注经济转型过程中的制造业升级、关键供应链与产业链自主可控机会。

净值增长率最小的基金产品为上投摩根香港精选港股通混合,为-21.69%,报告期内,该基金相对业绩基准为中证港股通综合指数收益率*70%+中债总指数收益率*30%,现任基金经理是王丽军、赵隆隆。

报告期内上述基金的投资策略和运作分析:今年香港市场表现一般,四季度我们调整了配置,加仓了电力、硬科技板块,但依然受互联网、医药板块的拖累。

头图来源:123RF

热点推荐

-

成都高新区面向全球发布高能级人才需求榜 多个岗位年薪超300万

-

当鲜花与饮品相结合 这是“花瓶”还是“饮品”?

-

四川首单耕地地力指数保险落地 有机质含量增幅越大补偿越多

-

两百亿亏损背后 是美团的员工价值和商户价值

-

预计2022年国内装机量有望达到80GW 同比增长60%

-

卫龙辣条“辣眼睛”?约吗是指约小伙伴一起吃辣条放松一下?

-

卫龙辣条外包装被指打色情擦边球 只是设计的文案而已?

-

需求引领带动强劲 成渝双城经济圈建设成势见效

-

韧性强劲!前两月义乌外贸进出口总值同比增长47.8%

-

如何运用新技术完善知识产权保护 为维权提供新途径?

-

稳定全球供应链 深圳有方有力筑牢海上通道

-

西安房价现在是多少钱一平米?成交量近乎“脚踝斩”?

-

上班太难了 四轮的买不起连两轮的也快买不起了

-

《电子烟管理办法》正式发布 “毒”命电子烟上演最后疯狂

-

开源项目志愿者精疲力竭 恶意拿走一切是不健康不道德的

-

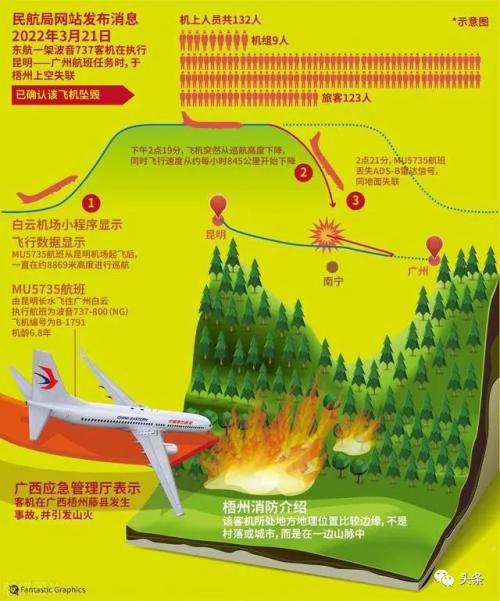

最新消息!东方航空目前已经将所有波音737机全部控制在地面

-

东航波音737客机发生事故 飞机意外险赔偿标准是什么

-

深圳龙岗区:做好防疫扩大生产 全面开启提速模式

-

重庆江北区“两眼向下”服务企业 积极打造营商环境最优区

-

有点恶心!螺蛳粉的酸豆角也是用脚踩出来的?

-

今麦郎董事长兼总裁范现国个人经历简介 一路走来一次次转身

-

郑州发布农业农村现代化“十四五”规划 挖掘“田秀才”“土专家”等

-

高度重视!广水市场监管部门全面摸排央视“315”曝光问题食品

-

国内成品油价“六连涨”落实 95号汽油累计上调1.67元

-

2月义乌快递业务量同比增56% 业务收入完成16.8亿元