本轮汽车降价你需要知道的7件事 理想、零跑、哪吒怎么不降价?

2023-04-03 08:19:32 来源: 第一财经杂志

这轮降价潮在2023年之前就已开始

舆论一般会把2023年1月特斯拉的全系降价作为此次汽车价格战的起点。这的确是一个扣动扳机的时刻,市场上最强势、最供不应求、毛利率最高的品牌之一率先降低了官方售价,客观上逼得30万元以下的竞争对手必须跟进。历史上,凡是大规模的市场降价,都是由头部品牌引领的,比如2004年的别克和大众。

但实际上,这轮降价潮在2022年已经显出苗头,部分主流的合资品牌燃油车在2022年下半年已经在4S店悄悄提供了超过以往的折扣力度,降价幅度甚至与当下接近,只不过当时这一现象没有引起公众关注。据《第一财经》YiMagazine了解,许多合资品牌的经销商平均库存系数已经超过2.0甚至3.0(库存系数指经销商当月批发的车辆,需要多少个月可以销售完)。

金胜是一家日系车4S店的负责人,他发现从去年开始,原本普遍盈利的门店中有近三分之一出现亏损,到今年一季度亏损的比例更是超过了80%。“去年我们就开始不断降价,从年初的优惠1万元到年底基本上优惠3万元以上,但是去年用降价还能换来销量。”金胜说。而当2023年销量和价格同时下跳时,价格战才引人注目。

1

地方政府亲自下场补贴

是此次价格战的特殊之处

这轮降价潮中最著名的车型是东风雪铁龙C6,“原价21万元、优惠9万元”成为此次价格战最吸睛的标题,也推动了公众舆论对车市的关注。和通常的经销商降价或品牌降价不同,这一次东风雪铁龙的优惠以“政企综合补贴”的形式出现,9万元优惠分为政府补贴和企业补贴两部分,各4.5万元。这两笔钱要等消费者按正常价格购车并完成手续后,才会返到账户上。

在LMC汽车市场咨询(上海)有限公司总经理曾志凌看来,这种由地方政府亲自下场参与的补贴,带有明显的“退税”性质。以21万元的雪铁龙C6为例,车企需要向政府缴纳的税款包括2.4万元左右的增值税、9400元左右的消费税,以及2000元左右的企业所得税(按东风汽车2021年所得税占收入比估算),消费者另需缴纳1.9万元左右的车辆购置税,合计超过5.4万元。湖北地方政府提供的4.5万元补贴实质上是通过退税来降低企业负担,并把去年年底结束的购置税减半征收优惠以另一种形式延续下来,以刺激消费意愿。

成本以亿元计的“退税式”补贴,关键作用在于救市场的同时把企业一起救了。总部和大量生产基地、供应链企业都位于湖北的东风系车企去年经营状况普遍不佳,这是本轮湖北政府亲自下场的大背景。东风雪铁龙去年的销量仅3万辆出头,只有2015年的十分之一;东风本田、东风日产去年销量同比降幅也都在20%上下。受政企联合补贴的支持,后两家车企的价格优惠也达到了6万至8万元。

由于退税的前提是厂家和消费者会在当地交税,所以湖北的补贴只面对湖北的车企,而且只限湖北的消费者才能享受。这就导致其他地区的消费者和经销商都存在观望情绪,期待本地也能出台相应政策。“但这种补贴政策只有在汽车工业集中的地区才能发挥最大效果,大多数省市不具备实行的条件,毕竟会给财政带来很大的压力。”曾志凌认为。事实上,在此之前,包括上海市嘉定区等汽车重镇,也曾小范围地推出过类似的激励政策,但范围从未扩大到省级。

2

也有不降价的品牌,它们分两种

这轮降价潮几乎囊括了所有主要的合资品牌,除了雪铁龙、本田、日产,还包括大众、通用、丰田、奔驰、宝马、现代等。上汽、北汽、长安、奇瑞等本土品牌也都加入了降价阵营,而且涉及的产品同时包括燃油车和电动车。

但是,不降价的品牌也很多。比如,理想、零跑、哪吒、领克、起亚等都宣布90天内如果降价主动退还差价;此外,奥迪、保时捷、蔚来等也明确不会降价。

这些品牌大致可以分为两种:主打高端市场的品牌;主力车型在10万元以下的品牌。前者以保时捷这样的传统豪强,蔚来、理想这样的新能源车创业公司为主。它们一方面是为了坚持品牌定位,一方面也是产品周期和此前的销售体系不允许它们任意降价。

而10万元以下的入门车型,则是另一个逻辑。由于利润比较小,这类车的降价空间都比较少。只要维持落地价不变,往往就能把订单量维持住。

以北京现代为例,其畅销车型伊兰特的最低价从10万元直降2.5万元,乍一看幅度相当给力,但实际上这款车在去年就有2万元左右的优惠,而且去年由于购置税减半征收,消费者实际上等于也享受了接近2.5万元的优惠。为了维持这个优惠力度,在今年购置税优惠政策取消之后,经销商就得自己额外掏出5000元。“这一轮降价的氛围起来之后,来看车的消费者明显多了,但是由于实际上落地的价格基本没变,所以订单量其实也没什么增长。反而我们每卖一辆车的成本还提高了,目前卖10辆车基本上有7-8辆是亏的。”在上海经销现代汽车的顾平告诉《第一财经》YiMagazine。这样的价格策略并没有起到以价换量的效果,而且车企的支持力度有限,反而增加了经销商的经营压力。

3

降价的不只是燃油车

新能源车市场份额上升,是此次价格战的另一条主线。在整体新车市场见顶的情况下,这加剧了传统燃油车的市场压力,这也是为什么参与这轮降价的车型多数是燃油车。另一方面,本土的新能源车品牌其实也被卷入了降价潮,只不过它们的降价逻辑并不一样。

对于主打燃油车的车企而言,降价的边际效应势必会不断减弱,价格基本会稳定在现在这个水平,因为再降下去厂家和经销商都很难持续盈利。如果没有亮眼的新能源产品,企业最终将被市场边缘化。

新能源车的降价空间,随着原材料成本下降以及产能提升带来的规模效应扩大,还会有更大的空间。如果不降价,刚刚获得的市场份额很快会被强势的品牌蚕食。

当然,它们的选择未必会只有“降价”,也可能更重视“增配”。比如今年2、3月比亚迪推出的新款秦、汉,都在更低价位推出了更高配置的产品。

4

汽车降价潮的根本原因

——宏观经济承压

头部品牌的压力、购置税减半政策的退出、电动车对燃油车的竞争,这些都是价格战的重要触发因素。但如果把眼光从汽车业跳开,就会发现,本轮汽车降价的核心还是供过于求,而这背后,是整个市场的消费动力低于车企的预期。

新车市场与宏观经济紧密相关,2004年和2008年的中国汽车降价,都与当时全社会的消费疲软相关。许多车企对于2023年的预期是消费的报复性增长,但实际上消费的复苏是个缓慢的过程。金胜把此次车企的价格战视为“通缩”的一部分,他的4S店在长三角的一座三线城市,原本的客人有不少是本地的职工、个体户、小企业主,但现在,家用车的升级置换在家庭支出里的优先级下降了。

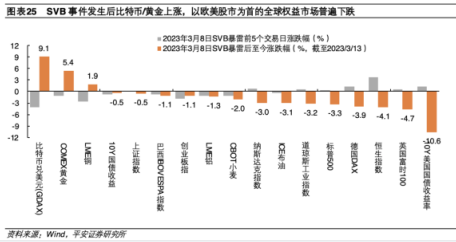

从2021年起,中国的狭义货币供应量(流通现金加上企业及单位的活期存款)的同比增速就进入下行通道,之后一直维持在较低水平。再加上美联储从2022年3月起持续加息的紧缩政策,以及防疫冲击,国内外市场的消费能力都受到限制。

只要整体消费的乏力没有逆转,汽车市场的整体价格战就还会延续。

5

降价潮猛烈的内在机理

——汽车业的产销体系

企业预期与市场反馈的落差是正常现象,在服装、快消品等行业,品牌往往可以快速应对,但汽车业特殊的产销制度,让它们难以快速反应,这也是价格战激烈程度如此之甚的原因。

“我接触的车企,在排今年生产计划的时候多数都排得偏高,和实际一比就落差很大。”曾志凌说。

在面对这种情况时,车企往往不会选择轻易减产。“我们跟厂家建议过,一季度这个情况,今年整体的销售目标能不能降一降,但厂家定产量目标的时候也受到其他压力,坚决不肯减产,结果就是我们的库存系数快速上升,原来基本上没什么库存,现在库存车要卖3个月才能卖完。”金胜告诉《第一财经》YiMagazine。这里的“其他压力”,包括汽车作为支柱产业对税收、就业和GDP的拉动作用。但从经营角度看,在供大于求的情况下维持生产,并且使用降价工具,最大的隐患是损害毛利,如果车企的毛利不能维持在健康水准,公司的整体经营状况就会迅速恶化。

随着燃油车市场份额的缩减,产能过剩将日益严重。如果品牌没有拿得出手的畅销产品,那么容易陷入销路不佳—降价促销—营收恶化的恶性循环。

6

现阶段来一场大洗牌,是好事

接下来会发生什么?价格战不会长期持续,只要供需关系逐渐平衡,车企的价格体系也会逐渐平稳。但是,这轮价格战必然会彻底改变中国汽车市场的格局。这种改变主要体现在两个维度上:边缘的合资品牌将会退出市场;非头部的电动车品牌将会迅速被淘汰。

边缘合资品牌的退出之前已有征兆。比如广汽菲克2022年就宣布破产退市,斯柯达也在考虑停止在华生产新车。这波大降价之后,还会有更多类似案例紧随其后,其中甚至会有曾经中国车市的领导者。

至于产业集中度还远远不如燃油车的电动车,一大批年销量在一万辆以下的品牌都很危险。电动车创业“九死一生”,在这个必须大笔砸钱才能不断前进的赛道里,没有亮眼的销售成绩就不可能拿到充足的现金,退赛是迟早的事。

伴随着淘汰,强势品牌的市场占有率将进一步提高,我们会看到更多的产能关停并转,看到一些新的行业主导品牌。而在这个过程中,传统的优势品牌想要生存下去,必须要在产品和价格上适应新的体系。

7

该买降价车吗?该!

降价潮兴起后,消费者的直接反应是观望——再等等,万一继续降呢!但我们的建议是,如果买车是最近的刚需,那最好就是现在。

大规模降价的产品虽然在市场竞争中处于劣势,但它们不是坏产品,并且往往品质还不错,只要不是长期库存车、瑕疵车,大可逢低买入。

(应受访者要求,文中金胜、顾平为化名。)

热点推荐

-

本轮汽车降价你需要知道的7件事 理想、零跑、哪吒怎么不降价?

-

拼多多数十家品牌店遭“炸店” 恶意订单激增近10倍

-

王思聪成立新公司疑进军外卖 王思聪目前有几家公司?

-

中国石化涨超2%中国海油涨超1% “三桶油”日赚9.79亿

-

杉杉股份“夺权”后续:法人变更完成 杉杉股份收购最新消息

-

抗早泄国产药物上市 市场有多大?处于爬坡成长阶段

-

未能满足纳斯达克上市规则 趣头条宣布将从纳斯达克退市

-

东方财富崩了 多家券商在线抢客 东方财富属于什么券商?

-

国际黄金价格逼近2000美元大关 创下近11个月以来新高

-

张兰回应海外欠债9.8亿 “是CVC基金欠我的我没欠任何人”

-

植发贷款陷阱:借款10万还5万利息 如何避免落入“美容贷”陷阱?

-

蜜雪冰城频繁改标签过期继续用 员工无健康证顺利上岗

-

竟是香精勾兑而来 被曝光后“泰国香米”企业已被连夜查封

-

张兰境外家族信托被击穿 国家为什么不禁止离岸信托?

-

深港合作就是最幸福的深圳故事@第四届木棉论坛二

-

马斯克:10万亿美元“改造地球” 马斯克靠什么成为世界首富?

-

个税汇算开始 你是补税还是退税?2022年度汇算新变化又有哪些?

-

马斯克重回世界首富 马斯克可以买下中国一个城市吗?

-

广域铭岛出席AEE2023汽车技术年会 分享自研工业APP应用成效及价值

-

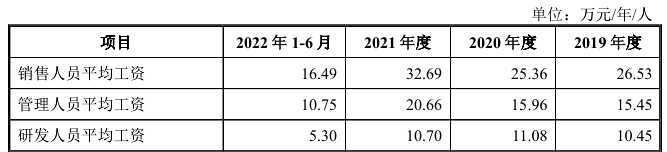

瑞迪智驱两官方文件信披矛盾 疑低价转让子公司股权

-

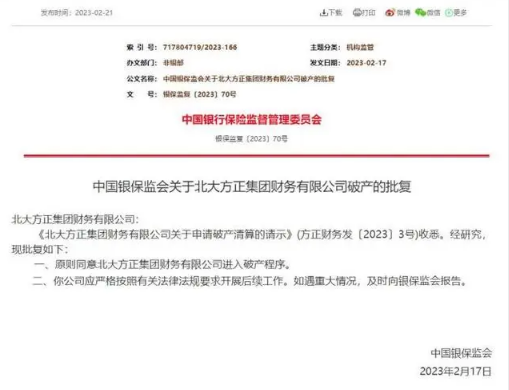

北大方正集团财务公司进入破产程序 北大方正是国企吗?

-

老牌国货公司隆力奇人去楼空 董事长被曝取保候审

-

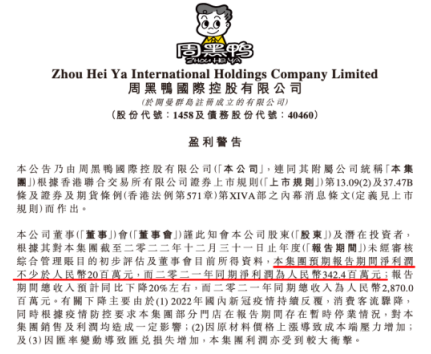

周黑鸭业绩大降超90% 2023年将努力实现2亿元年度利润

-

个税年度汇算有新变化 推出个人养老金税前扣除智能扫码填报服务

-

农夫山泉宣布涨价 成本高企之下涨价是“农夫山泉们”的解药吗?