上涨有周期下跌也有周期概莫能外 这才是股市铁律

2022-02-21 09:49:23 来源: 金融投资报

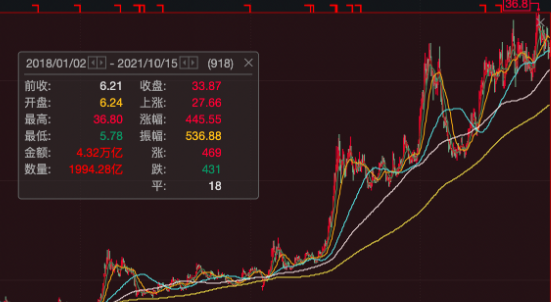

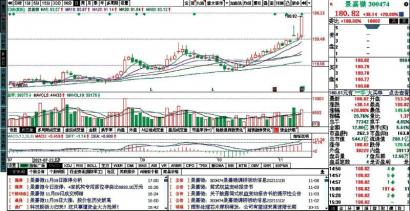

继“锂茅”宁德时代高位崩盘后,本周一“券茅”东方财富也开始高位杀跌了。创业板只能暂时委屈一下,继续在低位蛰伏。笔者认为,这些权重股腾出来的空间就是下一轮市场反弹的空间,只是到时候,看上去股指收复了失地,但上涨的板块和个股与那些被杀的高估值股票就没啥关系了;毕竟,创业板在近两年涨幅是翻倍的,高位释放一下风险在技术上也是合理的。

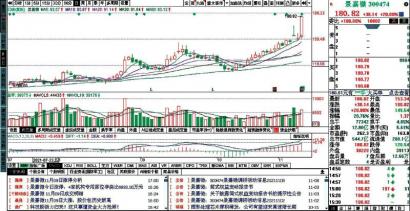

但还是有很多人半信半疑,认为这两只个股马上就能收复失地。有朋友还拿出东吴证券出台的宁德时代研报给笔者看。该研报称:这家公司近期因各类谣言股价被错杀,估值已回调至历史底部。而2022年为全球电动车、储能销量大年,且公司在手订单充足,预计全球份额将进一步提升至35%,出货量及业绩有望继续翻番增长,当前估值明显低估。维持公司2021年-2023年归母净利润预测值为152亿元、302亿元、463亿元,同比增长172%、98%、54%,对应PE为75倍、38倍、25倍。考虑公司2022年高增长,同时为全球动力电池龙头,客户、技术、成本均全面领先,长期优势凸显,给予一定估值溢价,给予2022年70倍PE,目标价905.8元,维持“买入”评级。

券商出研报力挺某一只个股很正常,但把估值精确到小数点,确实不多见,也许是为了强调自己的估值比其它研报更靠谱,所以才标新立异精确到小数。那我们大家就拭目以待,看看今年宁德时代最高能涨到什么位置。

其实,一个不争的事实是,这次宁德时代抛压加重与首创证券发出的一份唱空研报脱不了干系。这份研报称,宁德时代未来仍有20%下跌空间,建议逢高出货。就是这句话,让宁德时代走势压力猛增。可是面对东吴证券给出比首创证券跌幅高得多的涨幅时,为什么宁德时代没有出现像下跌那么干脆的快速而大幅的拉升呢?这里面的逻辑是什么?

在笔者对股市的认知中,不管什么股票,涨多了就找理由下跌,跌多了就找理由上涨,古今中外,不管哪家股市,概莫能外,这才是股市铁律。

有人说,持股宁德时代的有很多崇尚价值投资的基金公司,为什么大家就不能抱团取暖呢?确实,数据统计显示,截至2021年末(下称:报告期),共有1716家机构持有宁德时代,持股数量26253.60万股,持股市值 1543.71 亿元。其中,127家公募基金公司有1676只基金持有宁德时代,持股共计26017.82万股,占流通股比例达12.76%,持股市值1529.85亿元,按最新489.99元的收盘价静态估算,127家基金公司的持股市值已缩水到1200亿元左右。持股数量超过1000万股的基金公司包括知名的汇添富基金、华夏基金、富国基金、嘉实基金、南方基金以及上海东方证券资产管理有限公司。

显然,作为基金公司的压仓股之一,宁德时代的“跌跌不休”严重拖累了一干基金产品的净值表现。此时,需要信仰的力量才能坚守阵地,如果有基金撑不住打退堂鼓了,那股价就很难稳住。

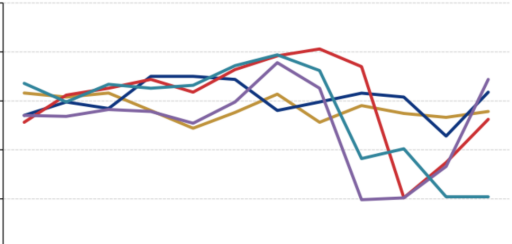

这使笔者想起2021年的一幕。2021年是题材股横行,保险股经历了过去10年中“最黑暗”的一年,全年股价重挫39%,跌幅仅次于教育行业,位居各行业跌幅榜第二位。去年一年,包括基金在内的机构从年初就开始争先恐后地减持保险股,唯恐自己跑慢了被砸手里。到了去年底,保险板块全基金持股比例只有几乎可以忽略不计的0.40%,由此可见,当时机构远离保险股的决心有多大。直到今年伊始,保险股又突然吃香了起来,至少到本周为止,保险股蠢蠢欲动的劲儿,让人不得不关注该板块后市的动向。中国平安涨幅年内已超过10%。今年以来,外资对五大保险股悉数进行了加仓。从净买入额来看,年内的29个交易日,外资对中国平安的净买入额已超过50亿元,其它保险股也正在缓慢而坚定地爬出底部。

这再次告诉我们,股市中的机会永远是跌出来的,保险股能浴火重生,宁德时代、东方财富这些绩优大蓝筹一旦杀估值、杀逻辑(新能源车、锂电池等热门赛道板块去年涨幅较大后,因赛道拥挤,加上2022年增速相比2021年可能下调,机构降低了配置,体现了市场理性的选择)完毕,仍有上行机会。光伏和锂电池作为能源革命的生产端和应用端的代表,市场潜力巨大,这点笔者深信不疑,但股价要回到高点肯定需要时间。股票上涨有周期,下跌同样也有周期,筹码必须经过充分的底部换手,才能重新吸引资金关注。

热点推荐

-

上涨有周期下跌也有周期概莫能外 这才是股市铁律

-

新冠药概念股再度走高 森萱医药、君实生物跟涨

-

N隆22转今日上市 评级AAA发行规模70亿

-

环保板块大爆发 冠中生态、建工修复20%涨停

-

三元基因股票解禁 数量总额为2947.64万股

-

薇美姿即将港股IPO 强敌环伺业绩下滑严重

-

“宁组合”和“茅指数”抱团股集体杀跌 建议关注大消费等

-

为何高股息策略会受重视?市场单边下行阶段更抗跌

-

工业母机板块盘中大幅拉升 恒锋工具、恒而达涨逾10%

-

基建板块掀涨停潮 杭州园林、汉嘉设计20CM涨停

-

欧股三大指数收盘集体上涨 法国CAC40指数报收6979.97点

-

城市转债今日上市 期限为6年票面利率为0.3%

-

申通快递推员工持股每股1元 一把就浮盈超700%

-

股价下跌逾三成 九安医疗 有啥“不能说的秘密”?

-

成都坤恒顺维登陆科创板 首日涨幅11.04%

-

乖宝宠物递交招股书 利润空间面临境内外双重挤压难破局

-

新冠药物板块涨势居前 诚达药业、雅本化学强势涨停

-

大盘回调A股已处于战略布局期 等待“靴子落地”

-

“大白马”变成大熊股 ST金正3人被罚禁入10年

-

泓禧科技(871857)今日申购 发行代码为“889777”

-

西点药业今日申购 发行总数约2020.1万股市盈率42.95倍

-

地产股上周涨逾4% 泰禾集团、南山控股、荣安地产涨停

-

主流指数出现分化 春季行情或仍在途中

-

景点及旅游板块开盘走弱 雪松发展跌超7%

-

东微半导登陆科创板 发行市盈率为429.3倍