中微半导IPO MCU行业竞争激烈缺货高峰已过业绩或将承压

2022-07-07 16:28:28 来源: 证券市场红周刊

自2020年起MCU行业陷入全球缺货危机,并自下半年开始经历了一轮又一轮的涨价,这是明显的上行周期。借助行业大潮,业内公司一般都会受益并获得突飞猛进的发展。中微半导就是这波浪潮的受益者之一。

中微半导主营MCU芯片(Microcontroller Unit),通俗叫法就是单片机,即把CPU、存储器、接口等集成到单一芯片上,形成完整的控制单元。公司的产品形式为MCU,根据下游应用领域又可分为家电控制芯片、消费电子芯片、电机与电池芯片和传感器信号处理芯片四大类。其中家电控制芯片和消费电子芯片分别为第一、第二大业务,近三年二者合计占主营收入的96.57%、90.70%和78.31%,也就是说家电行业和消费电子行业的需求直接决定了公司的业绩。

受益于MCU行业的上行周期,中微半导近三年营收增长率分别为39.76%、54.26%、193.68%,扣非净利润增长率分别为71.04%、90.12%、507.01%,特别是2021年,这两大成长性指标均实现了数倍的增长。但值得注意的是,与同行竞争对手相比,中微半导的毛利率在2021年提高幅度很大,显得十分另类。此外,国产MCU在经历过去两年突飞猛进的发展之后,颓势渐显,而接下来的行业竞争也势必更加激烈。

晶圆成本异常下降

毛利率大涨存疑

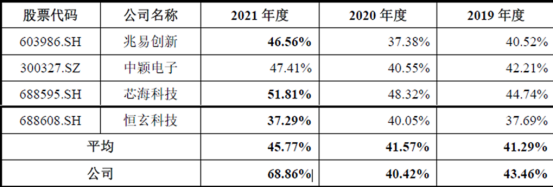

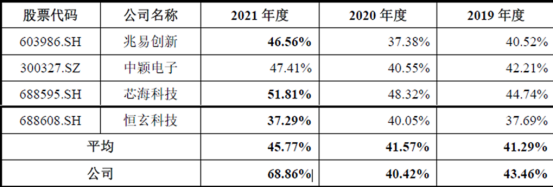

2021年中微半导毛利率大涨28.44%,达到惊人的68.86%,无论是绝对数值还是提高幅度均远高于行业内公司。

图1可比公司毛利率

对比来源:中微半导招股书

可以看出,2021年四家可比公司毛利率分别增长了9.18、6.86、3.49、-2.76个百分点,平均毛利率增长了4.20个百分点。而中微半导则增长了28.44个百分点,显然高出了一大截。

招股书中说,2019年-2020年,中微半导毛利率与可比公司不存在重大差异,但2021年毛利率提升较大,进而给出三个原因:一是产品售价上涨,二是产品成本下降,三是公司客户分散,公司议价能力强。

看了以上毛利率的对比,最大的疑问就是,为何中微半导2021年突然一骑绝尘,把同行都远远甩在了身后?对于这四家可比公司,招股书一一给出了比较说明。中颖电子大客户集中,议价能力差,故产品涨幅不大;兆易创新MCU占比小,故涨价对其影响不大;芯海科技MCU毛利率从29.03%上涨到50.69%,也算不小了;恒玄科技面临的竞争压力大,故毛利率一直比较低。进而招股书得出结论,中微半导毛利率比它们上涨得多是合理的。

然而,对于中颖电子和芯海科技的说明似乎并不合逻辑。中颖电子是老牌MCU厂商,产品主要用于家电和消费电子,跟中微半导的下游目标客户重合度很高。换个角度想,实力强大的大客户都接受不了价格上涨,小客户凭什么能接受成本大幅上涨,一来它们本身没有规模效应,成本本来就高,二来它们难以向终端客户转嫁成本。中微半导能突然把产品价格提这么高,而不受到下游客户抵制,实在难以解释。至于芯海科技,MCU毛利率上升了21.66个百分点,比中微半导的28.44个百分点低了近7个百分点,而毛利率更是低了18.17个百分点——这差距简直让人不敢相信这是同一个行业。

另外,从产销量看,中微半导毛利率大幅上涨同样显得诡异。一般来说,产品价格大幅上涨是供不应求的表现,也就是说产销率很高的情况下,厂商才会大幅涨价。但中微半导的情况并非如此,2019年、2020年公司产销率分别为97.95%、99.05%,而2021年只有76.34%。在产销率大幅下降的情况下,中微半导大幅提价的底气又从何而来呢?

成本下降的说法同样疑点重重。中微半导在招股书中指出,“由于晶圆回货周期较长,加之人民币升值影响,尚未导致公司2021 年实际入库晶圆的平均采购单价大幅上涨”。公司晶圆供应商为格罗方德和华虹半导体,由于全球晶圆代工市场一致性较高,所以提价节奏应该基本一致。华虹半导体自2020年四季度开始提价,当时提价约10%,2021年提价约11.68%。而按中微半导的说法,公司有“先见之明”,提前定了低价的货,所以直到2021年都没有受到涨价的影响。但2020 年下半年、2021 上半年及2021 年下半年公司平均采购单价分别为3505.99 元/片、4005.60 元/片和4223.38 元/片,很明显,2021年上半年就开始提价了,为什么当年还会有成本下降,难道一整年用的都是2020年下半年采购的晶圆?

基于以上分析,可以看出中微半导把毛利率大幅上升归结为产品价格上涨和成本下降似乎是站不住脚的。

MCU行业竞争激烈

业绩或将承压

中微半导MCU第一大类产品主要用于小家电,经过前两年的高景气后,目前正在转弱。从全球MCU销售规模也能看出行业景气度的下降。根据IC Insights的最新数据,随着2021年经济强劲复苏,微控制器(MCU)销售额增长23%。IC Insights预测,2022年全球MCU销售额将增长10%,可见增长率明显下降。国内MCU市场同样不容乐观。由于手机、PC等消费电子市场的需求疲软,再加上2021年疯抢晶圆产能和订单,导致今年上半年MCU开始出现库存积压问题,这对以传统消费和家电应用市场为主的国产MCU厂商来说将是一个很大的挑战。中微半导主营的8位MCU芯片技术壁垒较低,竞争本来就很激烈,在当下这种市场环境下,或将遭遇强大的竞争压力。

从中微半导研发项目和IPO募投项目来看,公司接下来重点发展方向有大家电和工业控制MCU、物联网SoC和模拟芯片、车规级芯片。

大家电市场格局相对成熟稳定,中微半导要想分一杯羹不是那么容易,将面临家电厂商自身MCU子公司和中颖电子这些老牌厂商的竞争。车规级芯片看似前景广阔,但普遍采用32位MCU,中微半导一直做8位MCU,技术差距比较大。另外,车规级MCU常年被NXP、英飞凌、ST、瑞萨和TI等国际巨头垄断,想进入汽车厂商供应链谈何容易。

在原有业务周期性下行,新业务短期难以取得成效的情况下,中微半导接下来的业绩势必承压。招股书预计公司2022年上半年营收同比变动-19.60%至-12.12%,扣非净利润同比变动-48.59%至-43.10%。

估值探究

招股书选取兆易创新、中颖电子、芯海科技、恒玄科技等四家公司作为可比公司,再加上乐鑫科技,我们用这五家公司作为估值参考。选用PE、PB、PS三种相对估值法;市值选取2022年7月4日收盘数据,财务数据选取2021年报数据。

本次发行前总股本为33736.50万股,通过计算得出:

PE法得出市值为282.55亿,对应股价为83.75元/股;

PB法得出市值为88.24亿,对应股价为26.16元/股;

PS法得出市值为106.26亿,对应股价为31.50元/股。

另外,按公司融资计划,计划发行不超过6300万股,融资72884.86万元,计算得出IPO价格要在11.57元/股以上。

考虑到公司业绩承压和行业竞争激烈,我们认为其合理估值可能在25元/股-30元/股。

热点推荐

-

中微半导IPO MCU行业竞争激烈缺货高峰已过业绩或将承压

-

汽车零部件企业涨势喜人 浙江世宝股价涨幅高达289%

-

大盘冲高受阻打击市场热情 泰嘉股份(002843)获机构小幅加仓

-

盛帮股份登陆创业板 技术研发不足市场占有率不高

-

A股三大指数收跌 结构性行情值得期待可重点关注三大主线

-

资者如何挖掘10倍股潜力?新能源类、计算机软件类、生物技术类等

-

医疗板块领涨两市CXO概念集体发力 美迪西涨超10%

-

天图投资递交上市申请 曾投资周黑鸭、茶颜悦色等知名消费品牌

-

猪肉概念股掀涨停潮 正虹科技、禾丰股份、牧原股份等14只个股涨停

-

市场分歧加大机构投资者买卖互现 多氟多(002407)被减持

-

午后猪肉板块掀涨停潮 温氏股份涨超11.82%牧原股份封住涨停

-

近期旅游板块表现强势 西域旅游4个交易日内股价涨幅超过50%

-

渝股中交地产涨145.96%成“涨幅王” 系央企中国交建旗下房地产企业

-

纳斯达克指数前六个月重挫三成 苹果上半年累计下跌23%

-

个人养老金投资公募基金产品 有利于个人养老金的保值增值

-

北交所公司:不得粉饰财务状况和经营成果

-

港股汽车股跌幅扩大 蔚来跌近12%长城汽车跌近10%

-

设置分红率指标等 退市制度仍需进一步完善

-

汽车类板块跌逾6% 长安汽车、广汽集团、小康股份等跌停

-

天齐锂业、贝泰妮、领益智造等 多家A股公司拟赴港上市

-

13天12板累积涨幅高达214.52% 集泰股份成新“妖王”

-

机构买入力度持续加大 横店东磁(002056)获大额买入

-

暑期游细分龙头股率先受益 中青旅(600138) 创新打造新增长点

-

美股和A股“此消彼长” 在于中美经济和政策周期的错位

-

机器人概念板块掀起涨停潮 惠程科技、赛象科技、远大智能等涨停