遭基金“跑路” 五大险企业绩全线承压

2021-11-05 11:29:08 来源: 中华工商时报

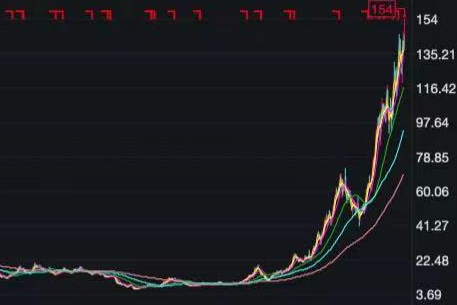

三季度上市险企净利润大幅下滑,行业“拐点”似乎遥不可及。公募基金对于保险的持仓也一降再降,根据统计,今年三季度主基金持有保险板块的市值在下降0.4%,连续三个季度减持,截至三季度末,对于五家上市险企持股数量为5.8亿股,持仓金额232亿元,持股数量相比上一个季度的10.4亿股,下降4.6亿股,几乎腰斩,基金对于保险的持仓已经降至10年低点。

三季报显示,今年1月至9月,中国人寿、中国平安、中国人保、新华保险、中国太保合计实现保费收入约2.04万亿元,同比下降0.97%,仔细观察,5家险企净利润增幅分别为:3%、-20.8%、10.9%、7.6%和15.5%。不过,若只看第三季度,五家险企的情况则较为糟糕,扣除经常性损益后的归属母公司净利润,除了中国太保53.87亿,同比下滑0.7%,其余四家均出现30%以上的下滑,其中新华保险和中国人寿的下滑幅度甚至超过50%,分别是4.41亿,同比下滑50.2%和75.87亿,同比下滑54.6%。

对于业绩下滑,中国人寿表示,降幅扩大的主要原因是传统险准备金折现率假设的更新;而新华保险也指出,净利润变动的原因是受会计估计变更的影响。

综合五家上市险企的业绩情况,寿险整体仍处于调整阶段,而产险板块,则出现车险业务和非车业务的分化,车险业务承压,而非车业务发展向好。

实际上,外界对险企三季度业绩承压已经早有预期。据银保监会最新统计数据,今年前三季度,人身险、财险公司原保费收入同比分别下降1.39%、1.04%;而与此同时,赔付支出则分别上涨20.13%、12.71%。保费负增长,赔付支出却大幅上涨,保险行业“压力山大”。

国盛证券非银团队表示,准备金增提及资产减值侵蚀影响了中国人寿三季度净利润。一方面,中国人寿共计提资产减值186.14亿元,较上半年增提109.98亿元,预计对部分股权类资产按照相应的减值政策计提减值,对净利润有一定侵蚀;另一方面,中国人寿精算假设变更增提准备金231.18亿元,对净利润形成一定压力。

业绩下滑,保险板块也遭到资金的抛弃,根据平安证券统计,该板块在三季度下跌21.34%,明显跑输大市,龙头中国平安重挫25.11%,中国人寿下跌10.34%。

平安证券统计,今年三季度,保险板块持仓比例下降至0.4%,今年以来已经连续三季度遭减持,呈现明显的低配,以沪深300流通市值为标准,保险板块标配3.79%,目前尚低配3.39个百分点。三季度基金对保险板块个股持仓从高到低依次为中国平安(0.31%)、中国太保(0.07%)、中国人寿(0.02%)、新华保险(0.01%)、中国人保(0.002%)。

如果仅计算主动型基金对保险的持仓比例,则仅有0.1%,保险股已经遭遇“急冻”。基金对保险行业的配置比例已经降至近十年的低点。

三季度5只保险股均遭遇不同程度的减持,其中中国平安被减持的幅度最大,根据同花顺统计,三季度有726只基金将中国平安从其前十大持仓股中剔出,而新进的仅有32只,减仓数量为1.38亿股。

不过危机中也孕育着机会,平安证券就认为,保险板块估值已处于历史底部,且政策规范互联网人身险市场发展、支持商业养老险和健康险发展,但新单承压明显、负债端修复有待转型见效,短期股价表现或仍将承压,但看好长期配置价值。

国泰君安则直接给出增持的结论。他们判断,寿险行业目前正值转型阵痛期,预计2021年全年及2022年开门红业绩均承压,保费企稳时点判断在2022年开门红后,重点关注各家公司转型方案落地成效。财险行业得益于车险综改对保费的负面影响消除,预计2021年四季度起保费端增长动能显著提升,大型险企承保盈利的稳定性更强。个股方面,中国平安资产端受地产行业的负面影响明显缓解,保险投资资产及集团其他板块的风险敞口均可控,预计有效缓解市场对公司资产端不确定性的担忧,建议增持。

热点推荐

-

五大险企保费增幅大幅下降 股东频繁减持

-

乐视网发布业绩快报 2018年净亏损20.26亿元

-

欢瑞世纪惊曝连续4年业绩造假 虚增收入 营收近亿元

-

遭基金“跑路” 五大险企业绩全线承压

-

业进入长期成长阶段 大批公募提前布局军工股

-

新基金发行已突破2.5万亿 爆款基金同比有所减少

-

韩国最大电子钱包Kakao Pay上市 开盘即翻番

-

元宇宙为何受资本青睐 是机会还是泡沫?

-

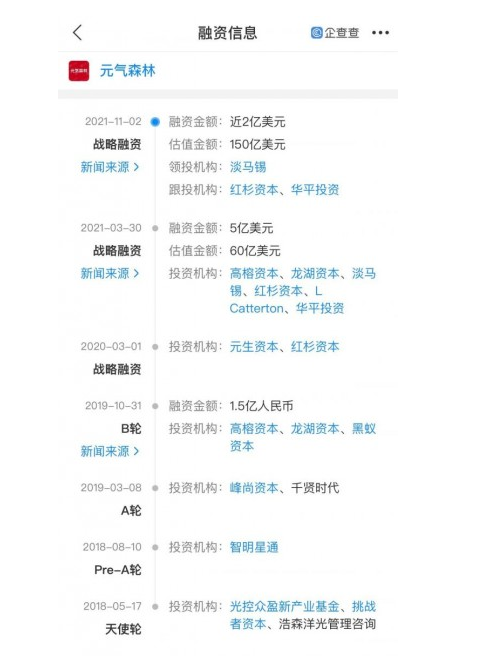

元气森林将完成新一轮近2亿美元融资 红杉中国等跟投

-

石墨电极概念股早盘拉升 东方银星(600753)涨逾3%

-

食品饮料板块继续活跃 盐津铺子股价暴涨超过9%

-

包容和支持 北交所开启创新型中小企业新征程

-

三季报上市城商行表现“抢眼” 宁波银行增速居首位

-

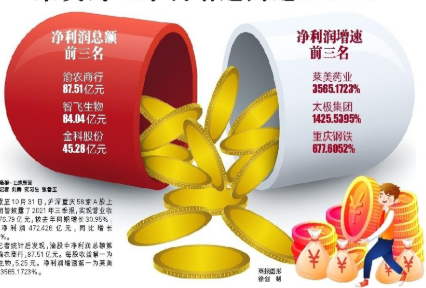

58只渝股前三季赚了472亿元 每股收益智飞生物第一

-

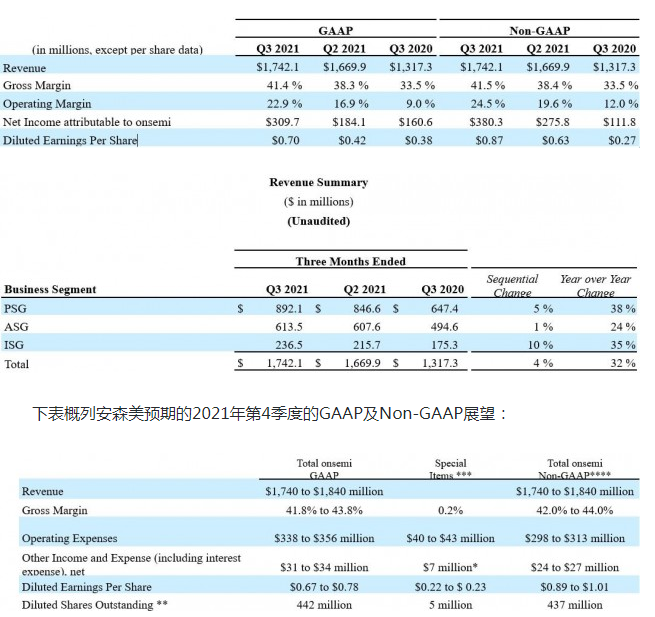

毛利率环比增长310个基点 安森美3季度收入创纪录

-

UU跑腿宣布完成数亿元B+轮融资 将用于技术创新等

-

LED概念股早盘走强 康强电子涨幅超过5%

-

军工板块早盘持续走高 新劲刚股价大涨超过7%

-

食品饮料板块早盘拉升 千禾味业股价大涨超过5%

-

渝股三季报“交卷” 川仪股份净利增111%

-

特斯拉概念股大幅走高 亚玛顿(002623)涨逾5%

-

中高档白酒等销售增加 迎驾贡酒前三季度营收增42.62%

-

投资金额近2亿元 陕西企业家助力乡村产业振兴

-

多只渝股三季报稳中向好 三峰环境净利增78%

-

前三季度优刻得营业收入23.43亿元 同比增长43.04%

-

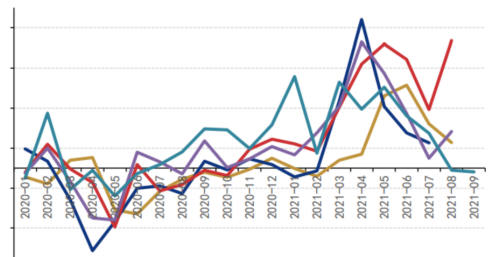

北向资金逆势而入 更加关注大消费品

-

云南白药炒股巨亏15亿元 “中药一哥”地位不保

-

投资收益大幅增加 渝三峡A前三季净利大增80%