油价反弹 能源股上涨45%金融股反弹25%

2021-07-05 11:14:53 来源: 中国基金报

目前市场对于通胀上升的短期担忧已经暂时解除,但疫情反复及政策退出等风险因素叠加,都使下半年具有成长空间的资产难上加难。目前,大宗商品中唯一还保持上涨势能就只剩原油,但机构却看法不一。

油价能否持续冲高?

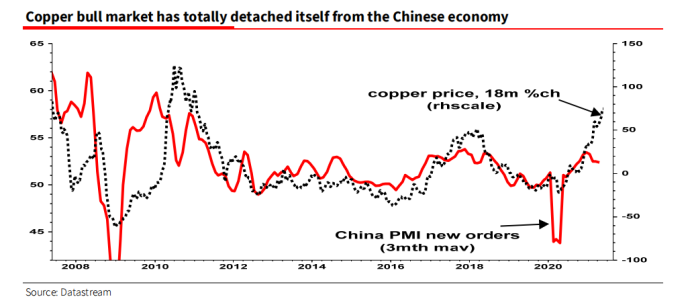

今年前几个月,美国木材期货价格飙升,在五月初达到1670美元的最高点,但之后直线下降到760美元左右,6月份下跌超过40%。这只是大宗商品价格回落的一个缩影,6月以来,包括铁矿石、铜和煤炭等都从高点回落,市场一改单边上涨的预期,唯独原油是近期仍然强势的品种。

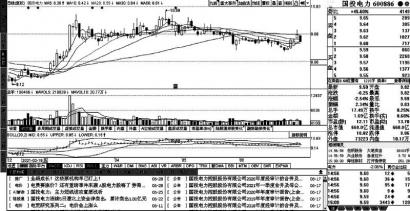

2021年上半年,油价飙升了45%, 两年半来首次突破75美元,这带动油气资产成为不少市场表现最好的品种。整体看,今年油价上涨得益于疫情逐步好转,产能受限背景下的供不应求,全球三大能源主要预测机构——欧佩克、国际能源机构和美国能源情报署都指出,2021年下半年,需求主导的经济复苏将决定未来油价走势。

目前油价正处于高位震荡,欧佩克会议就是否增产还争论不休,未来供需关系都有较大不确定因素。

唱多的华尔街分析师认为,未来几个月原油市场有可能进一步攀升。高盛预计,第三季度布伦特原油平均价格将突破每桶80美元,随着需求大幅回升,价格有望持续上涨。摩根大通则把油价突破80美元关口时间点放在今年四季度。美国银行的分析师更乐观,认为布伦特原油价格可能在明年夏季达到每桶100美元,可能上自2014年以来油价首次回到三位数。

有较为悲观的论点认为,随着供需重归平衡,原油就像其它大宗商品一样,现已处于“牛尾”阶段,继续大涨的可能性已经不大。摩根士丹利认为,到2022年年中,布伦特原油的交易价格将在每桶75美元至80美元之间,与现在相差无几。

成长股获得动能

从美股来看,今年的周期性股票的表现最好。随着油价反弹,能源股上涨45%,金融股反弹了25%。相比之下,标准普尔500成长型股票上涨了14%,略低于标准普尔500指数15.5% 的涨幅,科技股仅上涨15%。维廷认为,投资者开始从周期性交易向科技股和成长股过渡的时机已经成熟。

从A股来看,成长股已经先行一步,创业板今年上半年上涨17%,创业板动量成长指数更是上涨了27%,成为上半年表现最好的板块之一。

随着通胀预期回落,货币政策逐步回归常态化,A股市场可能会持续关注成长股。中金公司指出,中国的经济增长速率正在从快速复苏逐步回落至常态增长,政策环境可能整体逐步偏向支持增长。市场对于通胀预期暂时消化,在此背景下,市场资金面担忧减少,市场关注点由“疫后复苏”逐步转向“常态化增长”,相对景气度高、增长潜力大、产业周期仍在持续的成长风可能仍然是市场的主线。

受到持续打压的科技股也有望重获动能。在过去12个月,全球多个市场的价值型股票估值快速上涨,但是科技股并非被赶尽杀绝。今年上半年,标普500指数中贡献最大的成分股还是来自于微软等科技股。一轮杀估值后,不少具有长期增长空间的科技会重获资金青睐。

另外有望获得市场青睐的板块是医药保健。今年迄今为止,标准普尔500指数医疗保健上涨了12.5%,作为一个中周期的业绩优异板块,2019年以来,该行业一直落后于大盘且估值较低,有望获得市场认可。

热点推荐

-

提价预期激活电力股做多热情 中国广核长期投资价值彰显

-

个股涨多跌少 四维图新获主力逢高减持

-

三巽四递表终过聆讯 资产负债率没达标踩1红线

-

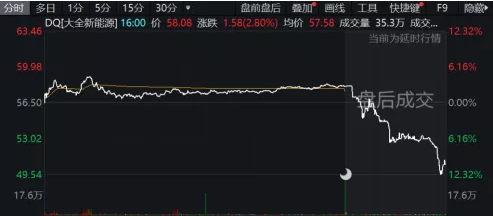

新疆大全谋求A股上市 半导体级多晶硅项目盈利能力未知

-

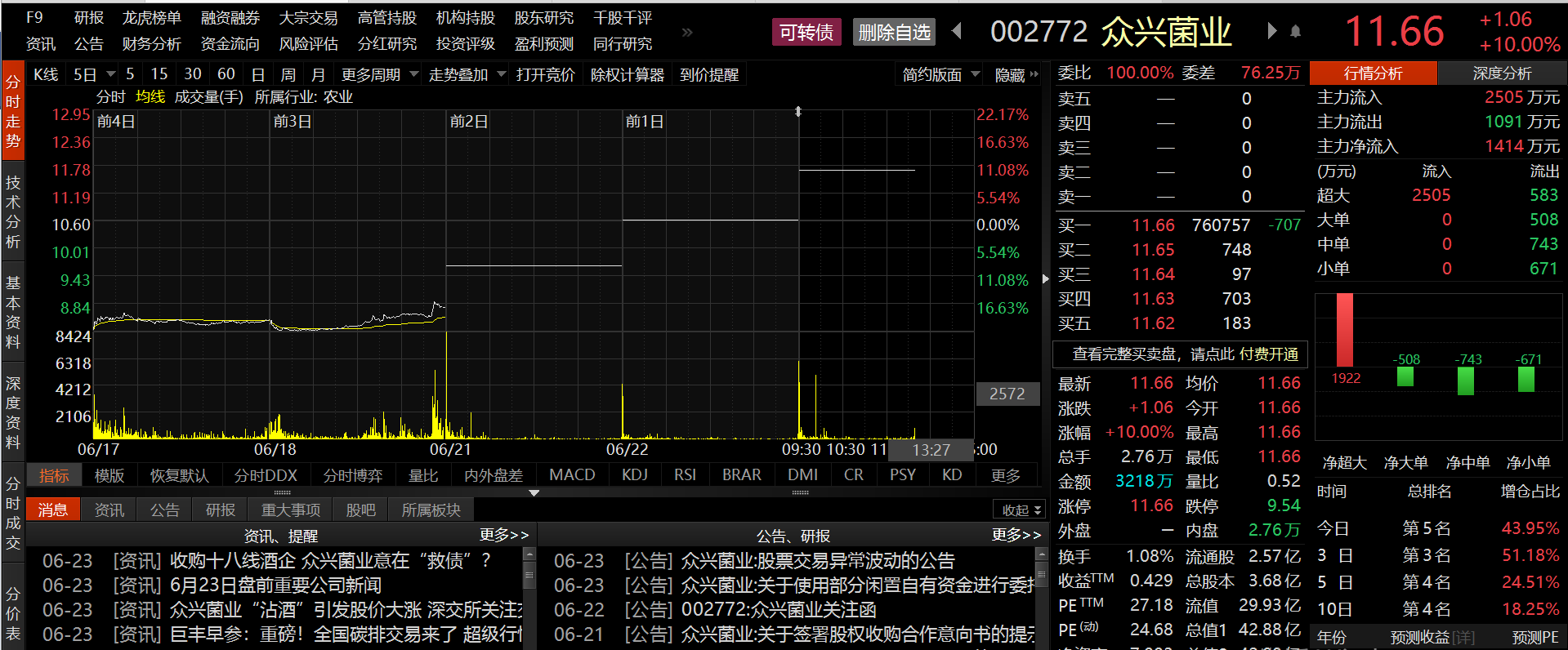

众兴菌业股价连续三天一字涨停 收关注函

-

个股分化加剧机构卖多买少 九鼎新材主力低位回补

-

第三代半导体受追捧 捷捷微电高端产品有望放量

-

VR生态圈吸睛 立讯精密(002475) 持续发展基础牢固

-

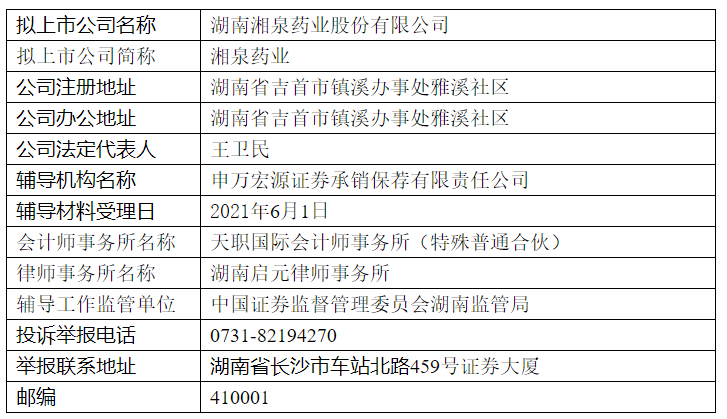

湘泉药业完成精选层辅导备案 辅导机构为申万宏源

-

卫华集团提出“新中式起重机”概念 准备如何打响?

-

法兴银行:市场上最大的恐惧来自于通胀 但不必害怕

-

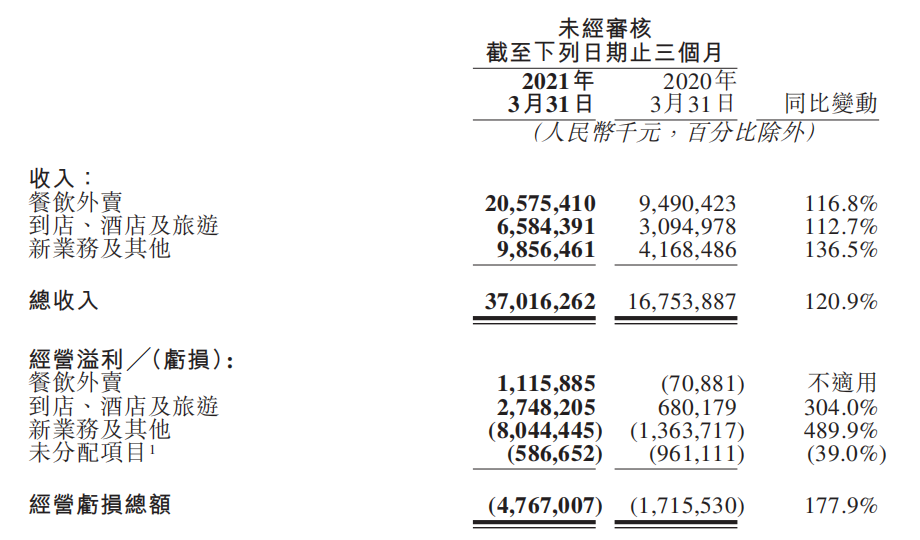

美团-W(03690.HK)社区电商业务覆盖全国逾2600个市县

-

珠海冠宇科创板IPO二轮连遭10问 涉及股权变动等

-

德瑞锂电精选层小IPO 网上冻结113.14亿元

-

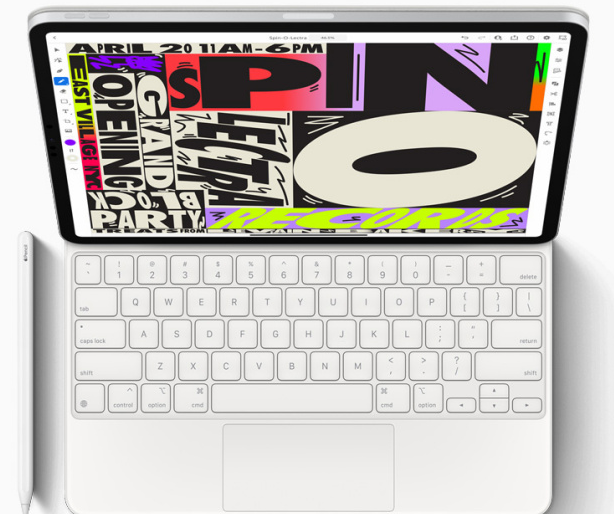

苹果M1 iPad Pro、M1 iMac今日开售 搭载最新M1 芯片

-

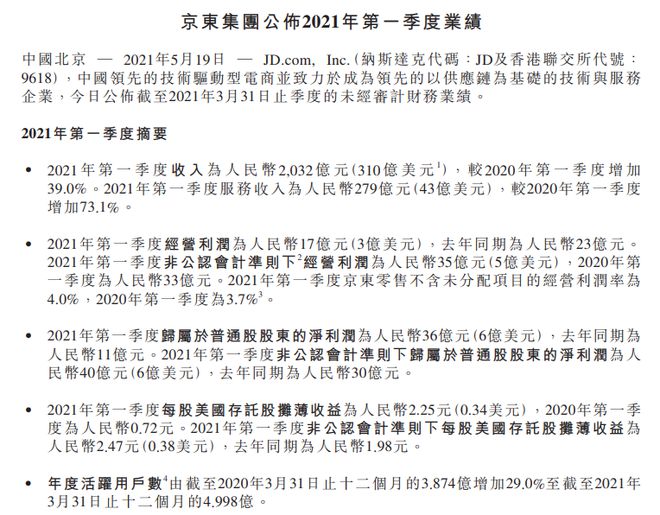

京东一季度营收同比增39% 活跃购买用户数近5亿

-

天猫618启动 折扣持续20天补贴100亿

-

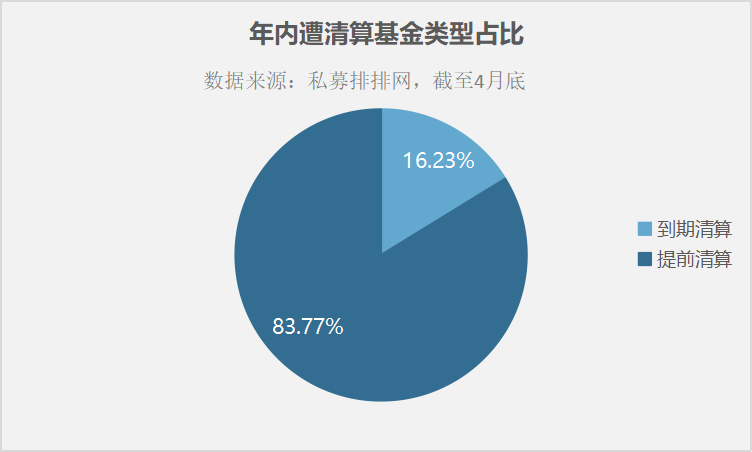

八成基金遭遇提前清算 关注长期收益是王道

-

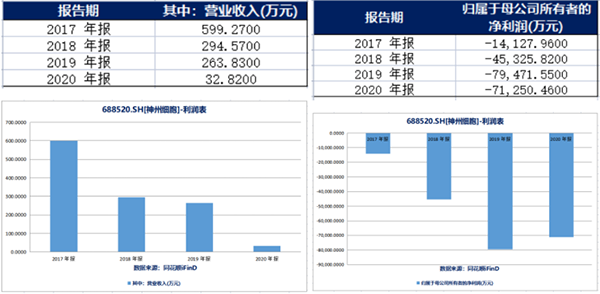

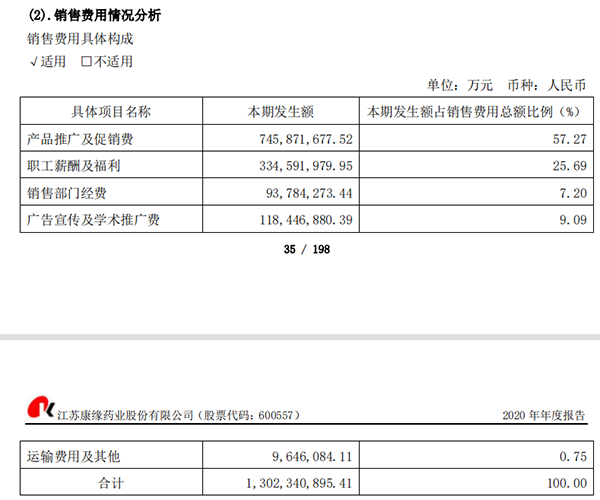

神州细胞(SH:688520)销售费用超当期营收50倍?厉害了

-

“集体进攻”!皖通科技控股权争夺战堪称谍战大片

-

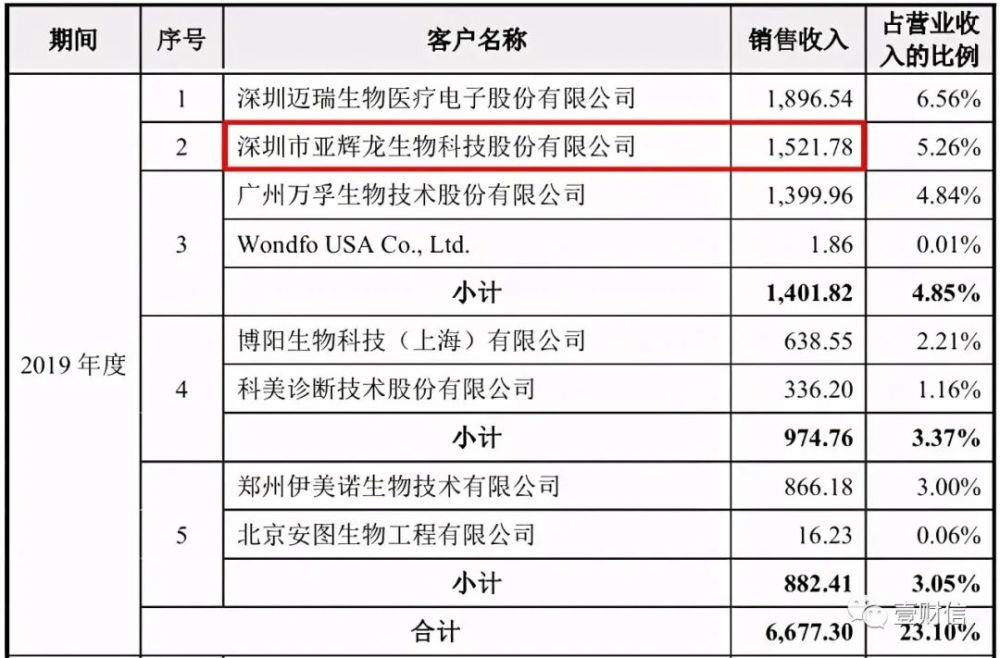

菲鹏生物两次增资疑有利益输送 与大客户数据打架

-

中国医药、昆药集团等28家上市药企销售费用下降超10%

-

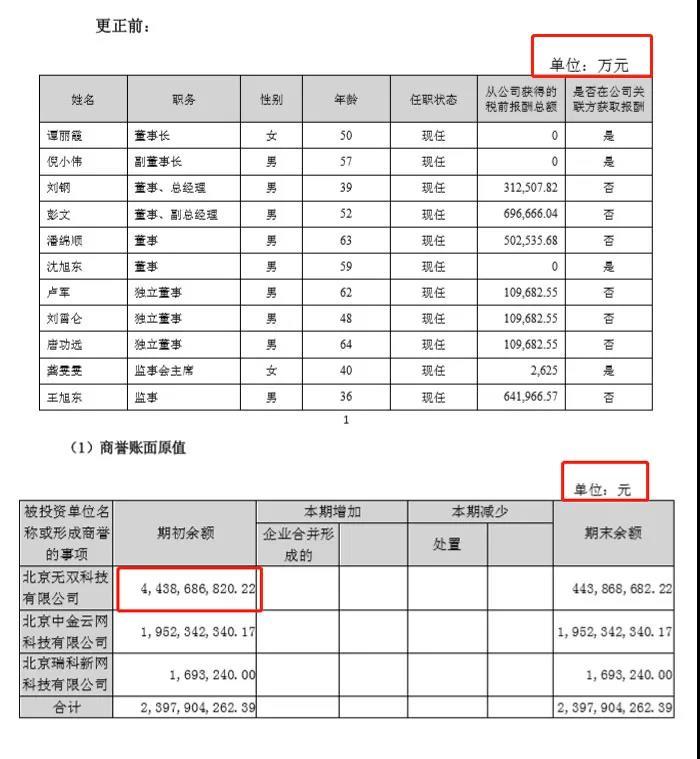

年报“补丁”五花八门 有公司高管人均收入超过32亿元?

-

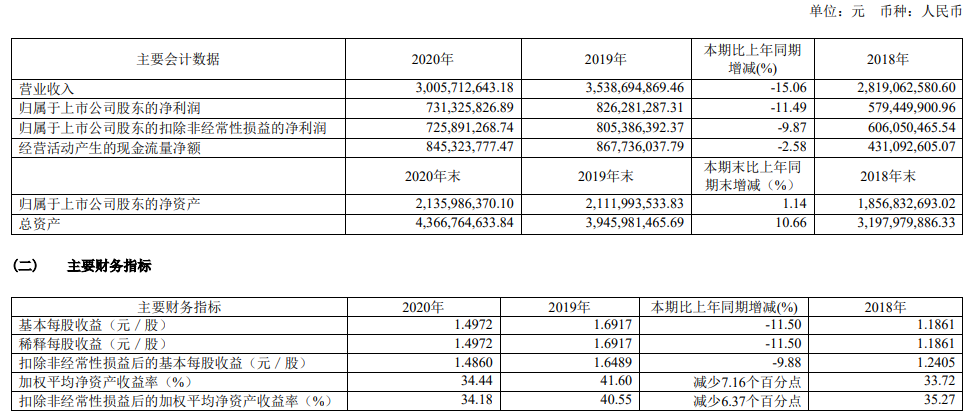

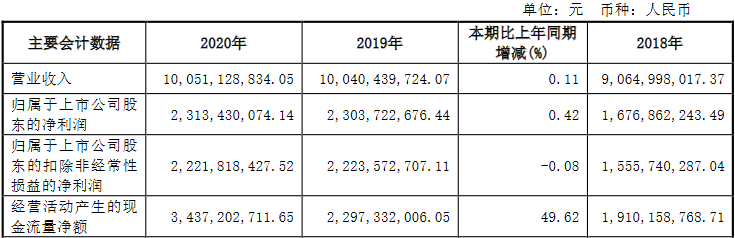

水井坊去年营收净利双降 管理费用同比增加11.89%

-

公牛集团(603195.SH)去年扣非净利持平 ROE下降