跨年行情将启动 创新药产业链性价比已经凸显

2021-11-12 09:43:58 来源: 金融投资报

跨年行情即将启动,珍惜岁末年初这段风险偏好抬升窗口。

中美经贸关系有望缓和,将阶段性提振市场情绪。海外美联储释放“鸽派”表态,美债利率上行阶段性趋缓,美股持续创新高,共同为国内市场营造出一个较为有利的外部环境。货币维持宽松,局部的结构性宽信用也开始落地。继9月9日宣布新增3000亿支小再贷款额度,11月8日央行超预期推出碳减排支持工具,向金融机构提供低成本资金,引导金融机构向碳减排重点领域内的各类企业提供碳减排贷款。

此前市场普遍担忧“PPI上行-向CPI传导-货币收紧”,但近期政府连续出手、多管并举落实稳价保供,大宗品价格快速回落,上游涨价压力缓解,“类滞胀”恐慌已在快速退去。5)岁末年初这个时点,经济工作会议即将召开、政府跨周期调节窗口有望发力,经济下行叠加通胀担忧缓解,市场对于稳增长、政策放松的预期也将不断提升。

资金回流成长,科技科创已吹响反攻号角。

10月下旬以来,煤炭、石油、地产、钢铁等周期行业二次杀跌,市场进入交易“衰退”的阶段。市场资金从周期板块去寻找新的方向。与此同时,科技科创方向在经历7月以来的调整后,当前随着大宗品价格回落、“类滞胀”担忧渐退,压制板块的因素已逐步解除。近期TMT、军工等板块再度领涨,科技科创已吹响反攻号角。

随着投资时钟转向“衰退”,“宽货币、稳信用”环境下,主攻方向将进一步回归高景气、高增长的科创、科技。中长期,科创是共同富裕政策思路下高质量发展、做大蛋糕的必然选择。共同富裕要求做大且分好蛋糕,而只有社会财富的持续累积,将蛋糕继续做大,才能夯实共同富裕的物质基础,为分好蛋糕留有更大施展空间,科技创新则是未来将蛋糕继续做大的最强动力。

中美博弈大背景下,科创是“卡脖子”困境下的唯一出路。是当前资本市场服务、支持方向,是最鲜明的时代主线。以科创板、军工、新能源、半导体为代表的“科创”方向最能顺应当前迫切提升科技竞争力、摆脱“卡脖子”困境的时代大背景。近年来,从科创板创建、到创业板注册制落地、再融资放松,再到设立北交所,政策和制度设计持续聚焦点多层次资本市场支持科创。科创也将成为最鲜明的时代主线,有望走出类似2013-2015年的创业板的独立行情。

结合三季报以及明年的景气展望,重点看好七大科创方向。

光伏:渗透率将持续提升,预计全年国内新增装机将超55GW。在需求高景气的背景下,光伏产业链价格仍将维持高位。

风电:国常会提出“要加快推进沙漠戈壁荒漠地区大型风电、光伏基地建设”,大基地项目有望稳步推进。

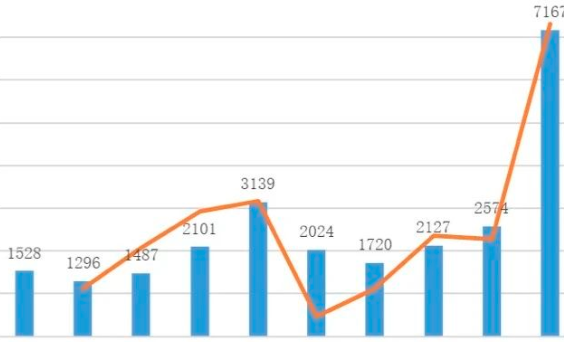

新能源汽车:受益产业政策支持、内外需求共振,新能源车销量持续高增。

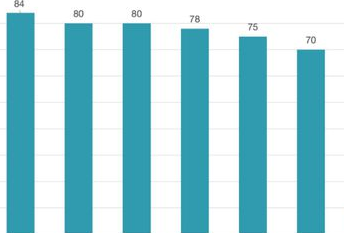

军工:三季报业绩亮眼,毛利率加速上升,资本开支充分增长,盈利持续性较好。

半导体:2022年半导体设备销售额增速有望维持10%以上,国产替代有望继续驱动国内半导体企业高景气。

5G新基建:经济下行压力下,新基建即是稳增长的重要方向,也是补短板的关键领域。

创新药产业链、CXO:医药板块随着前期的调整,整体性价比已经凸显。中长期,中国创新药市场增速将显著大于仿制药,预计将带来医药研发支出的大幅增长,创新药、CXO板块景气度将得到长期支撑。

风险提示:关注全球资本回流美国超预期,中美博弈超预期等。

热点推荐

-

襄城“循环产业链”成效喜人 助推经济高质量发展

-

跨年行情将启动 创新药产业链性价比已经凸显

-

投资者用“脚”投票 新股弃购是市场博弈必然结果

-

“买买买”之后信用卡还款莫忘了 可选择分期还款

-

报喜不报忧?双十一喜报式实时成交额不见了

-

2021年铌金属板块上市公司有哪些?西部超导等

-

2021年信息追溯概念龙头股有哪些?劲嘉股份等

-

邮政分红型保险5年期靠谱吗 是比较笼统的说法

-

基金直销和代销的区别有哪些 购买方式不同

-

BOLL指标怎么使用 价穿越下限支撑线买点信号

-

在纳斯达克上市很牛吗 需有400人以上的公众持股人

-

如何区分是洗盘还是出货 洗盘持续时间不会太长

-

逾期了把钱给了会不会有事 可能会上征信吧

-

为什么我的借呗还完了却没有额度了?提前还款

-

京东双11:电器显示器成交额同比增长110%

-

建行银行定期存单能跨省取吗 需要收取部分手续费

-

日线rsi金叉短线王指标 70以上也不能说明后市向好

-

特斯拉2天1.3万亿市值灰飞烟灭 投资者们心惊肉跳

-

银行降息时买什么东西会升值?会刺激房地产业发展

-

超过持仓限额怎么办 会被要求自行平仓

-

期权与权证有哪些区别 前者是标准化合约

-

炒股坚持三不碰原则 长期盘整标的不碰

-

氢电池概念股受追捧 美锦能源布局氢能产业链

-

俞敏洪值得同情吗?网友:“俞敏洪不值得同情”

-

2021年直播软件行业上市公司有哪些?网达软件等

-

2021年哪些才是多元金融龙头?民生等控股