久违的“质押爆仓”成了市场的关键词 等待新热点形成

2022-01-29 09:32:09 来源: 金融投资报

股市下行是风险释放过程,也是市场热点转换过程。此次大调整中走得坚挺的,反倒是原先趴在地上的大盘“乌龟股”。这批“乌龟股”会不会在接下来的行情中成为市场新的赛道,还需进一步观察。但在大调整行情中,要准备好充足的现金,在低位吸纳性价比好的、物有所值的股票。

中国股市面临着估值重建,机构老的抱团已经散架,曾经的赛道也逐渐放下,那些曾经常年一路上涨的大牛股也一个个低头了,股市面临着估值的重新调整,老的热点逐渐散去,新的估值体系尚未形成。

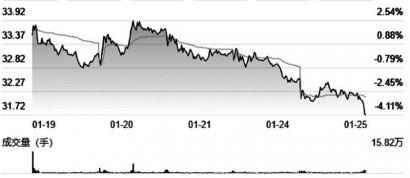

首先,市场的平衡体系需要重建。将上证指数和创业板指数的日K线图综合起来分析,从去年到现在,日K线图似乎走出了一个M头。从上证指数图形看,去年的高点3723点和次高点3708点,形成了两个右肩低于左肩的波峰,而此次的大回调,有效击穿了年线这个颈线位置,按市场一般规律,这种M头形成之后,市场将进入寻底、整固、再寻底、再整固的过程,下影线触及到年线以下200-300点位置尚属正常。从大趋势而言,越是走向低位,对未来长线博弈而言,大机会将会来临。

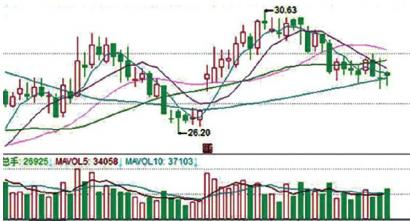

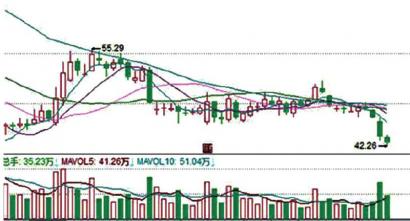

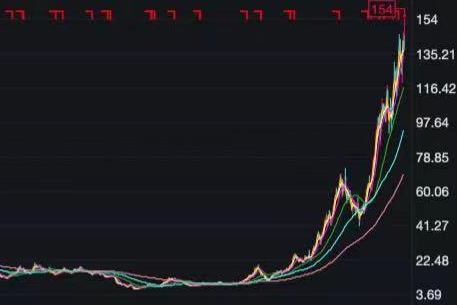

其次,久违的“质押爆仓”又成了市场的关键词。质押爆仓现象主要发生在5年以前,这几年股市走得还不错,所以不存在质押爆仓事件。但本周长期走牛的大牛股长春高新却与这个关键词联系起来了,这是一个很重要的信号。这个现象说明了两点:一是这家1993年就上市的老公司,从2.70元的最低价,一路走到2020年683.78元的时长27年的超级大牛股,2020年6月长春高新实施了10转10之后,被主力抱团的股价还是松动了,然后被一波波获利盘放下。二是本周此股与爆仓联系起来了。这个久违了的市场行为给市场带来什么,相信投资者都记忆犹新。股价下跌,质押的股票爆仓、平仓带来股价更大幅度的下跌,这种越下跌越平仓、越平仓越下跌的恶性循环,将引发多米诺骨牌效应。这种恶性循环不止住的话,大盘的压力会越来越大。

再次,市场赛道与估值的调整,最终还是要回到投资回报上。这几年我们见过的抱团股以及各种“茅”为头部企业的赛道,特别是实行股票发行注册制后,一大批有科技含量的公司,高价发行并且上市后被高举高打,这批股票都会像十多年前被炒高后的创业板,逐渐被放下那样,最终都会估值回归。近两年来,创业板之所以行情那么大,实际上是这批股票跌透了,跌到物有所值,所以,接下来一批高价股的估值回归,说到底还是市场规律使然。

最后,股市的下行是风险释放的过程,也是市场热点转换的过程。前年市场的热点是科创板,去年的市场热点是创业板,今年的热点是啥?实际上管理层已经定下了今年市场的主基调,那就是推行全市场的注册制改革,说白了,也就是主板将实行注册制改革。所以,在市场主力将原先的赛道一个个放下的同时,我们见到此次大调整行情中,走得坚挺的,反倒是原先趴在地上基本不动的大盘“乌龟股”。这批“乌龟股”会不会在接下来的行情中成为市场新的赛道,还需要进一步观察。市场的资金总是高处往低处流的,所以,在这种大调整行情来临之际,要准备好充足的现金,在低位吸纳性价比好的、物有所值的股票。(应健中)

热点推荐

-

重疾险等待期内意外死亡可以赔吗?不赔付可以退保费

-

久违的“质押爆仓”成了市场的关键词 等待新热点形成

-

数据库管理系统板块股票哪些?普元信息等

-

2022年NMN概念龙头股有哪些?众生药业等

-

2022年手机屏幕概念股有哪些?冠捷科技等

-

广发真情金卡额度一般是多少?金卡8千元-5万元之间

-

泰康车险理赔快吗?与事故理赔的金额有关

-

基金净值怎么计算?首先要了解基金的总资产

-

人民币贬值可以让哪些股票受益?七匹狼、孚日股份等

-

美股什么时候开盘收盘?收盘时间是次日凌晨4:00

-

2022年的市场在担忧什么?担忧发展政策多变

-

白金信用卡哪个银行好?交通银行奖励上限2w积分

-

农行生肖卡国潮版怎么样?申卡注意事项来啦

-

办完信用卡不激活会怎样?会记录在征信报告上

-

信用卡不能分期原因有哪些?逾期有什么危害

-

平安信用卡有年费吗?还款宽限期是几天

-

“情绪底”即将到来 预计市场资金将恢复流入

-

最高预亏87亿元净资产变负数 ST凯乐存退市风险

-

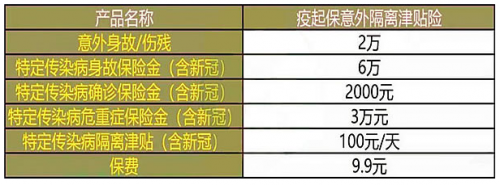

泰康疫起保意外隔离津贴险怎么样?新冠专属保障

-

平安重疾险一年的保费是多少?几百元至几千元之间

-

个人买保险需要注意哪些事项 保费支出不能影响正常生活

-

购买职工社保后还需要购买工伤险吗?看看是怎么说的

-

医疗险和重疾险有什么区别?报销流程不同

-

市场走势疲弱 近30家公司推出增持方案

-

监管层多次打击下 比特币闪崩40亿资金爆仓

-

持股还是持币过年?节前节后市场上涨概率大