具备刚需属性及黏性 新能源车险真的是一门好生意?

2022-01-27 08:38:14 来源: 重庆商报

近日,蔚来保险经纪有限公司成立,注册资本5000万元,经营范围包括保险经纪业务、保险代理业务、保险公估业务等。之前不少车企已涉足保险行业,新能源车险真的是一门好生意吗?

蔚来保险经纪已注册登记

蔚来保险经纪目前在工商部门进行了注册登记,从工商注册信息来看,无论从较高的初始注册资本、注册地选址还是法定代表人,蔚来对这家保险经纪公司颇为看重。

蔚来保险经纪公司设在自己的中国总部合肥,其法定代表人、执行董事兼总经理为蔚来汽车财务副总裁曲玉。

2021年12月27日,《中国保险行业协会新能源汽车商业保险专属条款(试行)》(以下简称专属条款)正式上线,明确新能源车不再沿用传统商车险条款,而是有了专属保险产品。随后,部分车型保费上涨。彼时,蔚来就曾特意声明,“正在评估设立蔚来汽车专属保险产品的可能性”。

之前,蔚来就以附加服务的形式初步涉足保险领域,为蔚来汽车车主提供服务无忧和保险无忧的服务包,涵盖保险、保养以及其他服务。据了解,保险无忧由自选保险(基础保险+附加保险)和蔚来专属服务两部分组成,选购与蔚来合作保险公司的基础保险,即可购买专属服务(划痕补漆、基础保养、维保代步出行服务、维保取送车服务、上门补胎服务等)。从定价来看,服务包的价格为保险费用+1680元/年的专属服务,适用于在售全系车型的新购与续购,保险费用与车型车款、车主所在地区、违章记录、过往出险情况等因素相关。

电池商、车企早已入局

打响2022年进军车险“第一枪”的蔚来的背后,不少车企早已涉足保险行业。

小鹏汽车在2018年就与太平洋保险签署了战略合作协议,后又合作了安盛保险、中国人保和平安产险。吉利汽车入股合众财险、广汽集团成立众诚汽车保险、上汽集团成立上海汽车集团保险销售公司。2020年8月份,特斯拉也在上海成立保险经纪公司,由特斯拉汽车香港有限公司100%控股。

目前,传统车险的价格,是保险公司根据车型的定价、车主的年龄、性别等信息计算得来,不能识别车主差异。这也导致保险公司的车险平均利润率普遍不高。中国平安2020年的车险业务营业利润率仅1%左右。近日,财险“老三家”披露了2021年前三季度的保费收入情况。其中,人保财险和平安财险的车险收入较前年同期下滑明显,降幅分别为8.2%和7.9%。这其中,除了车险改革因素外,新能源车企的进入也让竞争变得白热化。

前不久,宁德时代与中国人保财险签署了一份战略合作协议。根据协议内容,双方合作方向是新能源汽车后市场领域,作为各自行业的领军企业,双方企图打造高效协同竞争优势。宁德时代内部人士称,“与中国人保合作后,凡是搭载宁德时代电池的车型均可享受一定的保险折扣,但目前该优惠政策仅限于中国人保。”

特斯拉CEO埃隆·马斯克也在推特上称,特斯拉去年10月在美国得克萨斯州推出的车险产品,2022年有可能将该业务扩展到纽约。

新能源车险已成重要赛道

中汽协数据显示,2021年我国新能源汽车销售完成352.1万辆,同比增长1.6倍,连续7年位居全球第一,预计2022年新能源汽车销量将达到500万辆,同比增长42%,市场占有率有望超过18%。

伴随新能源汽车渗透率猛增,新能源车险正成为车险行业的重要赛道。数据显示,仅去年上半年,人保财险新能源汽车保费收入40.3亿元,同比增长60%。据银保监会预测,到2035年,预计全行业新能源车险年度保费将达2000亿元左右。

车企涉足新能源车险业务,盈利前景如何呢?有媒体曾预估,以特斯拉为例,其车险模式若能顺利推进,赔付率有望降低到50%,费用率为10%,营业利润率可达40%,是其目前整体营业利润率的5倍。

申万宏源证券分析师葛玉翔表示,车企在新能源车险市场优势明显,包括新能源车企可以简化新能源车理赔流程,可以设计出与理赔更匹配的创新性车险产品等。

与此同时,对于车企来说,新能源车险被看好,除了巨大的市场潜力,更是因为车险是汽车企业直接链接C端用户的入口,既能打通车主用车生命全周期,也培养了新的业务模式和增长空间。相对于一些保险公司推出的UBI车险,获取数据能力有限,车企能获得保险公司无法企及的车主数据,从而构建商业闭环。

车险具备刚需属性及黏性,是服务链条的第一个环节,从而成为车企服务车主的入口。在当前去中介化以及新能源汽车“人、车、厂”关系重构的背景下,车企有望在直销模式以及汽车网联化的基础上直面终端消费者。未来车辆交付仅是车企创造价值的起点,后续以车险为服务抓手,车企能够开拓更多车后生态、车主权益等服务体系。

“入局者”还需跨过哪些坎?

尽管车企设立新能源车险,较之传统保险公司有一定的优势,但依然存在不少“拦路石”。

据中国银保信数据显示,从2016年到2020年上半年,新能源汽车整体出险频率高于非新能源汽车3.6%,家用新能源汽车的出险率更是高于非新能源车9.3%。

据申万宏源报告数据显示,目前新能源车险的赔付率平均接近85%,行业面临较大承保亏损压力。

自新能源车险正式上线后,部分新能源车险涨幅较为明显。对此,重庆保险业内人士表示,新能源汽车出险率较高,不仅是网约车等运营车辆,私家车也是如此。尤其是由燃油车刚刚转换到新能源汽车的车主,因驾驶习惯、操控性能等原因,导致事故时有发生。据目前掌握的情况来看,这部分车主的出险率要远高于普通燃油车车主。同时,新能源汽车还是新兴产业,新能源汽车保险赔付率也较高。其动力系统、风险因子与传统燃油车不尽相同,查勘员对事故车辆定损经验较欠缺,维修成本把控难。同时,中小险企掌握的新能源车承保理赔数据量有限,风险保费测算与定价也是一个难题。

乘联会秘书长崔树东曾撰文表示,新能源车险的推出是好事,但成本增加偏高,可能新能源车省下的油钱要去交保险,导致新能源车似乎不划算,不利于推广。因此建议车企建立自己的保险品种,行业要有更精准的保险测算,国家也要支持保险费用的合理补贴。

保险行业人士接受记者采访时表示,车企涉足保险,牌照获取仅仅是一块“敲门砖”,还需要设立区域分支机构才能满足属地化经营的条件,建立服务网络、搭建系统才能顺利实现业务拓展。

车险具备属地化特征,全国范围线下服务网络是其保证用户服务的触角。这需要车企投入大量时间和资金成本支撑,而准备不足则很可能影响用户的服务体验。

同时,为了实现车机和移动端的车险业务开展,车企必须具备一套成熟的线上系统,具备报价、支付、出单、理赔、结算、管理等功能,同时实现与保险公司报价、核保核心系统的深度对接。而目前,全国只有少数从业机构具备这样的能力。(重庆商报-上游新闻记者 严薇)

热点推荐

-

具备刚需属性及黏性 新能源车险真的是一门好生意?

-

兼具“人文感”和“科技感” “大前海”首个百亿级交通工程启航

-

5G下游应用拓展值得关注 天孚通信业绩快速增长

-

TikTok开始对付费订阅模式展开测试 你怎么看?

-

总产值超过2000亿元 国产原创动漫成产业增长核心

-

惠蓉保2021年成绩单 单笔最大赔付金额为43万元

-

深圳文化产业从业者超百万 产业增加值2200亿元

-

上市银行业绩预报拉开帷幕 9家净利润增逾两成

-

银行理财发力权益赛道 不同产品收益差异或将拉大

-

一贯喜欢放鸽子!特斯拉Cybertruck又"跳票"

-

2021年游戏玩家花费达1160亿美元 《Roblox》排第一

-

2022年金价走势如何?四季度将跌至1520美元/盎司

-

一加李杰:未来目标用户定位是爱游戏追逐性能的年轻人

-

RCEP落地实施 上海集装箱企业“订单已排到3月份”

-

realme徐起:未出现一个品牌可与华为、苹果正面竞争

-

苹果市值破三万亿美元 雷军称手机销量三年做到全球第一

-

蔚来小鹏理想等 中国新能源乘用车占据世界份额“半壁江山”

-

电动汽车崛起 福特市值翻了一番多

-

6亿资金被冻结 张庭林瑞阳夫妇“微商帝国”坍塌?

-

小米12正式发布 6.28英寸AMOLED小微曲

-

上海精品咖啡店数量全国第一 能走向世界吗?

-

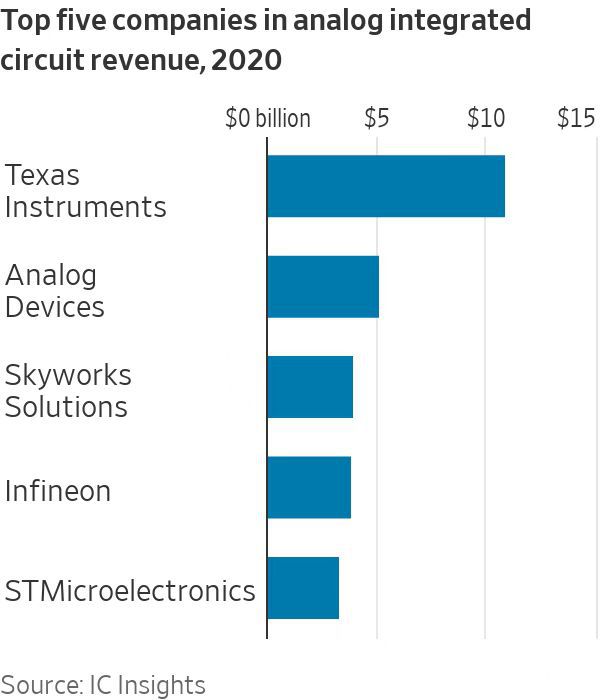

模拟芯片供不应求 德州仪器市值飙升至1700亿美元

-

热红酒成为冬天最佳气氛组 有品牌推出可以自热的红酒

-

中科驭数宣布完成A+轮融资 麦星投资和昆仑资本联合领投

-

新乡银金达:“膜”界霸主 年产值已经突破15亿元