房地产债爆雷 地产债风险出清仍将持续1~2年

2021-10-25 09:30:29 来源: 中国基金报

近期,房地产债持续爆雷引发市场巨大关注。在私募看来,相关风险将会持续发酵,未来1~2年将是风险持续出清的过程。对于地产债的投资,私募认为目前仍然处于左侧区域,但存在被错杀的主体和个券。

风险出清仍将持续1~2年

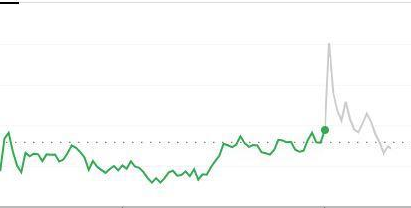

近期部分地产企业发行的信用债出现违约风险,中资美元房地产债二级市场刷新低位,高收益指数断崖式下跌,多家中型房地产企业的债券成交价低至60元附近。受境外情绪带动,境内部分民企房地产债二级交易也出现一定程度的异动。

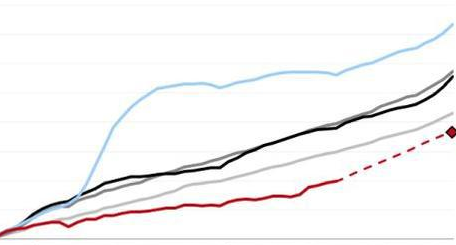

对此,合晟资产分析,主要原因还是企业自身高杠杆扩张所致。当国家坚持房住不炒、建立房地产长效机制后,不再像之前以房地产作为短期刺激经济的手段,政策定力远超行业预期,行业整体面临融资渠道收缩和销售去化困难的双重挤压,从而引发了行业内信用资质较弱的企业发生信用风险事件。

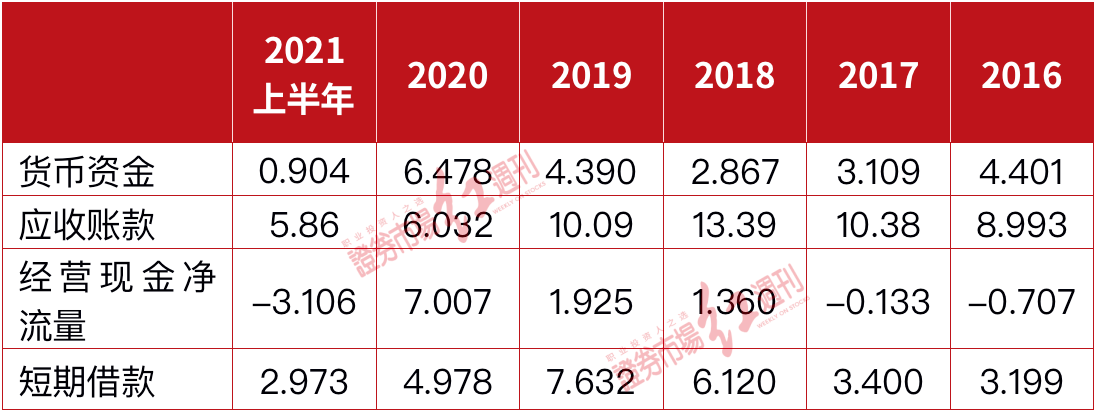

明毅基金总经理李元丰认为,信用债市场仍处在一个持续出清的过程,可能需要1~2年的时间。在此过程中,信仰一定会不断被打破,信用风险研究投入将上升到前所未有的高度。从行业层面来看,房地产行业持续承压,需求端及供给端均有下滑。债券市场方面,近期部分中大型房地产企业信用风险对市场情绪冲击较大。当前境外高收益房地产债(成交收益率在10%以上)规模超过5000万亿,折价成交的房地产债以民企为主,存在一定的恐慌性抛盘。

他认为,房地产债的波动引起了监管层对可能引发系统性风险的警觉,并开始了对房地产行业风险的摸排及行业政策的微调。整体来看,二级收益率的走高会对一级发行产生负面影响。目前房地产债行业的发行端较为疲软,净融资持续位于较低水平。在这样的背景下,房地产行业信用风险出清仍将持续。

银叶投资信用研究主管徐立强认为,未来一年左右,仍会有不少房地产企业持续爆雷违约,但不会出现大面积连锁反应和金融系统重大风险,无法及时转型的企业将在这波行业底部中被出清。

展望后市,乐瑞资产认为,预计未来将对开发贷、个人按揭及因城施策进行合理纠偏,地产债的融资现金流具备了一定的改善预期,行业系统性风险边际下降。但房企经营现金流的改善预期仍然偏弱,即使未来部分城市因城施策边际放松,保交付的大方针下预售资金监管的加强也会弱化这一正面影响。此外,房地产税试点进程的加速可能会带来销售的二次探底,需要密切关注未来政策的落地对销售带来的真实改善。

地产债仍处左侧区域

具体操作上,合晟资产表示,目前投资的地产债整体资质较好,虽然也受到行业整体信用利差上升影响,但主要是估值波动,偿债风险仍然可控,将继续持有。目前地产债仍然处于左侧区域,央行按揭贷款发放提速只是对前期政策过度执行的纠偏,而非政策放松的风向标,央行提出稳楼市是为降金融系统性风险和房屋交付风险,并不是放松地产的信号,仍需耐心等待政策拐点的出现以及高层对市场呵护的声音。未来半年,行业仍面临供应商收缩授信和销售下滑的挤压。

合晟资产分析,信用事件频发,既有企业的偿债能力问题,也有企业的偿债意愿问题,而偿债意愿恶化的传染性更强,对投资者的伤害更大,对信用市场的破坏力也最大,会伤害市场赖以存在的信任根基。

乐瑞资产认为,对当前地产企业而言,信用的重建需要看到现金流改善的预期、地产政策链条更有力的缓和与纠偏、金融机构更多的定力、更多销售链条复苏的可能,以及地方政府更灵活且合理的应对。目前,有的环节已经出现良好迹象,有的具有较高的不确定性,有的甚至还在继续恶化,还需进一步观察。

不过,也有私募认为危中有机。茂典资产投研中心表示,地产企业一直是重要的发债主体,当前地产债因连续违约造成市场信心崩坏,整个行业收益率曲线陡然抬升,相信其中有被错杀的主体和个券,目前茂典各个产品仓位均在合理水平,市场局部出现超调机会,各个账户均有充足的现金流去挖掘目前的市场机会。随着更深入研究,积极甄别个券,当下应该是一个创造超额收益的好时机。(中国基金报记者 房佩燕)

热点推荐

-

优胜教育已爆雷 还能再“换皮”?拖欠的工资何时发?

-

多地长租公寓连环“爆雷” “受骗人群都是刚需”

-

长租公寓“爆雷” 支付房租时应当提防哪些潜规则?

-

房地产债爆雷 地产债风险出清仍将持续1~2年

-

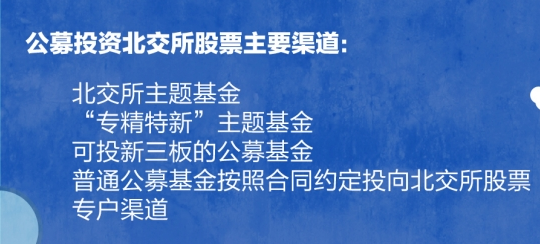

公募布局北交所万事俱备 三个渠道供投资者选择

-

藏文版WPS正式发布 支持藏语公文AI排版

-

robots协议出现漏洞 谷歌、必应可搜索微信公众号内容?

-

日本、韩国食物价格上涨 亚洲国家的“菜篮子”怎么了?

-

房地产概念股早盘拉升 南都物业涨幅超过3%

-

麦当劳回应使用过期食材 网友:终究还是错付了

-

注册制:必须对信息披露的真实、准确、完整严格把关

-

深化汽车流通领域“放管服”改革 全链条促进汽车消费

-

千亿董事长更应对投资者保持敬畏之心 促进各方共赢

-

稀土板块早盘拉升走强 盛和资源涨幅超过3%

-

零点有数今日申购 发行市盈率为29.27倍

-

中小银行因何腐败多发 原因有哪些该如何弥补?

-

FAO:全球粮食价格已升至十年来最高水平

-

养殖成本过高等 跌了又跌猪肉价格何时上涨?

-

快手:短剧创作者收入超过10亿元 日活用户达2.3亿

-

天猫双11今晚开启 爆款商品将全部补贴到5折

-

体外诊断板块午后拉升 明德生物涨幅超过5%

-

海伦哲内斗 “他救”不成企图“自救”仍颓势难改

-

储能产业发展加速 德业股份海外市场迅速打开

-

监管趋严倒逼券商提高执业质量 海通证券收罚单最多

-

叮咚买菜成立电子商务新公司 法定代表人为俞乐

-

奔跑逃离的用户 吃相难看的大厂就不能少一些套路?

-

良品铺子、三只松鼠遭股东减持 休闲零食市场依旧很“香”

-

“主业不振投资凑”不可取 一旦想搞投机十赌九输