食品饮料业绩披露期表现稳定 洋河股份(002304)蓄水池加速

2022-02-21 09:16:23 来源: 金融投资报

开年以来,板块出现调整主要围绕以下原因,其一,持续受到消费税传闻的影响;其二,龙头酒企提价预期落空;其三,受到疫情扰动,市场担忧白酒旺季动销。但从基本面角度来看,渤海证券分析师刘瑀认为行业并未发生实质性的改变,站在当前时点建议优选估值合理且具有自身成长属性的个股。

随着食品饮料出现快速回调,虽然期间出现一定反弹,但整体跌幅依旧较大。估值的回落,板块整体回到合理区间,配置价值进一步凸显。有行业人士表示,短期冲击散去后,坚实基本面支撑下,仍看好食品饮料板块投资机会。长期看,基本面仍为板块行情演绎的主导因素,外资追逐大市值、高净资产收益率、稳定性特征的投资风格不会改变,食品饮料凭借扎实基本面及调整后的估值性价比仍有望为其核心布局方向。

安信证券分析师赵国防指出,重视大众升级背景下消费场景复苏带来的投资机会,白酒方面,整体动销良性稳健好于悲观预期,远强于大幅下滑预期,区域名酒景气边际向上,稳定性和业绩弹性均有看点,持续推荐今世缘、洋河股份、古井贡酒、口子窖等。大众品方面,建议紧跟提价落地与业绩释放节奏以及受益于消费场景恢复的标的,当下重点推荐提价顺畅且需求边际向好的如洽洽食品、青岛啤酒,关注安琪酵母,其次推荐餐饮供应链板块优质标的如安井食品等,利润弹性较大的如千禾味业、涪陵榨菜、中炬高新、绝味食品。

潜力股精选

今世缘(603369)

公司规划2025年努力实现营收百亿,争取150亿元,对应年化增速为15%和25%,未来几年公司战略清晰,即侧重V系K系发展、省外占比大幅提升。同时公司营销保障机制不断优化升级。此外,公司2020年发布股权激励计划,2021年底已经完成回购计划,2022年股权激励有望推出。太平洋证券指出,短期来看,公司四开产品升级换代,卡位400-500元次高端价位带,有望受益于省内消费升级。长期看,公司产品结构持续提升,V系战略重新部署、K系升级提档,全国化布局不断推进,营销机制保障持续跟进,股权激励逐步落地,公司活力有望进一步释放。

洋河股份(002304)

公司2021前三季度末合同负债为65.10亿元,环比增加9.93亿元,同比增加26.41亿元,蓄水池在加速,公司已经迎来曙光。同时毛利率也在持续回升。华鑫证券指出,公司未来有四大看点,第一,M6+是公司未来动力引擎,通过M6+放量实现两个目标,销售口径和财务口径均超100亿元;第二,M3水晶瓶卡位400-500元价格带,有望加快恢复;第三,复苏双沟品牌,未来双沟销售额有望超100亿;第四,当前酱香热下贵州贵酒有望分一杯羹,获得较快发展。随着M6+逐步成为公司新动力引擎,将继续巩固公司白酒前三甲地位,同时也为公司进入高端酒阵营提供一定机遇。

青岛啤酒(600600)

公司2021年克服成本上涨、疫情反复导致的需求受损以及雨水等因素的影响,产品结构继续稳步升级,青啤主品牌延续稳健增长态势,高端化逻辑持续兑现。与2020年相比,国内疫情管控能力大幅提升,看好终端消费在2022年旺季稳步复苏。整体来看,2022年公司产品提价有望进一步落地,业绩确定性较高。国海证券指出,公司当前基本形成了完整的本土化高端产品矩阵和全国渠道网络,品牌力突出。即使短期受到需求受损和成本提升等因素的影响,公司长期高端化的趋势也不会改变。在2020年推出股权激励方案后,公司内部经营效率改善也料将以更快的速度推进。

洽洽食品(002557)

公司作为坚果炒货龙头,在葵花子市场具有稳固领先地位,洽洽具有葵花子原料及产业链条供应优势,产品品质领先,具有全国性品牌知名度和深度耕耘的全国化渠道。国海证券指出,随着公司往弱势市场(三四线城市及县乡等区域)下沉,以及瓜子新口味的开发和推广,看好公司葵花子市占率的进一步提升。坚果具有健康属性,且可以作为礼盒用于往来送礼,品类空间较大,目前我国坚果具有千亿市场规模,但市场集中度较低,且每日坚果市场未出现全国性龙头企业,公司有望凭借渠道和品牌的先发优势,在坚果品类当中获得更高的份额,看好洽洽每日坚果的发展空间。

热点推荐

-

食品饮料赛道投资火爆 喜茶被曝正式完成5亿美元融资

-

食品饮料板块强势反弹 皇台酒业、酒鬼酒等涨幅达10%

-

食品饮料景气依旧需消化估值 无损商业模式

-

食品饮料业绩披露期表现稳定 洋河股份(002304)蓄水池加速

-

新能源汽车渗透率提升 当升科技(300073)供不应求状态持续

-

半导体成投资主线 韦尔股份(603501)收入将翻倍

-

5G数字经济景气周期向上 中际旭创(300308)市场需求乐观

-

2021年 全国新增超1600家潮玩相关企业增长406.5%

-

投资者买入意愿回升 恒宝股份(002104)被机构大额买入

-

净利润同比增长218.44% 天华超净获机构青睐

-

元宇宙社交究竟该怎么玩?百度上线“希壤”

-

大盘保持反弹格局 旅游、传媒娱乐等板块位居跌幅榜前列

-

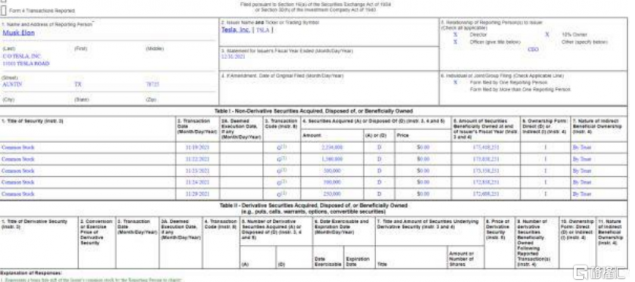

马斯克打破“傻瓜的围墙” 既吸引了眼球自己也没吃亏

-

谷爱凌第二夺金点即将到来 元气森林三押三中

-

鸿博股份跨界收购股价涨停了 关注函也飞来了

-

冰雪运动迎来黄金期 滑雪场“一地难订”滑雪装备“一款难求”

-

围绕产业发展推出系列举措等 重庆推进制造业“强链补链”

-

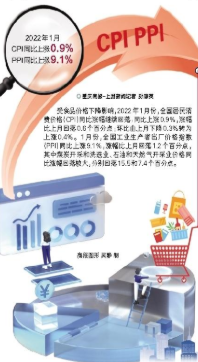

重庆1月份CPI、PPI涨幅均回落 猪肉价格下降41.6%

-

榆林、襄阳GDP逼近洛阳 “第一城”“洛龙头”能否稳住

-

万象城、壹方城、万象天地等 首店经济拉动深圳商业快跑

-

缩量反弹机构仍有分歧 元隆雅图(002878)获利抛售

-

1月销量同比增长132% 布局新能源汽车产业链

-

股价走势与基本面背离 安踏体育下一步该怎么走?

-

成渝经济圈来了 现代产业新材料数字经济总投资5402亿元

-

英特尔将于2024年推出自动驾驶公共汽车 有12至14个座位

-

特斯拉向荷兰其他电动车品牌开放所有充电站 需下载其应用程序

-

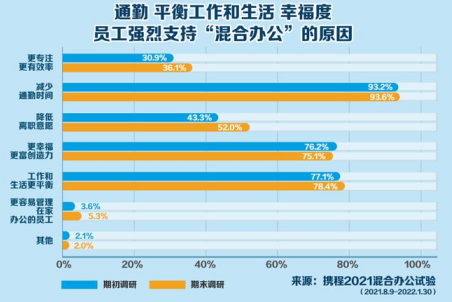

携程将推出每周只需上班3天模式 减少了通勤时间

-

春节期间 全国冰雪类景区订单量较去年同期上涨68%