“基金赚钱基民亏钱”怎么破局 利益就与基民的利益捆绑在一起

2022-05-07 07:56:51 来源: 金融投资报

4月26日,证监会发布《关于加快推进公募基金行业高质量发展 的 意 见》(以 下 简 称 《意见》)。《意见》支持基金管理公司在做优做强公募基金主业的基础上实现差异化发展,积极推进商业银行、保险机构、证券公司等优质金融机构依法设立基金管理公司,稳步推进高水平开放,积极鼓励产品及业务守正创新,提高中长期资金占比,强化行业基础设施建设。

针对基金业普遍存在的“基金赚钱基民亏钱”现象,《意见》提出了“强化长效激励约束机制”的办法。一方面是将合规风控水平、三年以上长期投资业绩、投资者实际盈利等纳入绩效考核范畴,弱化规模排名、短期业绩、收入利润等指标的考核比重;另一方面是建立完善经营管理层和基金经理等核心员工奖金跟投机制。此外,支持基金管理公司探索实施多样化长期激励约束机制,研究采用股权、期权、限制性股权、分红权等方式,实现员工与公司长期发展、持有人长期利益的一致性等。

从《意见》提出的上述措施来看,对于基金业改变基金赚钱基民亏钱的局面确实可以起到一定的积极作用。比如将投资者实际盈利纳入绩效考核范畴,可以让基金公司重视基金的赚钱能力,而不是一味重视基金发展规模。又比如,建立奖金跟投机制,在一定程度上将经营管理层和基金经理等核心员工的利益与基民的利益联系在了一起。不过,在长期激励约束机制上,研究采用股权、期权、限制性股权、分红权等方式,这更多是将员工的利益与公司的长期发展捆绑在一起,与基民的利益并没有直接的关系。因此,尽管《意见》对基金业改变基金赚钱基民亏钱的局面有一定的积极效果,但却难以从根本上改变这种局面的出现。

那么,如何改变基金业长期存在的基金赚钱基民亏钱的局面呢?要解决这个问题可以从三个方面着手。

首先就是要改变基金业“旱涝保收”的基金管理费收取方式。基金公司之所以在基民亏钱的情况下还能做到赚钱,其秘诀就在于基金管理费的收取不是建立在基金投资盈利基础上的,而是建立在基金规模基础上的。一只基金只要成立了,只要不清盘,基金公司就可以将管理费永远地计提下去。因此,要从根本上改变基金赚钱基民亏钱的局面,就必须改变公募基金这种“旱涝保收”的管理费收取办法,将按基金规模收取管理费改为按基金盈利收取管理费。如此一来,基金公司的利益就与基民的利益捆绑在了一起,二者的利益因此达成一致。按基金盈利来收取管理费,基金公司收取得也是理直气壮,毕竟这管理费是基金公司自己赚的,而不是从基民的身上计提的。建议基金公司都用如此理直气壮的方式来收取基金管理费。

其次,新设立的基金尽可能以“发起式基金”的方式设立,基金管理人及高管作为基金发起人需要认购一定的基金份额,比如规定认购10%的基金份额,而且在基金存续期内,基金管理人不得赎回所认购的基金份额,高管在任职期限内也不得赎回基金份额。这样不仅可以让基金公司的利益与基民的利益保持一致,同时也可以避免基金公司为片面追求基金规模而盲目发行新基金,因为作为发起式基金,基金公司作为基金管理人本身就必须要认购一定的基金份额。

其三,建立基金跟投机制,规定管理该基金的基金经理及核心员工等,必须将不少于上年收入的一半资金用于跟投自己所打理的投资基金,从而将基金经理及核心员工的利益,与基金的利益捆在一起,同时也与基民的利益保持一致。这种基金跟投机制与奖金跟投机制的不同在于,奖金跟投机制只是基金跟投机制的一部分,基金跟投机制不限于奖金,也包括了工资收入,这样跟投的资金量更大,利益的捆绑也就更深。而且奖金跟投机制也存在巨大的不确定性,是将全部奖金跟投还是用奖金的一小部分跟投,这中间存在很大的操作空间。

并且实行基金跟投机制也可以避免基金经理一身多职的问题,让基金经理安安心心地打理好一只基金。而在一个基金经理安心打理一只基金的情况下,也可以抑制基金公司盲目发行新基金的问题。在这种跟投机制下,对于基金公司来说,打理好老基金比盲目发行新基金更加重要。如此一来,基金公司的发展有望步入良性循环状态,基金公司的质量也有望因此而提高。

热点推荐

-

“基金赚钱基民亏钱”怎么破局 利益就与基民的利益捆绑在一起

-

深圳上市公司交出漂亮成绩单 505家上市公司业绩稳活力足

-

舍得花钱搞科研 中自科技去年研发投入逾9522万

-

防晒霜涉嫌修改配方研发费仅占营收1.6% 珀莱雅是怎么了?

-

今年一季度 天猫户外帐篷成交额同比增长超100%

-

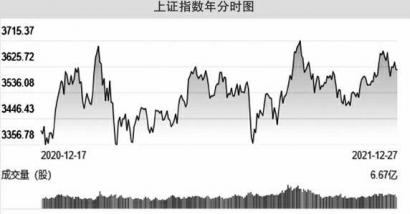

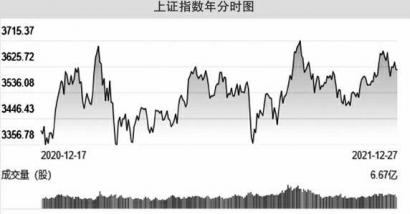

二次政策底再次夯实美联储加息靴子落地 市场整体向好基础在加强

-

近20只股票停牌预告退市 涉及*ST昌鱼、*ST西水、*ST海创等

-

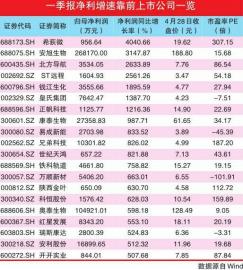

北交所第一年“最靓的崽”是谁?佳先股份同比增长232.4%

-

A股“亏损王”是谁?三大航空公司均巨亏养猪大户惨遭滑铁卢

-

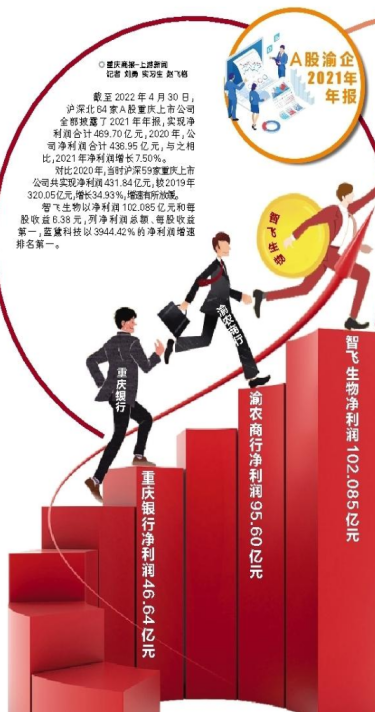

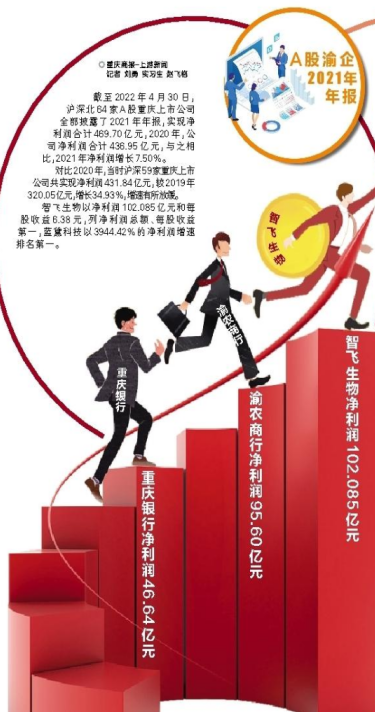

贷款余额突破3000亿元大关 重庆银行净利润46.64亿元

-

渝股智飞生物净利润超102亿元 同比增长209.23%

-

38家公司市净率低于0.5倍 福星股份、东旭蓝天上榜

-

聚焦主力加速全国化布局等 山西汾酒一季度营收突破百亿

-

期限3年!成都农商银行成功发行30亿元2022年绿色金融债券

-

券商谨慎看待5月行情 疫情下经济回暖或需要更大耐心

-

新能源汽车销量创历史新高 比亚迪净利增逾两倍领跑“茅指数”

-

半年融资达3.70亿元 喜姐炸串突破中国小吃品类A轮融资记录

-

望变电气今日上市 发行价为11.86元/股发行市盈率22.99倍

-

灭活疫苗已获批疫情改善可期等 A股打响信心之战

-

河南是应用场景的大市场 “种子”和“阳光雨露”该怎样匹配?

-

通威股份一季度净利狂赚逾五十亿 28万股东人均市值增加3.5万元

-

营收同比增长893.24% 岩石股份的酱酒还能热多久

-

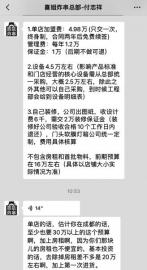

挪瓦咖啡:看中的是咖啡售卖 还是在推广其“加盟”商业模式?

-

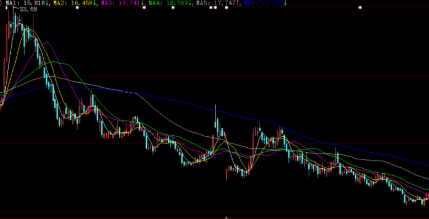

招商银行每一次反弹都能带动指数上冲 但屡屡又遭受资金的打压

-

全球通胀预期最悲观阶段正在过去 耐心等待A股市场“彩虹”出现