人民币汇率“易涨难跌” 逆周期因子调整时机闪现?

2019-04-03 11:28:32 来源: 上海证券报

4月2日,人民币对美元中间价上调32个基点报6.7161,较年初时共计上涨逾1300点。一改2018年下半年以来人民币对美元汇率的持续回调趋势,今年以来,在岸、离岸人民币对美元汇率分别上涨2.16%、2.14%,贬值压力明显消退。而衡量对一篮子货币的汇率水平的CFETS人民币汇率指数(下称CFETS指数)自去年年底一路攀升,近一个多月始终保持在95附近。

随着发达经济体紧缩步伐放缓和全球资金流向转变,市场上开始出现一种声音:下一步要关注逆周期因子的调整,这将对未来人民币汇率走势产生重大影响。那么,当前逆周期因子是否迎来调整的合适时机?

人民币汇率“易涨难跌”

回顾去年下半年,外汇市场表现出较强的顺周期性。人民币中间价受到非理性预期的惯性驱使,放大了单边市场预期,进而导致市场供求出现一定程度的“失真”,增大市场汇率超调的风险。

在当年8月份重启逆周期因子后,人民币对美元汇率中间价报价模型由原来的“收盘价+一篮子货币汇率变化”调整为“收盘价+一篮子货币汇率变化+逆周期因子”。

“当初之所以在报价模型中引入逆周期因子,目的在于稳定市场恐慌情绪,避免结售汇持续逆差带来的负面影响。”外汇专家韩会师解释道。

近期,美元指数一直在95至98区间高位盘整,但人民币汇率逆势而上涨。民生银行研究院研究员董文欣表示,除了美联储转向温和鸽派政策立场使中美利差重新走阔,以及市场情绪较为乐观的原因以外,人民币汇率“易涨难跌”的主要力量正是来自逆周期调节。

复盘逆周期因子的使用过程可见,2017年5月逆周期因子首次亮相,到了2018年1月逆周期因子回归中性,再到2018年8月“二度出山”,都对当时的即期美元对人民币产生了较大影响,保持了人民币汇率在合理均衡水平上的基本稳定。

另一方面,CFETS指数已涨至95附近,并在这一点位维持稳定。“当期CFETS指数上升正是逆周期调控的结果。今年第一季度,人民币对美元和对一篮子货币汇率同时走强,而且多边汇率升幅还要高于双边汇率。”中国金融四十人论坛高级研究员管涛表示。

兴业研究外汇商品团队通过分析发现,当前CFETS人民币指数徘徊在95附近,历史上该点位是逆周期因子切换的重要时点。

探讨逆周期因子调整为时尚早

由于人民币汇率企稳回升获得逆周期因子的重要支撑,因此它的调整将对汇率走势产生巨大影响。

反映境内客户市场外汇供求关系的银行结售汇在今年1月由逆差转为顺差121亿美元。1至2月,银行结售汇月均逆差15亿美元,较2018年下半年月均水平收窄87%。

“之所以2018年1月逆周期因子能够暂停使用,很大程度上是因为此前的4个月里,随着CFETS指数稳定在95附近,银行结售汇市场从逆差转为基本平衡。”韩会师称,当前市场情况与去年同期颇为相似。

然而,投资者似乎对于人民币汇率的未来走势预期有些摇摆不定。“目前,市场对于人民币汇率发展趋势还未达成共识。”法国巴黎银行中国利率汇率策略师季天鹤表示,当市场对于人民币汇率达成升值共识,逆周期因子“暂停”的合适时机才可能到来。

梳理以往调整情况可以发现,上一轮逆周期调控过程中,远期售汇业务外汇风险准备金先于逆周期因子调整。“目前,远期售汇业务外汇风险准备金尚未调整,因此现在判断逆周期因子何时暂停,可能为时尚早。”季天鹤认为。

基于当前人民币汇率的表现,江海证券首席经济学家屈庆表示:“市场不必纠结于逆周期因子的调整变化,无论它是否‘功成身退’,人民币汇率形成机制依然保持不变。”

“市场经受了去年人民币汇率深度调整的考验,其适应度、承受能力均有所提高。这是人民币汇率改革的巨大收获。”同时,管涛建议称,“在汇率不确定的情况下,建议大家应该进一步增强财务中性、风险中性的认识,管理控制好货币错配的敞口及风险。”

热点推荐

-

复旦微电子成功闯关“A+H” 正研发14/16nm芯片

-

7月股基大分化 4只基金亏损幅度超20%

-

港股小鹏汽车收盘涨近11% 7月交付环比增长 22%

-

A股集体狂欢 中国经济向好基本面没有变化

-

A股市场迎全线上涨 三孩概念爱婴室两连板

-

喜茶入股Seesaw咖啡 持股约5%

-

B站入股汉堡公司 持股约15%为第二大股东

-

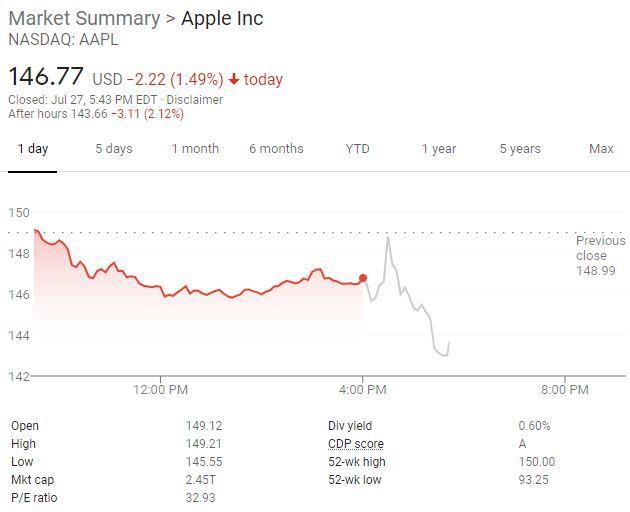

连续六个季度没有给出业绩指引 苹果盘后跌超2%

-

哔哩哔哩港股大跌10% 发生了什么?

-

市场大幅杀跌 芭田股份主力高位加仓

-

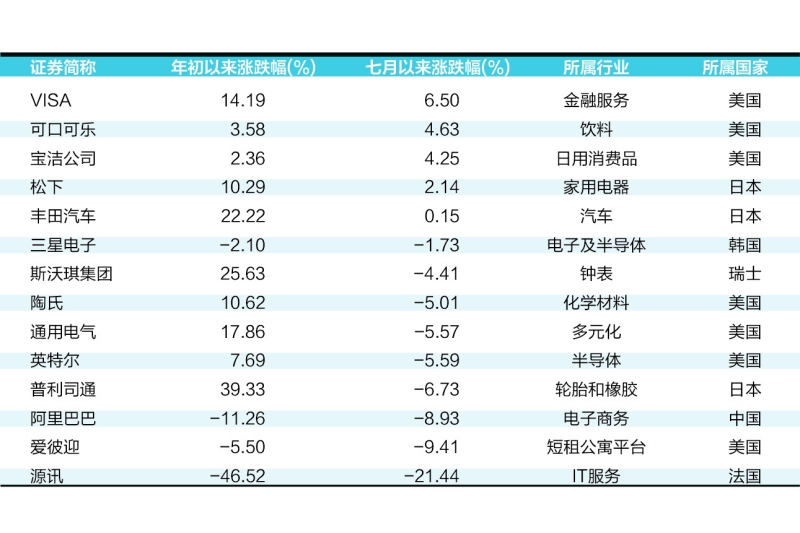

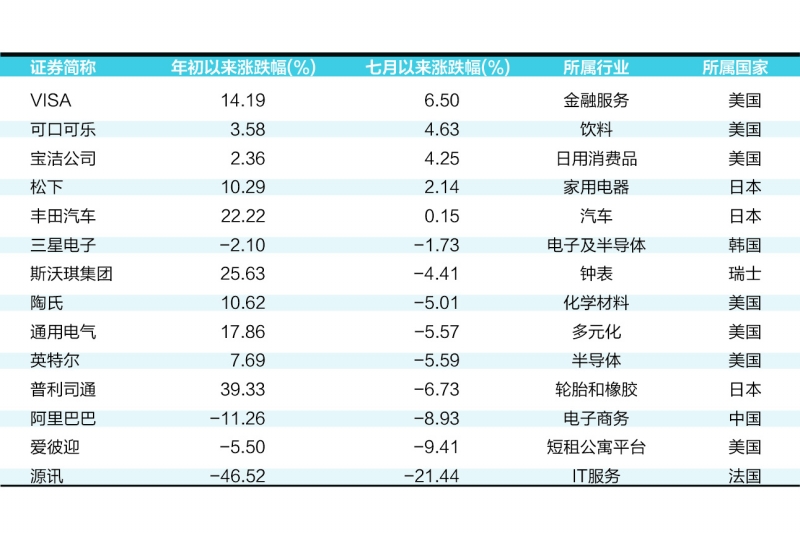

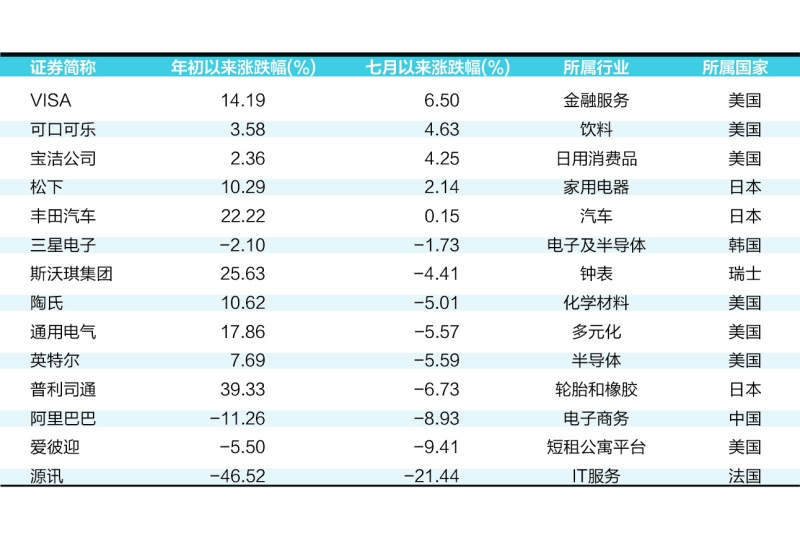

以为借助东京奥运能大赚一笔?爱彼迎年内跌幅近10%

-

体育巨头股价创新高 美津浓股价创新高

-

奥运概念起航 体育巨头股价创新高

-

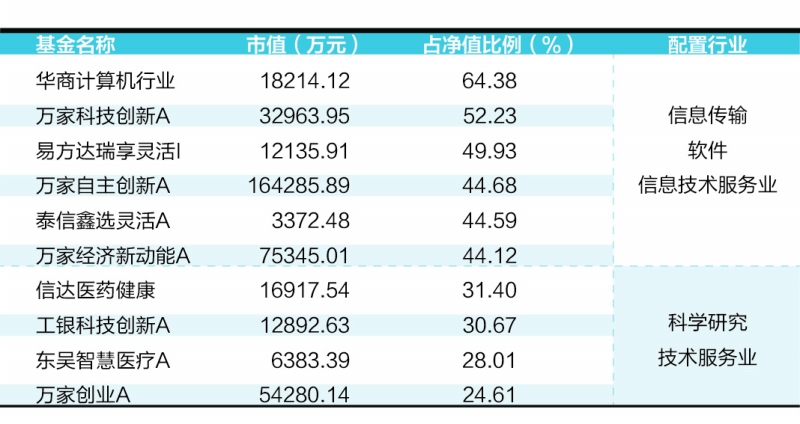

基金二季报:54只基金持有制造业超90%

-

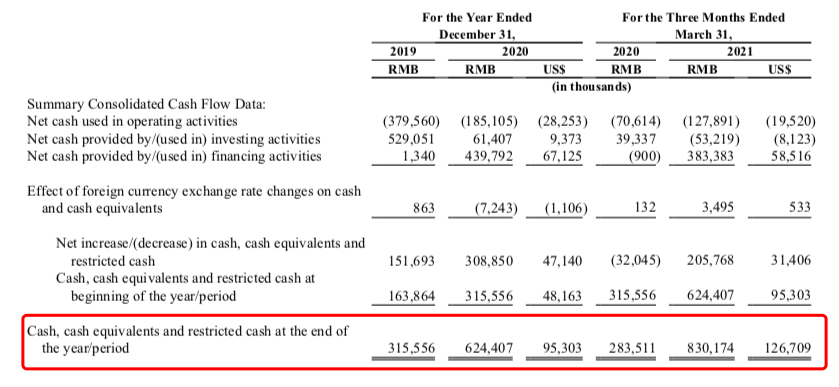

2027年之前都会持续亏损 极光无人车公司冲刺IPO

-

拓荆科技谋求科创板IPO 存产品验收周期较长风险

-

网络安全概念掀涨停潮 美亚柏科、蓝盾股份等涨停

-

“卖药”为生难以盈利等 零氪科技赴美IPO搁浅

-

券商股尾盘明显拉升 资金多数流向碳中和概念

-

网约车概念股受资金追捧 天迈科技、宜昌交运等涨幅居前

-

先正达科创板IPO 拟募资650亿元刷新记录

-

锂电池概念股批量涨停 电池ETF(159755)上涨3.33%

-

芯片板块活跃 科创板芯源微涨停

-

益方生物回复科创板首轮问询 红筹架构等被关注

-

外资看好A股修复行情 新兴市场仍面临疫情反复风险