惠泰医疗:启明创投持股25.81%倾情捧场 IPO获上交所受理

2020-04-23 10:33:50 来源: 上海证券报

科创征程,时不我待。4月22日晚,科创板“考场”再次迎来4名各具特色的“考生”:恒玄科技(上海)股份有限公司(下称“恒玄科技”)、深圳惠泰医疗器械股份有限公司(下称“惠泰医疗”)、深圳市亚辉龙生物科技股份有限公司(下称“亚辉龙”)、成都苑东生物制药股份有限公司(下称“苑东生物”)申请IPO获上交所受理,科创板受理企业总数扩容至252家。

4名“考生”可谓新老兼备,看点颇多。其中,苑东生物不仅是来自新三板的生源,此番更是二次冲刺科创板;恒玄科技凭借蓝牙芯片有望为A股送来最正宗的TWS(True Wireless Stereo,“真正的无线立体声”)概念股;国产医疗器械“强兵”惠泰医疗有明星创投力挺;抗疫“先锋”亚辉龙背后的实控人则是一名90后,也成为目前科创板“考场”最年轻的掌门人。

恒玄科技:

最正宗的TWS新贵来“敲门”

成立不足5年就冲刺科创板,恒玄科技有什么“杀手锏”?答案就是:TWS耳机用蓝牙芯片。

恒玄科技是国际领先的智能音频SoC芯片设计企业之一,主营业务为智能音频SoC芯片的研发、设计与销售,为客户提供AIoT场景下具有语音交互能力的边缘智能主控平台芯片,产品广泛应用于智能蓝牙耳机、Type-C耳机、智能音箱等低功耗智能音频终端产品。公司产品已经进入全球主流安卓手机品牌,包括华为、三星、OPPO、小米及Moto等,同时在专业音频厂商中占据重要地位,进入包括哈曼、JBL、AKG、SONY、Skullcandy、万魔及漫步者等一流品牌。

优质公司自然不缺资本关注。恒玄科技的股东榜不乏阿里、小米等重量级资本。本次发行前,恒玄科技有27名股东,其中北京集成持股3.96%、元禾璞华持股1.12%、小米长江基金持股4.66%、阿里持股3.73%、深创投持股0.54%。据查,北京集成即北京集成电路设计与封测股权投资中心(有限合伙),是北京市的集成电路产业基金的子基金。元禾璞华背后则有元禾控股、国家集成电路产业投资基金持股。

本次恒玄科技拟募资20亿元,投向智能蓝牙音频芯片升级项目等5个项目。

惠泰医疗:

启明创投持股25.81%倾情捧场

惠泰医疗是一家专注于电生理和血管介入医疗器械的研发、生产和销售的高新技术企业,已形成以完整冠脉通路和电生理医疗器械为主导,外周血管和神经介入医疗器械为重点发展方向的业务布局。

据研究报告,按照产品销售金额排名,2018年公司在电生理医疗器械国产品牌中市场份额排名第一,在冠脉通路医疗器械国产品牌中市场份额排名第四。在电生理医疗器械领域,公司是中国第一家获得电生理电极导管、可控射频消融电极导管市场准入并进入临床应用的国产厂家,填补了电生理领域国产品牌的空白。目前公司已在境内外建立了完善的销售网络,覆盖全国700余家三甲医院及680余家县市级二甲医院,并出口至欧洲、美洲、东南亚的80多个国家和地区。本次公司拟募资8.4亿元,投向血管介入类医疗器械产业化升级等项目。

凭借在高端医疗器械领域的出色表现,惠泰医疗获得启明创投高度青睐。从股东榜来看,启明创投通过QM33、启华三期、启明融科、启明创智、启明融盈、启明维创合计持有公司25.81%股权。启明创投主管合伙人胡旭波还担任公司董事。

此外,惠泰医疗精心设立了4个员工持股平台,深圳惠深、南通惠圳、南通惠市、南通惠惠合计持股9.36%,平台中129名合伙人将共享IPO盛宴。

亚辉龙:

首位90后董事长亮相科创板

亚辉龙是又一名冲在战“疫”前线的科创先锋。公司主营业务为以化学发光免疫分析法为主的体外诊断仪器及配套试剂的研发、生产和销售,及部分非自产医疗器械产品的代理销售业务。公司自主研发生产的体外诊断产品广泛应用于自身性免疫疾病、生殖健康、糖尿病、呼吸道病原体等领域。

据了解,公司自主研发出新型冠状病毒核心原材料及IgM抗体、IgG抗体的化学发光检测试剂,可满足各级医疗机构对新冠肺炎检测、治疗监测、预后观察的需求,成为核酸检测的重要辅助手段。截至2020年3月31日,公司已累计向湖北省13个地市州和全国各省份捐赠累计超过20万人份的新冠病毒系列科研诊断试剂、数台全自动化学发光免疫分析仪和相关耗材,以及防护服、口罩等其他防疫物资。本次公司冲刺科创板拟募资7.33亿元,投向研发中心升级及产能扩充等项目。

亚辉龙IPO最大看点则是,此次率领公司征战科创板的“掌门人”竟是一名90后。据申报稿显示,胡鹍辉1991年出生,现任深圳市龙岗区青年企业家协会常务副会长,2017年12月获得澳大利亚墨尔本大学电气工程硕士学位。2012年12月至今,任公司董事;2018年1月至今,任公司董事长。

目前胡鹍辉直接持有公司43.60%的股权,并通过普惠投资持有公司9.12%的股权,合计持有亚辉龙52.72%的股权,为公司控股股东、实际控制人。

苑东生物:

二次冲刺科创板

苑东生物对科创板而言并不陌生。去年4月,公司曾首次“报考”科创板,经过四轮问询后,公司因战略调整而主动撤单IPO。作为首个勇敢返场的“弃考生”,苑东生物此次是否已充分备战,颇引人关注。

据最新申报稿显示,苑东生物以化学原料药和化学药制剂的研发、生产与销售为主营业务,已具备注射液、冻干粉针剂、片剂、胶囊剂等多种剂型和化学原料药的生产能力,并已布局生物药领域。公司已成功实现20个化学药制剂产品和14个化学原料药产品的产业化,产品涵盖麻醉镇痛、心血管、抗肿瘤、消化、儿童用药等重点领域。目前公司已拥有2个“重大新药创制”科技重大专项,3个在产国内首仿产品,4个通过一致性评价产品。

近年来,以仿制药起家的苑东生物不断加大创新研发投入,加快向仿创结合的道路迈进。2017年至2019年,公司研发投入占营业收入比例分别为16.21%、16.18%、16.53%。目前公司在研产品46个,其中1类新药7个(包括2个1类新药处于临床试验阶段,2个1类生物药),2个2类新药处于临床试验阶段。

在业内人士看来,苑东生物重返科创板“考场”具有一定示范效应,若公司顺利闯关有望激励更多高端仿制药企业“报考”科创板,对加速国产仿制药进口替代具有重要意义。本次公司拟募资11.61亿元,投向重大疾病领域创新药物系列产品产业化基地建设等7个项目。相比前次IPO,本次公司对募资及募投项目进行了微调,新增了生物药研究项目。

热点推荐

-

复旦微电子成功闯关“A+H” 正研发14/16nm芯片

-

7月股基大分化 4只基金亏损幅度超20%

-

港股小鹏汽车收盘涨近11% 7月交付环比增长 22%

-

A股集体狂欢 中国经济向好基本面没有变化

-

A股市场迎全线上涨 三孩概念爱婴室两连板

-

喜茶入股Seesaw咖啡 持股约5%

-

B站入股汉堡公司 持股约15%为第二大股东

-

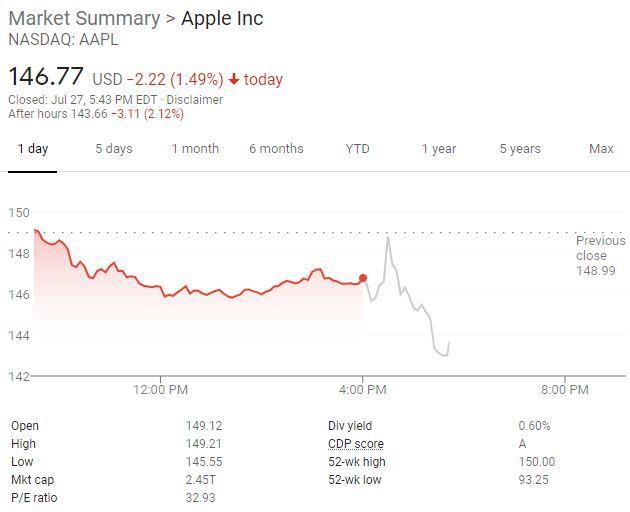

连续六个季度没有给出业绩指引 苹果盘后跌超2%

-

哔哩哔哩港股大跌10% 发生了什么?

-

市场大幅杀跌 芭田股份主力高位加仓

-

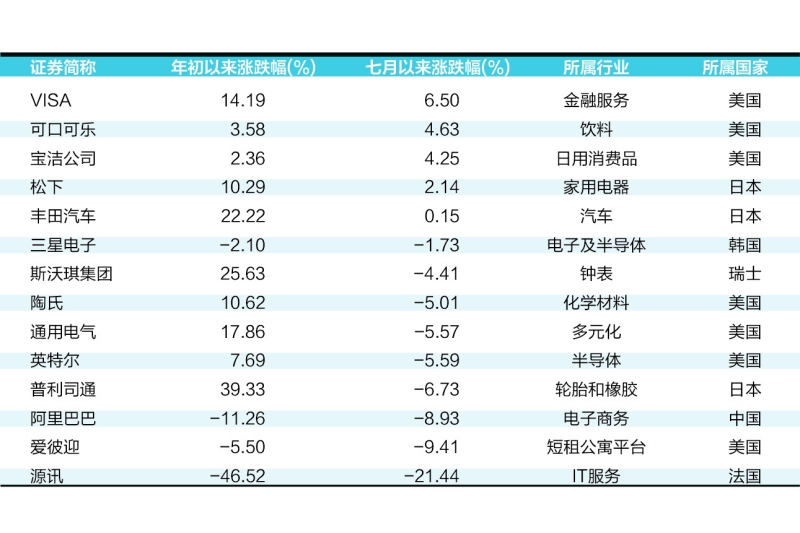

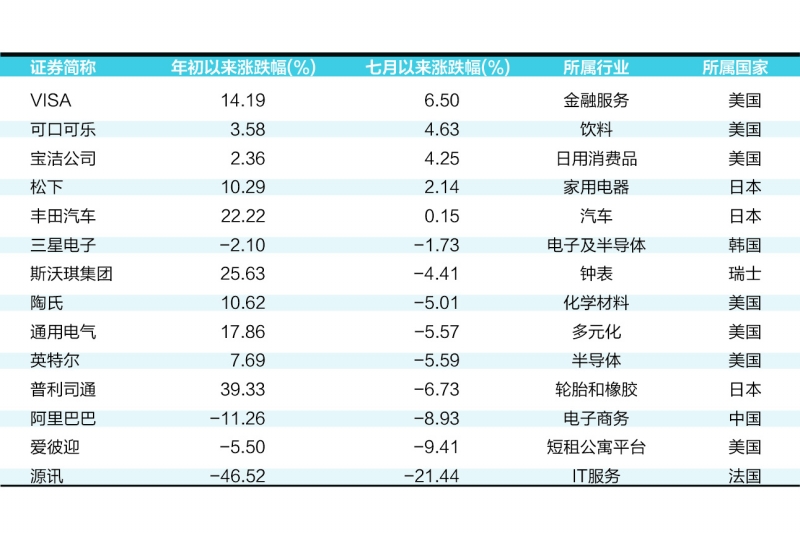

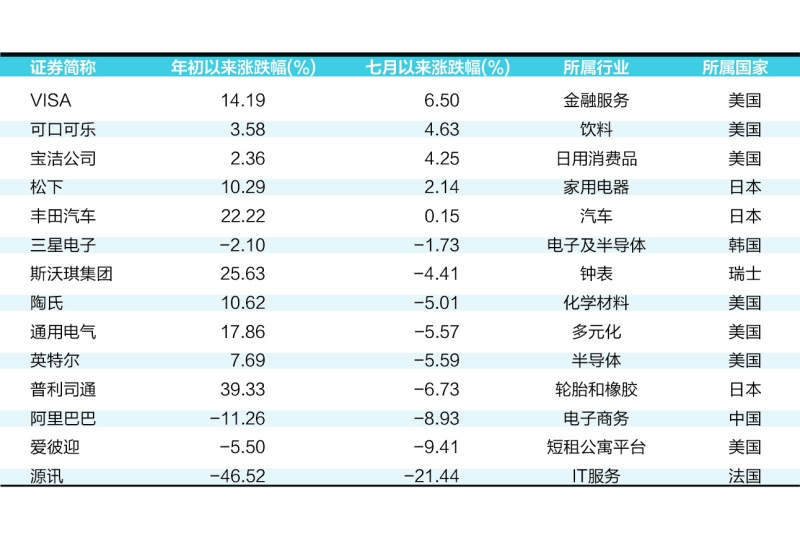

以为借助东京奥运能大赚一笔?爱彼迎年内跌幅近10%

-

体育巨头股价创新高 美津浓股价创新高

-

奥运概念起航 体育巨头股价创新高

-

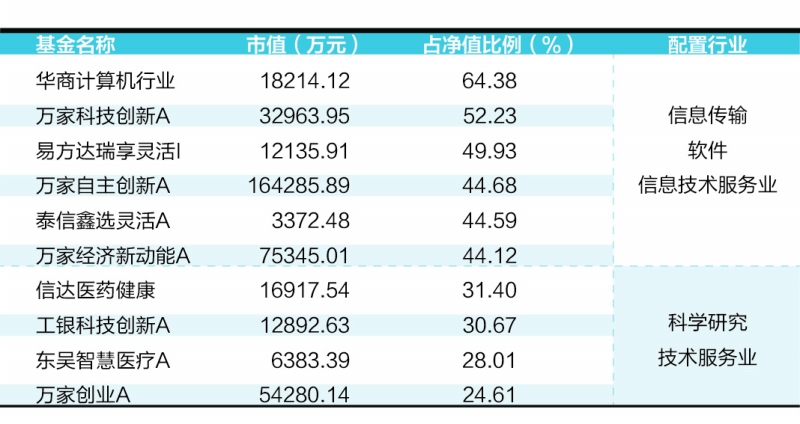

基金二季报:54只基金持有制造业超90%

-

2027年之前都会持续亏损 极光无人车公司冲刺IPO

-

拓荆科技谋求科创板IPO 存产品验收周期较长风险

-

网络安全概念掀涨停潮 美亚柏科、蓝盾股份等涨停

-

“卖药”为生难以盈利等 零氪科技赴美IPO搁浅

-

券商股尾盘明显拉升 资金多数流向碳中和概念

-

网约车概念股受资金追捧 天迈科技、宜昌交运等涨幅居前

-

先正达科创板IPO 拟募资650亿元刷新记录

-

锂电池概念股批量涨停 电池ETF(159755)上涨3.33%

-

芯片板块活跃 科创板芯源微涨停

-

益方生物回复科创板首轮问询 红筹架构等被关注

-

外资看好A股修复行情 新兴市场仍面临疫情反复风险