红塔证券自营账户弃购科创板新股 被限制打新半年

2020-09-08 08:05:04 来源: 券商中国

这家券商未来半年内无缘打新。

9月7日红塔证券自营账户被证券业协会列入IPO配售对象限制名单,打新限制半年,明年3月7日才能“解封”。根据公告,红塔证券原计划申购赛科希德650万股,最终出现弃购。

业内人士表示,券商打新弃购非常罕见,应该是出现操作失误。红塔证券向媒体回应称,系公司操作风险,已开展自检整改。

红塔证券弃购金额逾3亿

9月7日中国证券业协会披露最新IPO配售对象限制名单。据了解,红塔证券自营账户在科创板“赛科希德”新股发行项目网下申购过程中,存在违反《科创板首次公开发行股票网下投资者管理细则》第十五条、十六条规定的情形。

红塔证券自营账户将从9月8日起至明年3月7日不能参与科创板及主板、中小板、创业板首发股票网下询价。

具体来看,科创板企业赛科希德在今年7月15日发布初步询价公告,随后在22日发布发行公告。根据彼时发行公告,红塔证券自营账户拟申购价格为50.46元,为有效报价,申购数量650万股。

但在两天后,即27日,根据赛科希德披露的网下初步配售结果显示,红塔证券的自营账户并没有按照《发行公告》的要求进行网下申购。

据了解,赛科希德发行价格为50.35元/股,这意味着红塔证券弃购金额达到3.27亿元。

根据《科创板首次公开发行股票网下投资者管理细则》第十六条第一项,网下投资者参与科创板首发股票网下报价后,不得存在“提供有效报价但未参与申购或未足额申购”的行为。

对此,红塔证券向媒体回应表示,系公司操作风险,已开展自检整改。

深圳一家券商人士向记者表示,券商弃购情形比较罕见。“一般而言券商打新不会主动弃购,因为会错失未来半年的打新机会。很有可能是公司业务内控出了问题,不够谨慎。”

据了解,去年7月,银河证券的自营账户也出现类似现象,银河证券应申购科创板天准科技640万股,实际申购数量为0。据了解,天准科技发行价为25.5元/股计算,银河证券弃购金额为1.63亿元。

不久,银河证券自营账户被列入限制名单,从去年7月8日进入限制期,直到今年1月7日才从“小黑屋”走出。

科创板打新违规多

根据券商中国记者统计,除了红塔证券自营账户以外,今年以来已有21个网下投资者的配售对象被证券业协会列入限制名单,限制时长在半年到1年之间不等。

值得注意的是,上述21个配售对象均在科创板打新过程中出现违规行为。涉及科创板股票有八亿时空、威胜信息、瑞松科技、光云科技、金科环境、博汇科技、天合光能、复旦张江、云涌科技、江航装备、盟升电子。科创板运行已有一年多时间,投资者应当尽快熟悉科创板相关业务规则。

其中1家为外资机构——英国巴克莱银行,这是今年首家被限制打新的外资机构。据了解,巴克莱银行是全球规模最大的银行及金融机构之一,总部设于英国伦敦,成立于1690年,也是英国最古老的银行。巴克莱银行曾参与云涌科技的网下询价和申购,最终全额弃购获配的500万股。公司从今年7月28日起被限制参与打新半年,直至2021年1月27日。

另外,今年以来有351个账户因在主板、中小板、创业板IPO项目网下申购过程中违反相关规定被列入股票配售对象黑名单。

据了解,2018年6月发布的《首次公开发行股票承销业务规范》(以下简称《规范》),协会建立首次公开发行股票网下投资者黑名单制度。如果配售对象存在违反《规范》的第四十五条、四十六条规定,将被列入黑名单。

第四十五条要求,网下投资者在参与网下询价时存在下列情形的,主承销商应当及时向协会报告,包括使用他人账户报价,投资者之间协商报价,同一投资者使用多个账户报价,网上网下同时申购,与发行人或承销商串通报价,委托他人报价,无真实申购意图进行人情报价,故意压低或抬高价格,提供有效报价但未参与申购,不具备定价能力,或没有严格履行报价评估和决策程序、未能审慎报价,机构投资者未建立估值模型,其他不独立、不客观、不诚信的情形。

第四十六条要求,网下获配投资者存在四类情形的,主承销商应当及时向协会报告,包括不符合配售资格;未按时足额缴付认购资金;获配后未恪守持有期等相关承诺的;以及协会规定的其他情形。

热点推荐

-

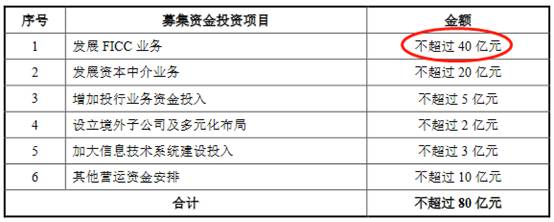

红塔证券(601236.SH)配股募80亿 何以回报股民?

-

蚂蚁金服:密切关注科创板 没有上市时间表

-

红筹企业上科创板设4套标准:市值超两千亿的无其他要素要求

-

复旦微电子成功闯关“A+H” 正研发14/16nm芯片

-

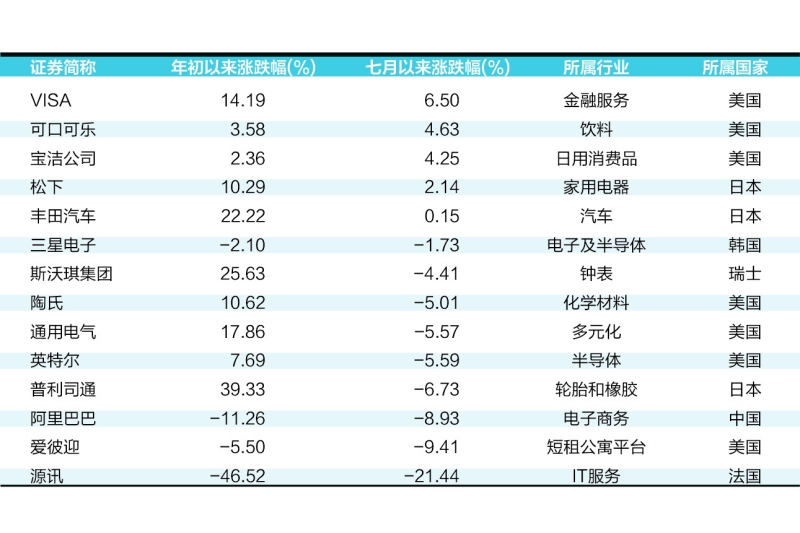

7月股基大分化 4只基金亏损幅度超20%

-

港股小鹏汽车收盘涨近11% 7月交付环比增长 22%

-

A股集体狂欢 中国经济向好基本面没有变化

-

A股市场迎全线上涨 三孩概念爱婴室两连板

-

喜茶入股Seesaw咖啡 持股约5%

-

B站入股汉堡公司 持股约15%为第二大股东

-

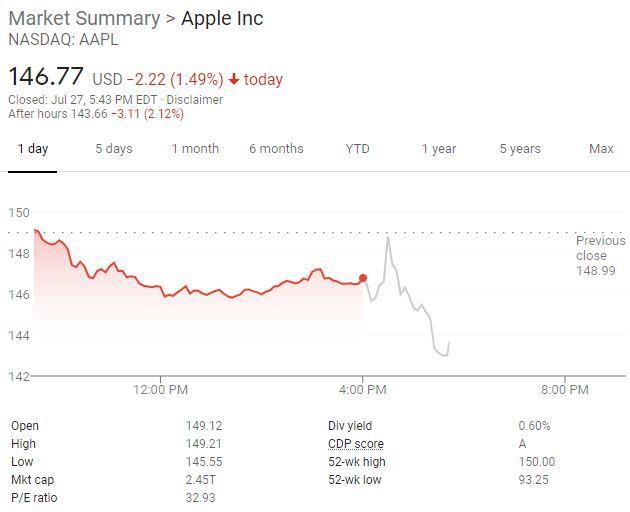

连续六个季度没有给出业绩指引 苹果盘后跌超2%

-

哔哩哔哩港股大跌10% 发生了什么?

-

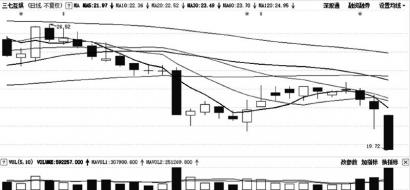

市场大幅杀跌 芭田股份主力高位加仓

-

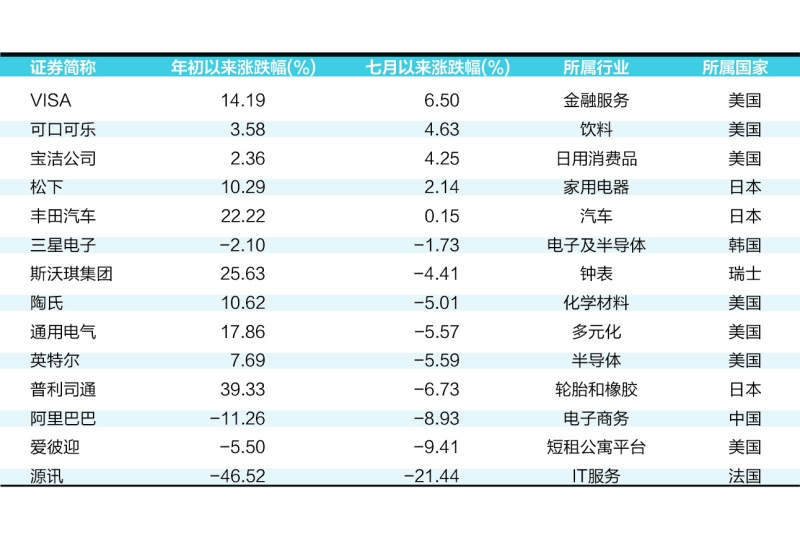

以为借助东京奥运能大赚一笔?爱彼迎年内跌幅近10%

-

体育巨头股价创新高 美津浓股价创新高

-

奥运概念起航 体育巨头股价创新高

-

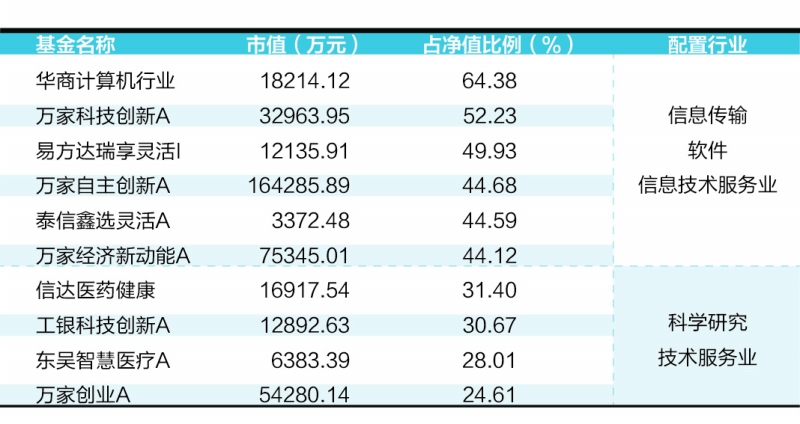

基金二季报:54只基金持有制造业超90%

-

2027年之前都会持续亏损 极光无人车公司冲刺IPO

-

拓荆科技谋求科创板IPO 存产品验收周期较长风险

-

网络安全概念掀涨停潮 美亚柏科、蓝盾股份等涨停

-

“卖药”为生难以盈利等 零氪科技赴美IPO搁浅

-

券商股尾盘明显拉升 资金多数流向碳中和概念

-

网约车概念股受资金追捧 天迈科技、宜昌交运等涨幅居前

-

先正达科创板IPO 拟募资650亿元刷新记录

-

锂电池概念股批量涨停 电池ETF(159755)上涨3.33%

-

芯片板块活跃 科创板芯源微涨停

-

益方生物回复科创板首轮问询 红筹架构等被关注

-

外资看好A股修复行情 新兴市场仍面临疫情反复风险