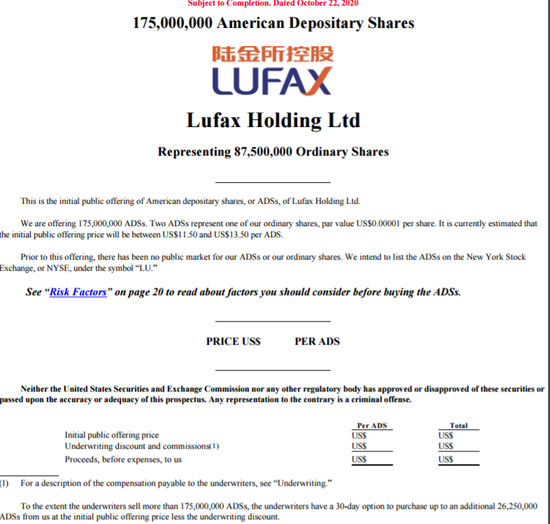

陆金所控股更新招股书公布IPO定价区间 11.5美元-13.5美元

2020-10-27 11:37:34 来源: 和讯网

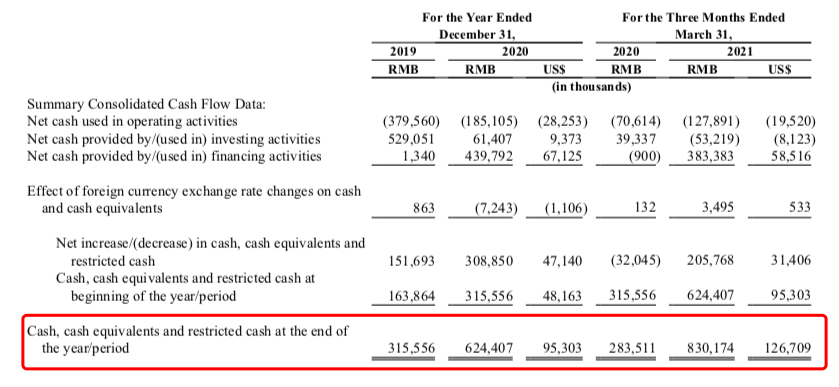

10月23日,中国平安旗下陆金所控股有限公司(下称陆金所控股)向美国证券交易委员会(SEC)提交了更新的招股书。根据招股书,陆金所控股本次IPO的发行定价区间为11.5美元-13.5美元/ADS,拟发行1.75亿股美国存托股票(ADS)。按此计算,陆金所控股的募资额约为20.13亿至23.63亿美元。

更新后的招股书显示,高盛、美银证券、瑞银、汇丰、平安证券(香港)、摩根大通、华兴资本等承销商总计享有2625万股ADS的超额配售权。若全部行使,陆金所控股总发行规模则将达到2.01亿股ADS,其融资规模将达到23.14亿美元至27.17亿美元(约合人民币1546亿至1816亿元)。

陆金所招股书显示,此次IPO融资主要用于技术研发和基础平台建设、产品开发、技术投资和收购、销售和营销活动、国际扩张,以及一般公司用途。

此前披露的招股文件显示,2017年至2019年陆金所保持持续盈利,营收从2017年的278亿元增长至2019年的478亿元,复合增长率31.1%;同期净利润从60亿元增长至133亿元,复合增长率为48.6%。2020年上半年,陆金所净利润为73亿元。

据国际第三方咨询机构Oliver Wyman报告,陆金所零售信贷市场和财富管理业务(货币基金除外)分别在非传统金融机构市场规模位列第二、第三。

热点推荐

-

估值超2600亿的陆金所递交上市申请 或成美股最大金融科技IPO

-

腾讯控股跌势不止 股价创新低 已抹去年内全部涨幅

-

景瑞控股转型“危局” 陷“增长乏力”困境

-

复旦微电子成功闯关“A+H” 正研发14/16nm芯片

-

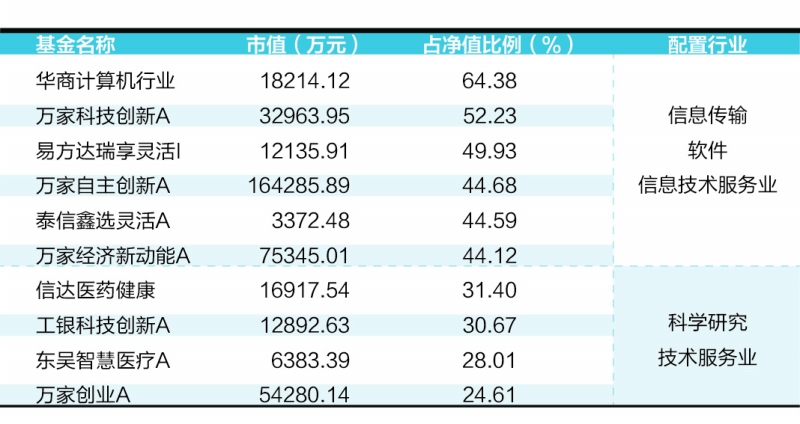

7月股基大分化 4只基金亏损幅度超20%

-

港股小鹏汽车收盘涨近11% 7月交付环比增长 22%

-

A股集体狂欢 中国经济向好基本面没有变化

-

A股市场迎全线上涨 三孩概念爱婴室两连板

-

喜茶入股Seesaw咖啡 持股约5%

-

B站入股汉堡公司 持股约15%为第二大股东

-

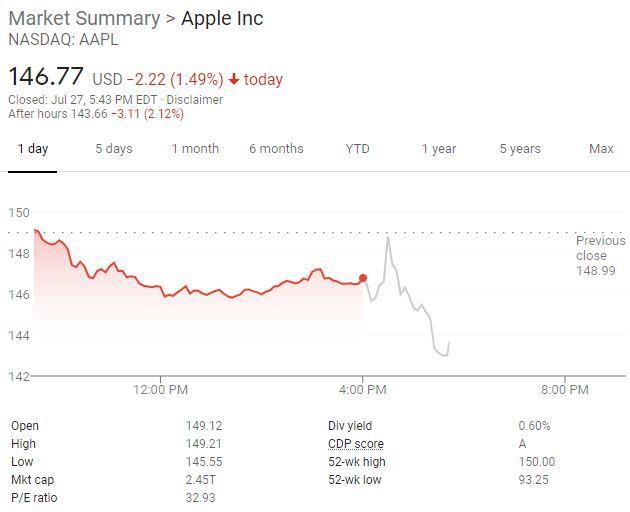

连续六个季度没有给出业绩指引 苹果盘后跌超2%

-

哔哩哔哩港股大跌10% 发生了什么?

-

市场大幅杀跌 芭田股份主力高位加仓

-

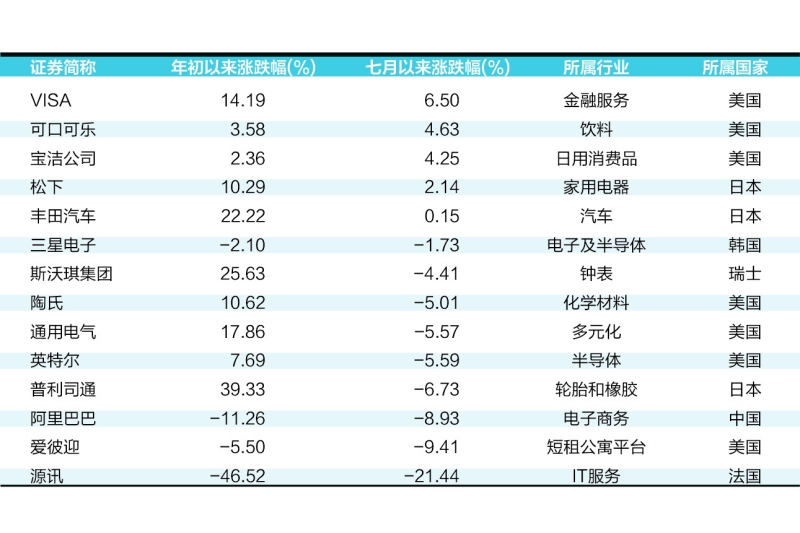

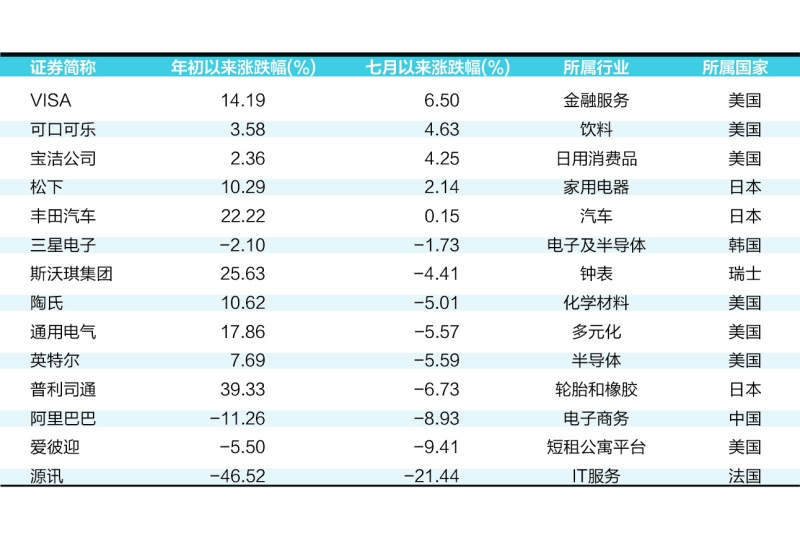

以为借助东京奥运能大赚一笔?爱彼迎年内跌幅近10%

-

体育巨头股价创新高 美津浓股价创新高

-

奥运概念起航 体育巨头股价创新高

-

基金二季报:54只基金持有制造业超90%

-

2027年之前都会持续亏损 极光无人车公司冲刺IPO

-

拓荆科技谋求科创板IPO 存产品验收周期较长风险

-

网络安全概念掀涨停潮 美亚柏科、蓝盾股份等涨停

-

“卖药”为生难以盈利等 零氪科技赴美IPO搁浅

-

券商股尾盘明显拉升 资金多数流向碳中和概念

-

网约车概念股受资金追捧 天迈科技、宜昌交运等涨幅居前

-

先正达科创板IPO 拟募资650亿元刷新记录

-

锂电池概念股批量涨停 电池ETF(159755)上涨3.33%

-

芯片板块活跃 科创板芯源微涨停

-

益方生物回复科创板首轮问询 红筹架构等被关注

-

外资看好A股修复行情 新兴市场仍面临疫情反复风险