孩子王快速扩张资产负债率远超同行 零售毛利率逐年下降

2021-01-13 09:12:39 来源: 21世纪经济报道

1月10日晚间,孩子王对深交所创业板第三轮问询函作出回复。

从2020年7月13日向创业板递交的IPO申请被正式受理,孩子王就受到了市场的广泛关注。作为母婴零售及增值服务的龙头企业,成立于2012年的孩子王成长迅速。

2014年公司营业收入还只有15.62亿元,2019年便达到了82.43亿元。6年时间里,孩子王收入扩大了五倍,年均复合增长率高达39.47%。

2020年上半年,即便是面临新冠肺炎疫情的冲击,孩子王仍实现了38.46亿元的总营收,净利润也达到了1.66亿元,约为2019年的44.03%。

同期,与孩子王同样从事母婴业务的爱婴室,营业收入下滑7.07%至10.96亿元,归属于上市公司股东的净利润下滑29.18%至4411.15万元。

在孩子王招股书中,其将2020年上半年业绩保持稳定归功于公司线上业务的开展,以及二季度业绩迅速恢复,表示“一季度,公司到店业务(服务、游乐等)基本停滞,但线上业务均可以正常开展,公司全渠道优势得以显现,收入整体受影响程度较小。 ”

母婴商品毛利率逐年下降

孩子王对资本市场的向往由来已久。

早在2016年,孩子王曾在新三板挂牌上市,上市首日市值达到140亿元以上,但到了2018年,也就是孩子王扭亏为盈的第二年,公司选择了从新三板摘牌。在宣布摘牌时,孩子王仍是新三板市值最高的企业之一,总市值高达167亿。

从孩子王的股东名单,可以看出资本对其之青睐,其股东包括了瑞幸咖啡创始人陆正耀,以及明星创投机构高瓴资本等。

报告期内,孩子王利润飞速增长,2017年-2019年,孩子王分别实现营业收入52.35亿元、66.71亿元和82.43亿元,同比增长17.51%、27.43%、23.56%;同期净利润为9379.93万元、2.76亿元和3.77亿元,同比增速分别达到167%、194%、36.59%。

从业务细分来看,孩子王的主营业务包括母婴商品及其服务、供应商服务、广告和平台服务收入,其中母婴商品贡献了收入大头,报告期内占营收比重分别为94.58%、92.23%、89.91%和90.56%。

但21世纪经济报道记者注意到,虽然公司主要业务均来自于母婴商品,但该业务的毛利率却并不太高,且近年来,呈现出毛利率逐年下降的走势。

2017-2019年,孩子王的期间费用率分别为28.55%、26.58%、25.35%,综合毛利率分别为30.06%、30.11%和 30.34%

但同期,公司母婴商品的毛利率分别为26.93%、25.50%、23.78%,均低于期间费用率。

而与此同时,公司母婴服务、供应商服务、广告业务虽然占营收比例不高,但毛利率均高于公司综合毛利率和期间费用。

以2019年为例,前述三大业务占营收比重分别为3.23%、5.17%、0.69%,分别实现营业收入2.64亿元、4.21亿元、5590.40万元,毛利率分别为94.32%、97.33%、41%。

“(孩子王的商业模式)和现在很多制造业转型的打法很相似,传统的零售渠道毛利低,而且随着人口红利消退,新生儿市场逐渐饱和,零售业务也进入了天花板,赚不到钱,往往增值服务才是公司的核心价值。”1月11日,国内一家从事消费品研究的产业研究人士对记者指出,“孩子王的零售业务其实已经成为了他的获客通道,未来的发展空间主要是围绕零售业务展开的大量场景互动和增值服务。”

快速扩张负债率飙升

从财务数据上看,孩子王颇为显著的特点为业绩增速较快,其中营业收入规模截至2019年已经高达82.43亿元之巨。在这背后,与孩子王激进的开店扩张不无关系。

根据招股书显示,2019年,孩子王的门店净增达到94家,超过2017年与2018年之和。截至2019年底公司已在全国16个省、3个直辖市、150多个城市开出352家大型数字化门店,覆盖全国70%人口达到50万以上的城市,华东地区营收占比达到50%以上。且2019年会员家庭达3300万,黑金PLUS会员数量突破100万。

从市场占有率上来看,孩子王是国内主要的龙头企业之一。以同行业可比上市公司爱婴室相比,2019年,孩子王营收和归母净利润分别是爱婴室的3.4倍、2.45倍,且孩子王的营收增速(23.56%)和归母净利润增速(36.76%)均高于爱婴室。

但在快速扩张背后,孩子王的负债水平也水涨船高,与同行业内公司相比,孩子王的负债水平也处在较高位置。2017年-2019年,公司资产负债率分别为63.20%、60.52%和60.87%,而行业均值分别为53.54%、53.66%和58.31%,爱婴室资产负债率也仅为46.59%、33.05%、34.96%。

与此同时,孩子王的应收账款周转率及存货规模也保持远高于行业水平,并持续增长,招股书显示,2017年末至2020年上半年末,孩子王存货账面价值分别为6.31亿元、7.79亿元、9.94亿元和9.85亿元,占同期资产总额的比例分别为22.46%、23.29%、22.90%和21.16%。

同时,孩子王的应收账款周转率也分别达到了163.01次、221.45次、198.23次和146.32次,保持在较高水平,同期,同行业应收账款周转率均值仅164.71次、146.21次、132.11次和111.99次。

“从市场占有率和规模来说,孩子王是高于爱婴室的,龙头企业的快速扩张必然也需要深厚的资本加持,孩子王申请上市也是希望借助资本市场的力量实现更为快速的发展。”前述产业研究人士受访指出。

对于扩张的热衷从其招股说明书中也能看出,孩子王表示:“计划未来3年利用本次募集资金在江苏、安徽、四川、广东、重庆等22个省(市)新建门店300家。在募投项目建设完成后的一段时间,其可能面临因折旧摊销大量增加而影响盈利水平的风险。”

不过,这一选择却遭遇了市场分歧。有市场人士认为,通过大力开新店抢占市场,在出生率不断下滑的大环境之下埋藏了诸多风险,且新开门店从开业到实现盈利需要一定的市场培育期,这将加重不确定性。

但在开源证券商贸零售行业分析师黄泽鹏看来,头部企业的扩张有望提升行业集中度,改变母婴市场区域性强和集中度低的行业格局。

“对下游消费者来说,母婴店产品拥有品牌、渠道的双重背书,而且还满足新生代妈妈一站式购物需求,价格上也具备较强竞争力。对上游品牌方来说,新品迭代加快,行业竞争日趋激烈,新客获取重要性提升,而线下门店是展示宣传的最佳渠道,在推新、拉新方面的渠道价值不可替代。”黄泽鹏指出。

热点推荐

-

复旦微电子成功闯关“A+H” 正研发14/16nm芯片

-

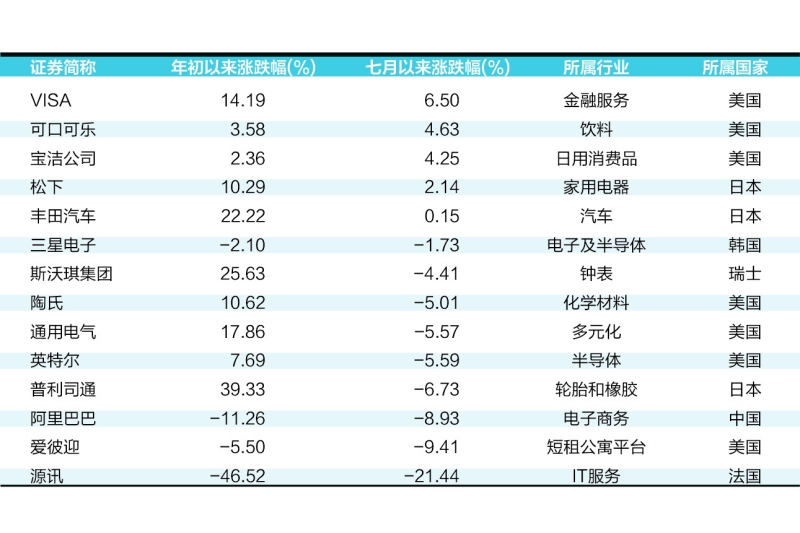

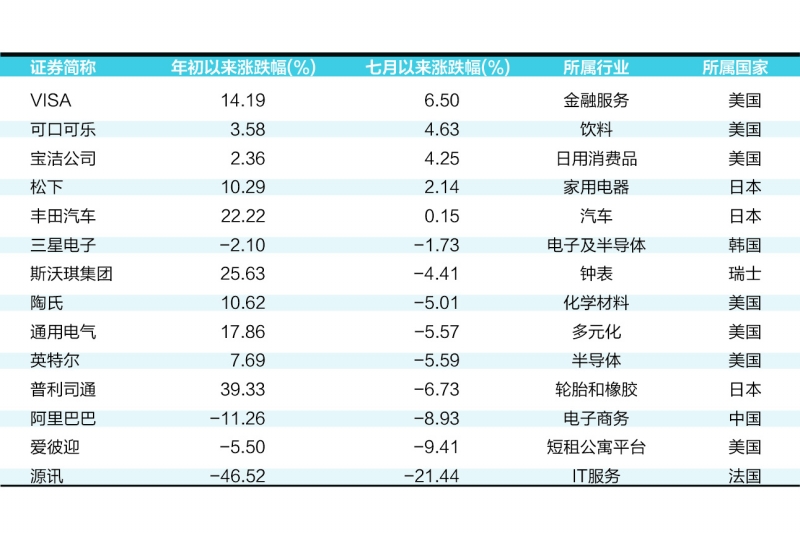

7月股基大分化 4只基金亏损幅度超20%

-

港股小鹏汽车收盘涨近11% 7月交付环比增长 22%

-

A股集体狂欢 中国经济向好基本面没有变化

-

A股市场迎全线上涨 三孩概念爱婴室两连板

-

喜茶入股Seesaw咖啡 持股约5%

-

B站入股汉堡公司 持股约15%为第二大股东

-

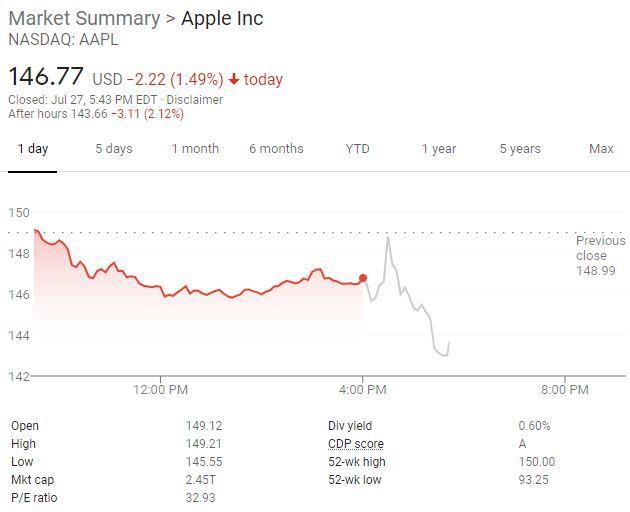

连续六个季度没有给出业绩指引 苹果盘后跌超2%

-

哔哩哔哩港股大跌10% 发生了什么?

-

市场大幅杀跌 芭田股份主力高位加仓

-

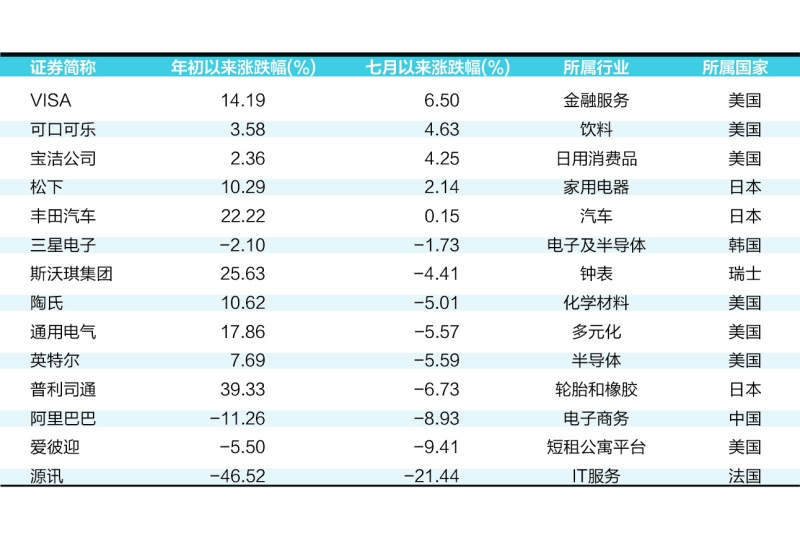

以为借助东京奥运能大赚一笔?爱彼迎年内跌幅近10%

-

体育巨头股价创新高 美津浓股价创新高

-

奥运概念起航 体育巨头股价创新高

-

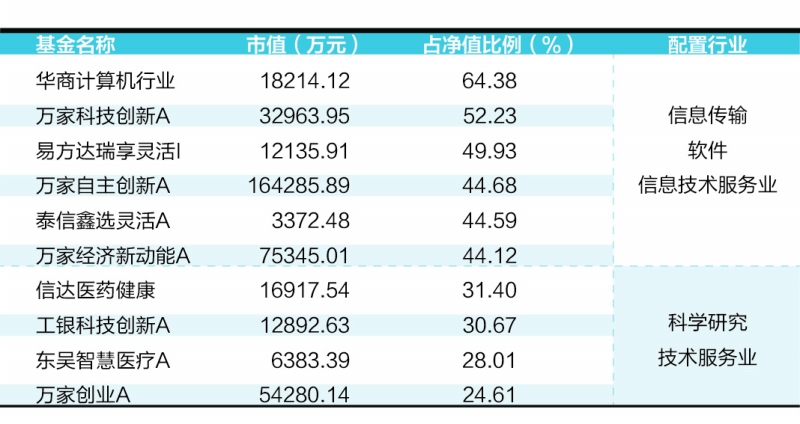

基金二季报:54只基金持有制造业超90%

-

2027年之前都会持续亏损 极光无人车公司冲刺IPO

-

拓荆科技谋求科创板IPO 存产品验收周期较长风险

-

网络安全概念掀涨停潮 美亚柏科、蓝盾股份等涨停

-

“卖药”为生难以盈利等 零氪科技赴美IPO搁浅

-

券商股尾盘明显拉升 资金多数流向碳中和概念

-

网约车概念股受资金追捧 天迈科技、宜昌交运等涨幅居前

-

先正达科创板IPO 拟募资650亿元刷新记录

-

锂电池概念股批量涨停 电池ETF(159755)上涨3.33%

-

芯片板块活跃 科创板芯源微涨停

-

益方生物回复科创板首轮问询 红筹架构等被关注

-

外资看好A股修复行情 新兴市场仍面临疫情反复风险