公募调研忙“春播” 明星基金经理扎堆关注化工类

2021-02-07 10:07:06 来源: 中国基金报

开年迄今,公募基金正紧锣密鼓对上市公司进行调研,为年后“春播”布局积极做准备。

截至2月5日,数据显示,开年以来,公募基金调研次数达3172次,其中,有8家上市公司获得超50家基金公司的调研。被调研频次最高的半导体测试小巨头华峰测控获72家基金调研,此外号称是游戏界的“茅台”吉比特(603444)和新宙邦(300037)也获得70家基金公司调研。

从行业分布来看,开年以来,半导体设备、家庭娱乐软件、特种化工、医疗保健设备、电子元件、电气部件与设备和休闲设施等板块备受基金公司青睐。值得注意的是,公募基金对化工类企业的调研兴趣激增,调研名单中不乏明星基金经理的身影。

化工等顺周期行业关注度升温

多位明星基金经理积极调研

开年以来,机构对化工等顺周期行业关注度升温。截至2月5日,基金公司对化工类企业合计调研次接近400次。统计显示,在特种化工板块中,新宙邦被基金公司调研高达70次,居于首位。值得注意的是,多位明星基金经理也参与其中,比如农银汇理基金经理赵诣、易方达的刘武和祁禾、交银施罗德的基金经理郭斐、睿远基金的赵枫等。其他细分中,化肥与农用化工领域的新洋丰(000902)被基金调研45次、基础化工领域的联泓新科(003022)被基金调研29次等。

汇丰晋信动态策略基金基金经理陆彬表示,由于年初往往是很多基金调整投资组合的时候,同时市场对于2021年自下而上挖掘机会都有比较高的认识,因此1月份大家都加大了对于细分行业和个股的调研力度。开年来公募加大对化工类企业调研,说明越来越多投资者开始认识到以化工为代表的低估值顺周期行业的投资价值。

德邦基金股票投资一部基金经理房建威认为,年前基金公司集中调研通常是为新一年的投资进行广泛的筛选和储备。过去一年很多公司的估值有明显提升,包括化工在内的周期性行业估值尚处于较低水平,在疫情逐渐修复的情况下,顺周期行业的业绩有望持续改善。基金公司加大调研力度,应该是希望从中寻求相对更好的投资机会。

其实,从去年四季度开始,公募基金就开始加仓对相关龙头股。据银河证券统计,2020年四季度内,公募基金对化工行业持仓占比约为4.41%,位于28个申万一级行业第7位,较2020年三季度第9位有所提升。此外,相较于2020年一季度,三、四季度化工股持仓集中度持续回升,到四季度末,公募对化工股的持仓集中度达到83.9%。尽管基金配置的积极性有所提升,但化工行业仍处于低配状态。据银河证券统计,2020年四季度的化工行业低配比例为1.11%,相较于过去10年的低配比例均值1.98%还要低。具体到行业,涤纶、氨纶、其他化学制品等三级子行业存在加仓现象,而纯碱等三级子行业存在明显降仓迹象。

记者了解到,从今年年初开始,沪上多家基金公司密切关注化工行业的投资机会。

对于化工行业的投资逻辑,汇丰晋信动态策略基金基金经理陆彬表示,化工经历过供给侧改革以后,过剩产能基本出清。而2020年的疫情也导致小企业的退出比例越来越高。目前来看,由于环保、安全等多重因素的制约,化工行业新增产能较为困难,它的壁垒甚至可能比新能源行业更高。随着经济复苏推动需求回升,未来有望看到化工行业的周期性变弱、成长变强,这也是看好化工的核心原因。

德邦基金股票投资一部基金经理房建威则认为,目前化工板块投资逻辑主要有三点:一是行业相对比较来看,化工板块处于较低的估值水平;二是疫情修复,行业需求向上,景气度提升;三是原油价格逐步提升,对产品价格有很好的带动。目前来看,这三点逻辑都没有变化,公募加仓化工板块的趋势可能还会持续。

房建威向记者表示,目前是行业的淡季,但是近期多数化工品价格继续向上,春节之后旺季到来,行业景气度会更好。化纤领域的粘胶、涤纶长丝目前库存极低,下游需求旺盛的背景下,景气度持续上行。农用化工领域的尿素、草甘膦等在成本端等因素的驱动下价格涨幅较大,随着春耕的到来,需求提升有望驱动其价格进一步上行。精细化工品领域节前备货需求提升、产能升级等带来MDI、钛白粉等价格持续上涨。

春季行情已提前启动

关注新能源、医药、消费等

兴业医疗保健拟任基金经理陈旭认为,目前货币政策略有紧缩,但今年大幅度收紧可能性不高,主要因为全球新冠疫情还未被完全控制,海外整体流动性不具备转向基础,年后国内货币政策大概率还是保持中性。所以他认为,今年权益市场预计还是以结构性行情为主,虽然预期收益可能没前两年这么高,但他对今年市场行情还是保持相对乐观。此外,陈旭觉得今年的春季行情比往年来得稍早些,实际上从12月开始就已经启动。市场短期可能受到货币政策调整影响,但长期不改向好趋势。看好医药行业中的科技创新、消费升级和进口替代相关细分赛道。

中信保诚基金总经理助理韩海平表示,当前宽信用和经济回升持续,流动性整体平稳,资本市场改革推进,单就A股的国内环境而言相对良好。但外围环境仍存在一定不确定性,一旦海外疫情明显反复或经济恢复低预期,后续或将面临较大的回调压力。预计A股市场整体仍将维持宽幅震荡格局,结构性机会为主。配置上,建议继续聚焦受益疫情或疫情影响不大、受益科创政策或中美摩擦影响不大的一些内需景气板块,后续看好内需消费、生物医药、信息技术、先进制造行业。

浦银安盛基金固定收益部副总监李羿认为,如果2021年信贷同比增速稳定,而核心资产公司业绩又能兑现现在的估值,那么2021年的股市并不悲观。但如果信贷环境收紧速度大于公司业绩增长速度,那么对股票等资产收益则需要降低预期。他对2021年上半年的投资机会更乐观一些。板块方面,李羿坚信,新能源是个非常好的赛道,有很大的空间,但是如果短期涨得过猛,该板块可能需要一段时间用业绩不断去消化估值,这会造成股价剧烈波动。此外,李羿认为新老基建、医药、消费等也是值得关注的方向。

汇丰晋信动态策略基金基金经理陆彬看好四大行业。首先是以电动车为代表的新能源行业。但他提到,在经历了过去1年的大涨以后,整个新能源板块估值已经偏高,因此他觉得2021年新能源板块虽然基本面很好,但可能并不存在系统性地投资机会,而是需要深入细分行业和公司,去挖掘一些结构性的投资机会。此外,他看好以化工为代表的顺周期行业、军工行业、包括保险、银行和地产板块在内的大金融行业。

德邦基金股票投资一部基金经理房建威表示,展望后市,在通胀预期上行、工业企业利润修复、利率上行概率较大的背景下,顺周期板块可能延续强势行情。内需消费板块仍是未来预期确定、业绩增长稳健的板块,在充分释放估值压力后具有很高的配置价值。

热点推荐

-

公募超级迷你基金深陷泥潭 多只产品存清盘风险

-

公募前十大重仓股11天缩水逾2万亿 2868只个股下跌

-

公募REITs全线上涨 盐港REIT、蛇口产园涨10%

-

复旦微电子成功闯关“A+H” 正研发14/16nm芯片

-

7月股基大分化 4只基金亏损幅度超20%

-

港股小鹏汽车收盘涨近11% 7月交付环比增长 22%

-

A股集体狂欢 中国经济向好基本面没有变化

-

A股市场迎全线上涨 三孩概念爱婴室两连板

-

喜茶入股Seesaw咖啡 持股约5%

-

B站入股汉堡公司 持股约15%为第二大股东

-

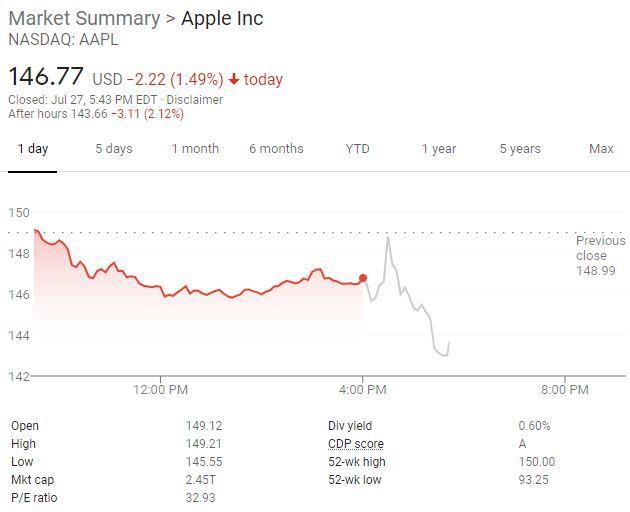

连续六个季度没有给出业绩指引 苹果盘后跌超2%

-

哔哩哔哩港股大跌10% 发生了什么?

-

市场大幅杀跌 芭田股份主力高位加仓

-

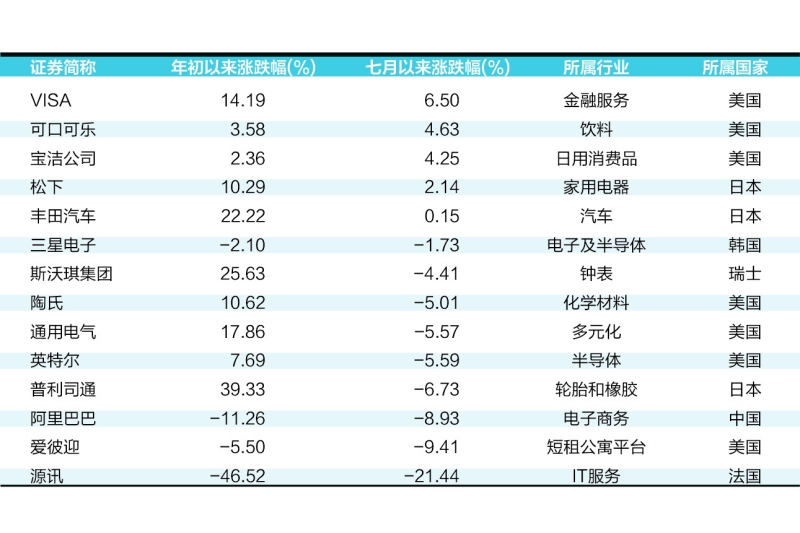

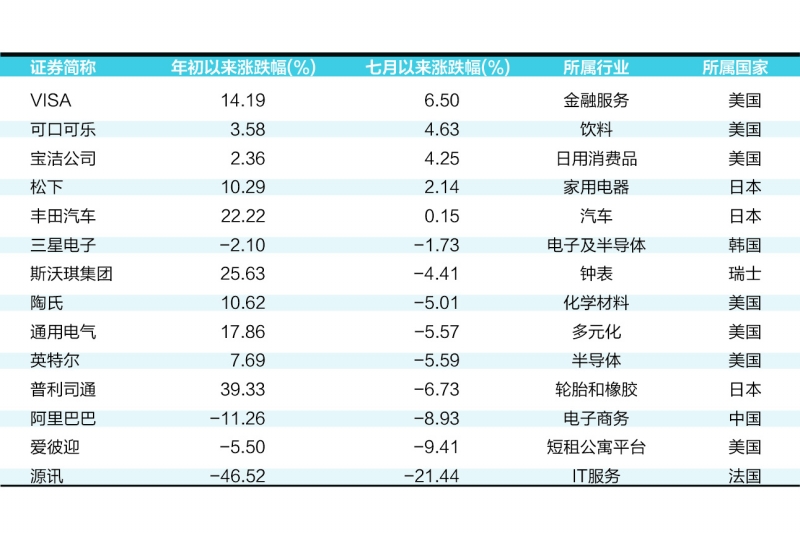

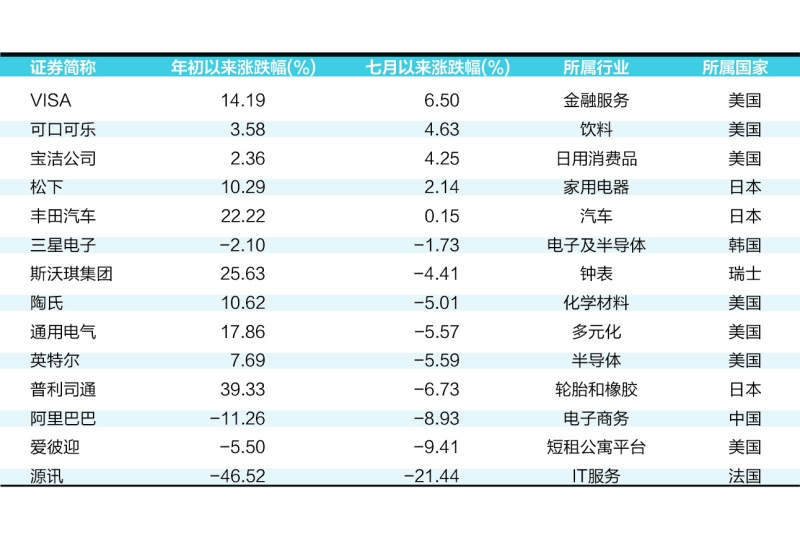

以为借助东京奥运能大赚一笔?爱彼迎年内跌幅近10%

-

体育巨头股价创新高 美津浓股价创新高

-

奥运概念起航 体育巨头股价创新高

-

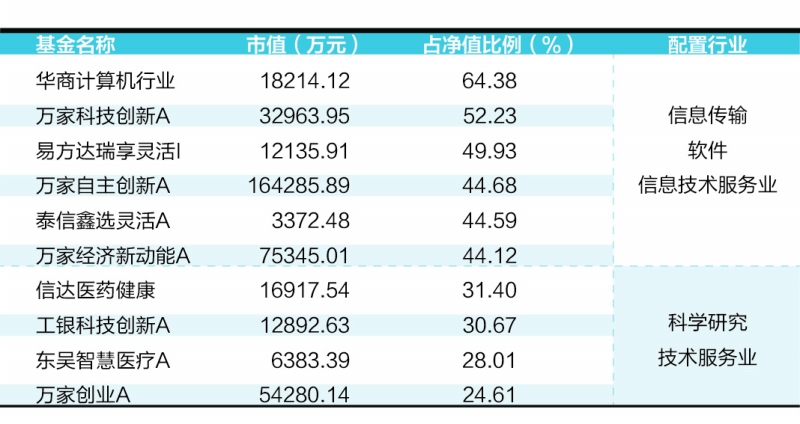

基金二季报:54只基金持有制造业超90%

-

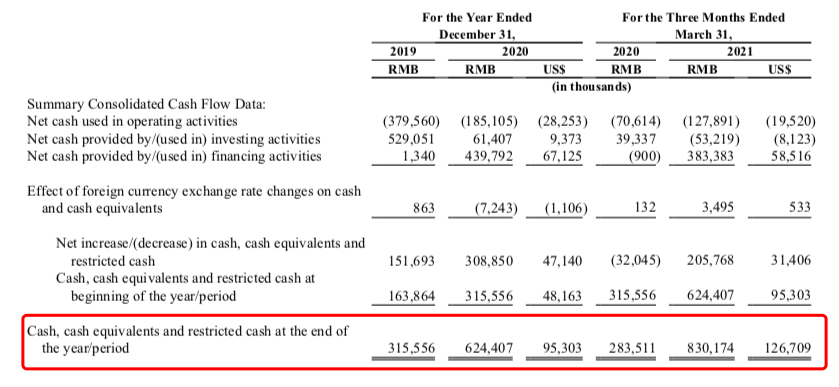

2027年之前都会持续亏损 极光无人车公司冲刺IPO

-

拓荆科技谋求科创板IPO 存产品验收周期较长风险

-

网络安全概念掀涨停潮 美亚柏科、蓝盾股份等涨停

-

“卖药”为生难以盈利等 零氪科技赴美IPO搁浅

-

券商股尾盘明显拉升 资金多数流向碳中和概念

-

网约车概念股受资金追捧 天迈科技、宜昌交运等涨幅居前

-

先正达科创板IPO 拟募资650亿元刷新记录

-

锂电池概念股批量涨停 电池ETF(159755)上涨3.33%

-

芯片板块活跃 科创板芯源微涨停

-

益方生物回复科创板首轮问询 红筹架构等被关注

-

外资看好A股修复行情 新兴市场仍面临疫情反复风险