悠可集团赴港IPO GMV市场份额与业绩排名“倒挂”

2021-04-12 10:35:18 来源: 长江商报

两次易主后,美妆品牌电商运营公司悠可集团将走向资本市场。

悠可集团日前向港交所提交招股说明书,中信里昂证券和瑞信为联席保荐行。若成功上市,悠可集团将成为国内第四家上市美妆电商。

作为美妆品牌代运营商,悠可集团的GMV(网站的成交金额,包括付款金额和未付款金额)表现在行业内领先。据招股书披露,2020年,公司的GMV达到163亿元,同比增速超过60%,市场份额为13.3%,为行业最高。

但悠可集团在GMV份额领先的情况下,收入、净利润规模却并没有实现行业领先。2020年,悠可集团的营收、净利润分别为16.6亿元和3.25亿元。同期,丽人丽妆的营收、净利润分别为46亿元、3.39亿元,均超过悠可集团。此前,据壹网壹创所公布业绩预告显示,预计公司去年净利润预计实现3.07亿元—3.29亿元。若超过悠可集团,悠可集团的净利润在同行四家公司中将排名第三。

公司如何解决GMV向营收转化偏低的问题?针对大客户依赖症有哪些解决方案?长江商报记者就相关问题向悠可集团发去采访函,截至发稿,未收到回复。

上市前曾经历两次易主

悠可集团或将成为国内第四家美妆电商代运营上市公司。

据招股书介绍,悠可集团历史最早可追溯至2010年,该企业通过成立杭州宁久微贸易有限公司创办及开展业务。2012年成立杭州悠可化妆品有限公司(下称“杭州悠可”)。据了解,创始人、董事长兼首席执行官张子恒曾担任阿里巴巴全球销售业务副总裁。

2013年,成立刚刚一年多的杭州悠可迎来首次转折。以新材料蜡烛为主业的青岛金王宣布进入化妆品领域,以1.5亿元的交易作价收购杭州悠可37%的股权,溢价超过120倍。2017年,青岛金王再度出手,以6.8亿元的价格收购了杭州悠可剩余股权。

从财务数据看,杭州悠可确实为青岛金王带来了不菲的收益。2017年收购完成当年,青岛金王化妆品业务板块的收入达到25.63亿元,在青岛金王当期总营收中占比达54.82%。同期,杭州悠可带来净利润1.17亿元,在青岛金王当期净利润中占比为29.03%。

2019年,由于并购后遗症集中爆发,青岛金王在现金流吃紧的情况下将杭州悠可出售给中信资本和张子恒,交易作价为14亿元,杭州悠可被二次出售。经过本次出售,即便剔除杭州悠可每年所带来的净利润,青岛金王在杭州悠可“一进一出”间仍赚了5.7亿元。

中信资本接手后,将杭州悠可及相关板块资产打包成现在的悠可集团,开始为IPO做准备。截至目前,中信资本和张子恒分别持有杭州悠可43.98%和19.02%的股权。

GMV与收入地位不匹配

从经营业绩看,在美妆市场的增长红利下,悠可集团作为美妆电商代运营公司业绩表现还算不错。2018—2020年,悠可集团的营业收入分别为11.65亿元、14.31亿元、16.6亿元;净利润分别为2.07亿元、2.78亿元、3.25亿元,累计增幅分别为22.83%和57.00%。

但从电商运营的重要指标GMV来看,悠可集团的收入增长则稍显疲态。据其招股书披露,2018年—2020年,悠可集团产生的GMV由46亿元增长至163亿元,两年累计增幅达到255.5%。截至2020年,悠可集团在国内美妆电商服务行业的市场份额达到13.3%,且增长最快,同比增速为64%。仅以GMV为指标,悠可集团可以被看作四家美妆电商服务商中最大的企业。

值得注意的是,在GMV领先的情况下,悠可集团的营收、净利润规模却被其他企业赶超。另外三家电商代运营企业中,丽人丽妆与若羽臣目前已经公布去年业绩。2020年,丽人丽妆的收入为46亿元,净利润为3.39亿元,规模均超过悠可集团,且收入规模是悠可集团的两倍还多。若羽臣表现稍差,营业收入、净利润分别为11.36亿元和8851.04万元,低于悠可集团。壹网壹创在1月份曾公布2020年业绩预告,预计公司去年净利润实现3.07亿元—3.29亿元,即也有望超过悠可集团。

除此之外,悠可集团营收对大客户较为依赖。据了解,悠可集团目前合作包括6大集团,涵盖44个合作品牌,包括娇韵诗、肌肤之钥、欧舒丹、希思黎等贵妇品牌。其中,2019年和2020年新增的品牌数量分别为20个、7个,近两年新引入的品牌占据了当前所有品牌的一半还多,但似乎并未有效缓解悠可集团的大客户依赖症。2018年—2020年,公司前五大客户的收入占比分别为60.6%、66.9%和47.5%,其中,第一大客户收益占比为21.5%、31.7%和17.3%。

不过,长江商报记者发现,自2019年起,悠可集团开始孵化自有品牌以缓解对单一客户的依赖。截至2020年年末,悠可集团通过品牌孵化模式达成的GMV为4.62亿元,同比增长934.5%。

热点推荐

-

悠可集团赴港IPO 中信证券和瑞信银行为其“保驾护航”

-

中天建设赴港IPO融资“解渴”:净利润率不足3%

-

联易融背赴港IPO 连年“亏损”暴露收入转化力短板

-

复旦微电子成功闯关“A+H” 正研发14/16nm芯片

-

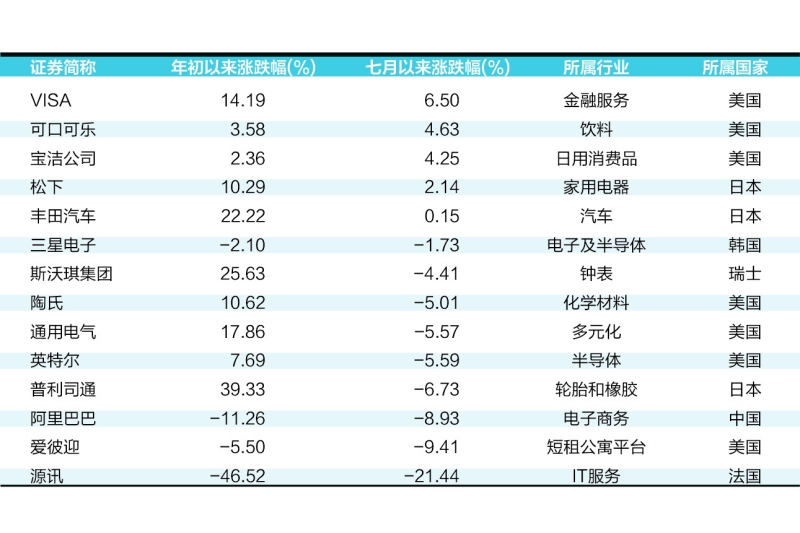

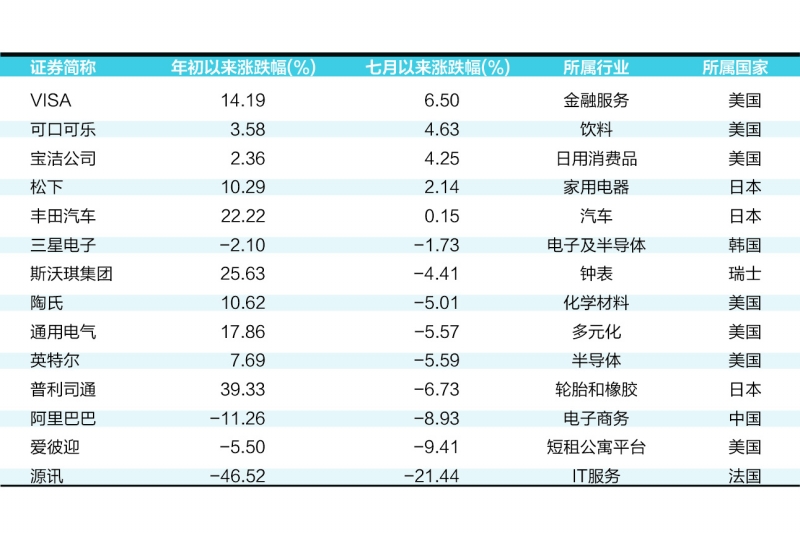

7月股基大分化 4只基金亏损幅度超20%

-

港股小鹏汽车收盘涨近11% 7月交付环比增长 22%

-

A股集体狂欢 中国经济向好基本面没有变化

-

A股市场迎全线上涨 三孩概念爱婴室两连板

-

喜茶入股Seesaw咖啡 持股约5%

-

B站入股汉堡公司 持股约15%为第二大股东

-

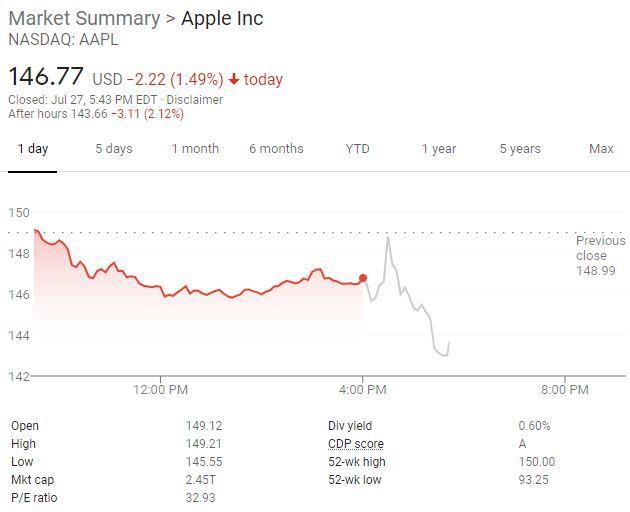

连续六个季度没有给出业绩指引 苹果盘后跌超2%

-

哔哩哔哩港股大跌10% 发生了什么?

-

市场大幅杀跌 芭田股份主力高位加仓

-

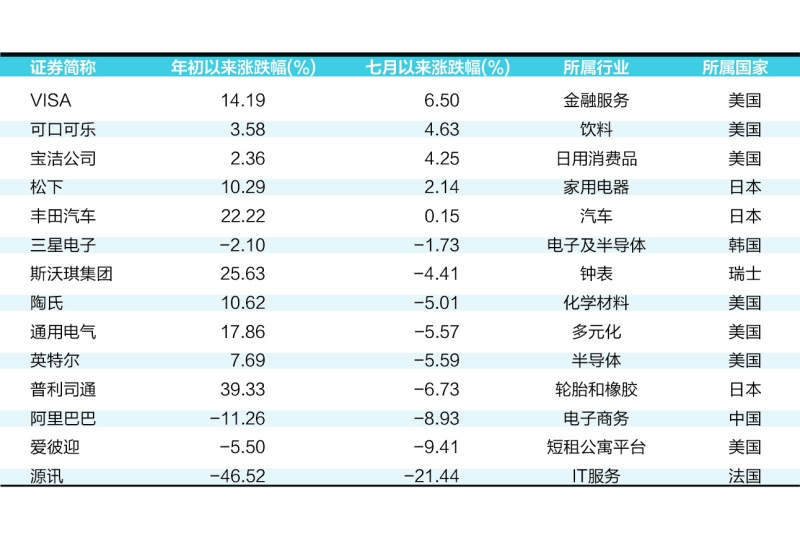

以为借助东京奥运能大赚一笔?爱彼迎年内跌幅近10%

-

体育巨头股价创新高 美津浓股价创新高

-

奥运概念起航 体育巨头股价创新高

-

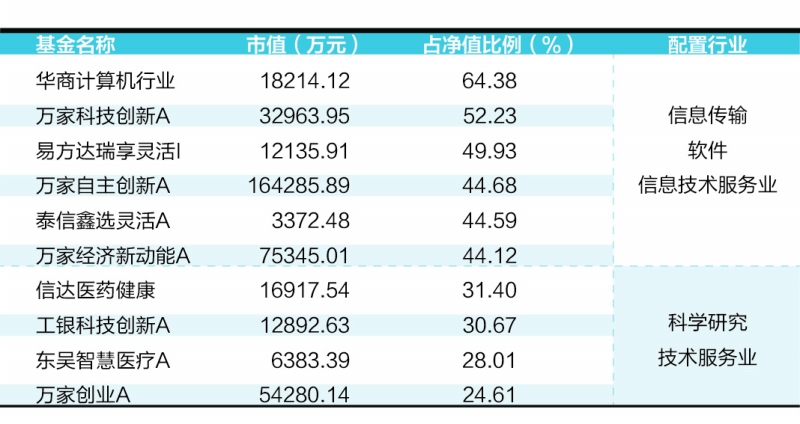

基金二季报:54只基金持有制造业超90%

-

2027年之前都会持续亏损 极光无人车公司冲刺IPO

-

拓荆科技谋求科创板IPO 存产品验收周期较长风险

-

网络安全概念掀涨停潮 美亚柏科、蓝盾股份等涨停

-

“卖药”为生难以盈利等 零氪科技赴美IPO搁浅

-

券商股尾盘明显拉升 资金多数流向碳中和概念

-

网约车概念股受资金追捧 天迈科技、宜昌交运等涨幅居前

-

先正达科创板IPO 拟募资650亿元刷新记录

-

锂电池概念股批量涨停 电池ETF(159755)上涨3.33%

-

芯片板块活跃 科创板芯源微涨停

-

益方生物回复科创板首轮问询 红筹架构等被关注

-

外资看好A股修复行情 新兴市场仍面临疫情反复风险