纽威数控拟登陆科创板 曾沦为实控人“现金奶牛”

2021-06-08 16:32:08 来源: 证券市场红周刊

纽威数控资产负债率本身已经很高,但仍向实控人输送十几亿元的资金,俨然成了“现金奶牛”,在实控人“一股独大”之下,难保类似情况不会再次发生。

继纽威股份之后,纽威集团旗下又一家子公司纽威数控装备(苏州)股份有限公司(以下简称“纽威数控”)提交了招股书,拟登陆科创板,若本次上市成功,纽威集团实控人身价将更上一层楼。

然而,纽威数控目前仍存在不少有待解决的问题,比如说其销售增长问题、核心产品对单一供应商的依赖问题等。

更关键的是,在“一股独大”的情况之下,纽威数控俨然成了实控人的“现金奶牛”,曾向实控人旗下公司拆出十几亿元的资金;同时,以转贷、无真实交易背景的票据背书转让等方式,向实控人公司输送资金。如此种种操作,不免令人担忧其上市后,类似情况是否还会继续发生。

未来销售增长压力大

纽威数控近几年的销售情况并不稳定,据招股书显示,2018年至2020年(以下简称“报告期”),其分别实现营业收入9.68亿元、9.70亿元、11.65亿元,同比增速分别为52.16%、0.28%、20.02%,增速波动比较大,而这与其行业现状,下游行业的需求变化,以及贸易环境均有很大关系。

纽威数控主要从事中高档数控机床的研发、生产及销售,产品主要应用于汽车、工程机械、模具、阀门、自动化装备等众多行业。

从行业竞争角度来看,目前,国内数控机床厂商家数众多,根据国家统计局数据,截至2020年12月,我国规模以上金属切削机床企业共计833家;从产量情况来看,2020年,我国数控金属切削机床产量为19.3万台,其中,前十大机床厂商的产量合计占比为26.61%。

由上述数据不难看出,我国金属切削机床行业整体集中度偏低,行业竞争较为激烈。而2020年,纽威数控的产量为2061台,占行业总产量的比仅为1.08%,这意味着纽威数控的行业地位并不高,竞争力不及头部企业。

汽车行业是纽威数控主要下游行业之一。报告期内,其在汽车行业的收入占比分别为20.95%、19.67%、21.67%,占比较高。但受到宏观经济增速放缓、中美贸易摩擦、环保标准提高、新能源补贴退坡等诸多因素的影响,汽车行业销量呈下滑趋势。

据中国汽车工业年鉴数据显示,2018年、2019年,汽车行业销量分别下降2.8%、8.20%。2020年初,随着新冠疫情爆发,汽车行业销量进一步下滑,2020年度汽车行业销量同比下降1.78%。从产业链角度来看,其下游行业销量减少,对于纽威数控来说并不是好消息,若这一趋势继续延续,恐怕会对其未来销量产生不利影响。

此外,纽威数控在境外市场的销售额也不低,报告期内,其境外销售收入分别为1.43亿元、1.51亿元、1.37亿元,占同期主营业务收入的比例分别为14.87%、15.65%、11.80%。

从数据来看,2020年境外销售收入较2019年下降9.55%,而这与去年新冠疫情的爆发有直接关系。当前一些国家及地区的疫情仍旧严重,纽威数控在招股书中也表示,预计2021年境外收入低于预期。因此,其未来业绩增长情况不容乐观。

在此情况下,纽威数控仍然打算大量募资扩产。据招股书显示,纽威数控的大型加工中心、立式数控机床、卧式数控机床产品的现有产能共计2440台,而本次IPO的募投项目中的“三期中高端数控机床产业化项目”拟新增前述三大产品的产能共2000台,产能扩张率为81.97%。而2020年,前述三大产品的产能利用率分别为94.38%、86.83%、77.93%,除大型加工中心外,其他两类产品的产能均未饱和,因此,届时纽威数控能否消化新增产能,也令人担忧。

依赖单一供应商存隐忧

供应商对于企业经营的稳定性有着重大影响,而纽威数控在采购端就存在依赖单一供应商的情况。

据招股书显示,纽威数控产品的数控系统主要采购自北京发那科机电有限公司(以下简称“发那科”),报告期内,其向发那科采购数控系统金额分别为1.08亿元、9055.48万元、1.19亿元,占同期数控系统采购金额的比例分别为82.97%、82.13%、79.85%。这意味着发那科近乎独揽了纽威数控的数控系统订单。

依赖单一供应商,一方面和可能会令企业在交易谈判中处于弱势地位,议价权不高,不利于企业控制采购成本;另一方面,如果供应商产品供应不及时,或者出现断供,企业经营生产恐怕会受到影响,进而影响企业的稳定性。纽威数控过于依赖发那科,其背后的风险不容忽视。

事实上,除了数控系统依赖单一供应商外,纽威数控的转台、刀库、刀塔和齿轮箱等核心功能部件以及导轨、丝杠、轴承等传动部件主要依赖进口或境外品牌。报告期内,其核心功能部件进口或境外品牌的采购占比分别为93.03%、95.07%、94.67%,其传动部件进口或境外品牌的采购占比分别为 96.69%、96.15%、95.42%。

在上述采购模式之下,纽威数控原材料供货周期相对较长,公司在招股书中也表示,这可能会影响公司及时生产,从而延误交货。另外,原材料过于依赖进口,一方面成本较高,在面临同行业价格竞争时缺乏优势;另一方面,受贸易摩擦等因素影响,其还可能面临关键元器件断供,或因关税增加导致采购价格提高的风险。

沦为“现金奶牛”之嫌

报告期内,纽威数控的资产负债率分别为81.22%、72.66%、70.88%,其在招股书中,将海天精工、日发精机、国盛智科作为同行业可比公司,上述期间,可比公司资产负债率的平均值分别为38.50%、38.62%、42.96%,可见,纽威数控的资产负债率近乎是同行业均值的两倍,这表明其长期处于债务高企的状态。

同时,据招股书显示,报告期内,纽威数控的流动比率分别为1.01倍、1.10倍、1.17倍,而其同行业可比公司的流动比率均值分别为1.95倍、1.99倍、2.22倍,不难看出,纽威数控的流动比率远低于可比公司均值,这意味着其偿债能力相比行业企业偏弱。

纽威数控自身本就负债较高,偿债能力偏弱,然而,其实控人却占用公司的巨额资金来满足其自身资金需求,纽威数控俨然成了“现金奶牛”。

据天眼查显示,纽威集团有限公司(以下简称“纽威集团”)由王保庆、程章文、席超、陆斌分别持股25%,而前述四人合计直接持有纽威数控80.94%的股份,并且为一致行动人,因此纽威集团与纽威数控为同一实控人控制的企业。

2018年、2019年,纽威数控分别向纽威集团借出资金16.61亿元、3.26亿元。此事引起了发审委的关注并提出问询,对此,纽威数控在问询回复中表示,主要是2018年纽威集团为应对旗下控股的上市公司苏州纽威阀门股份有限公司的股票质押违约风险,故向公司拆借资金进行短期资金周转。

问题在于,纽威数控的实控人股权高位质押,面临平仓风险,然而其却不顾纽威数控本身资产负债率高企的现实,仍将手伸向其口袋,给纽威数控带来资金压力和风险。如此情况之下,难保纽威数控上市后,实控人不会采用相同的手段占用其资金。

事实上,其实控人为了获取资金,还曾采取过一些涉嫌违法的方式。

根据《票据法》第10条规定:“票据的签发、取得和转让,应当遵循诚实信用的原则,具有真实的交易关系和债权债务关系。”然而,2017年,纽威数控通过无真实交易背景的合同,合计向纽威集团背书转让银行承兑汇票983.90万元,2018年,纽威数控向纽威集团开具1亿元的无贸易背景商业承兑汇票,纽威集团取得票据后于同日向商业银行贴现。

此外,据招股书显示,2018年度,纽威集团在银行受托支付的管理要求下,为满足银行受托支付要求,在没有实际业务关系的情况下,将贷款转至纽威数控、纽威研究院账户,再由纽威数控、纽威研究院将相关贷款支付给纽威集团,上述转贷涉及金额一次为2.25亿元,一次为5000万元。

这诸多违规资金往来的背后,反映出纽威数控在资金管理方面存在不少的问题,且在实控人“一股独大”之下,很容易利用其控股地位做出优先利己的决策,而这恐怕会损害公司利益。

“老熟人”突击入股

此外,《红周刊》记者注意到,在纽威数控IPO前夕,其实控人竟然转让股权给“老熟人”,其中存在低价突击入股的嫌疑。

据招股书显示,2020年5月,纽威数控的四名实控人每人分别向杨溟、姚毓明各转400万股股份,合计转让3200万股股份,两名受让人各获得纽威数控6.53%的股权。

本次交易以纽威数控截至2019年12月31日股东全部权益的评估值6.94亿元为基准,确定受让股权价格为9088.00万元,折合每股价格为2.84元。但本次IPO中,纽威数控拟发行8166.67万股,募集资金8.89亿元,折合每股价格为10.89元。相比之下,本次IPO的价格比杨溟、姚毓明入股时的价格已经暴增数倍。

有意思的是,两位新增股东与纽威数控竟然是“老熟人”,据招股书介绍“杨溟、姚毓明与发行人实际控制人相识,杨溟与发行人实际控制人之一程章文曾共同投资上海皆贤企业管理有限公司。”

就在IPO前夕,纽威数控竟然低价让“老熟人”突击入股,这其中是否存在利益输送或者抽屉协议等其他利益安排,就很令人怀疑了。

热点推荐

-

吉药控股上演蛇吞象 修正药业并购重组拟登陆A股

-

阿里巴巴登陆港交所 高开6.25% 市值39993亿港元

-

东鹏控股登陆A股募资16亿 14亿存货待消

-

复旦微电子成功闯关“A+H” 正研发14/16nm芯片

-

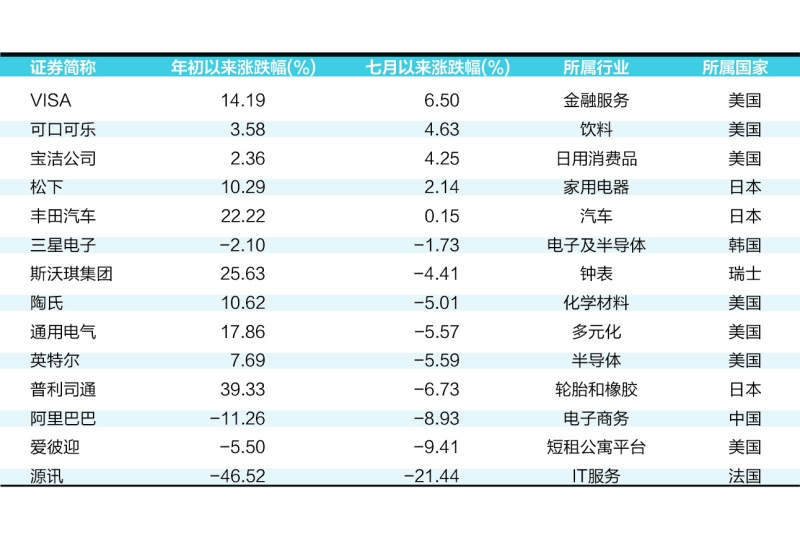

7月股基大分化 4只基金亏损幅度超20%

-

港股小鹏汽车收盘涨近11% 7月交付环比增长 22%

-

A股集体狂欢 中国经济向好基本面没有变化

-

A股市场迎全线上涨 三孩概念爱婴室两连板

-

喜茶入股Seesaw咖啡 持股约5%

-

B站入股汉堡公司 持股约15%为第二大股东

-

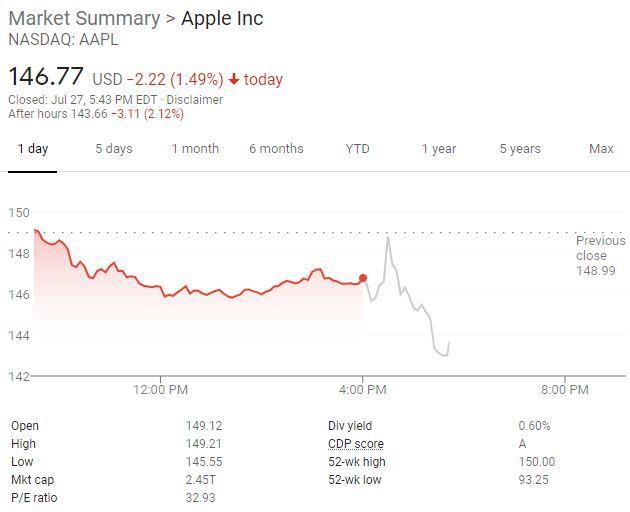

连续六个季度没有给出业绩指引 苹果盘后跌超2%

-

哔哩哔哩港股大跌10% 发生了什么?

-

市场大幅杀跌 芭田股份主力高位加仓

-

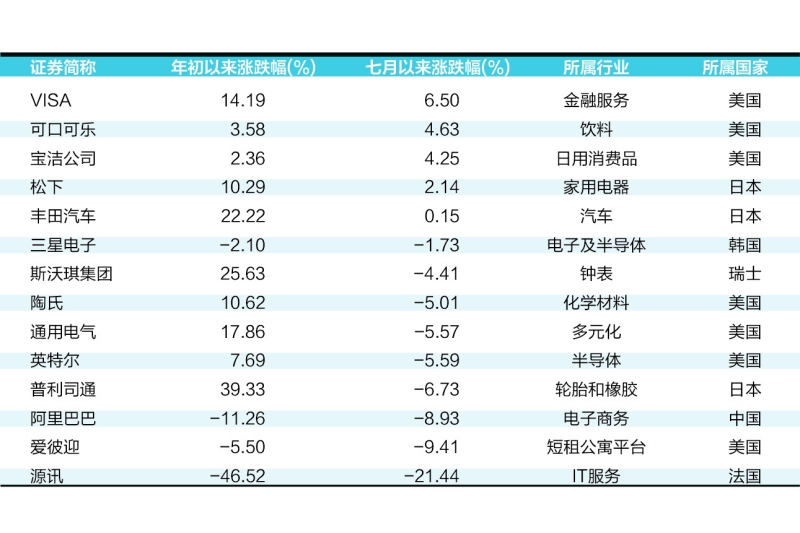

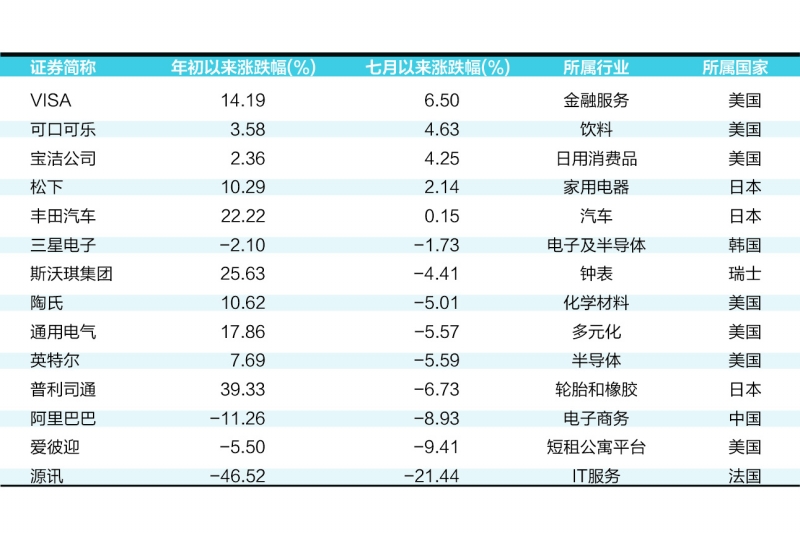

以为借助东京奥运能大赚一笔?爱彼迎年内跌幅近10%

-

体育巨头股价创新高 美津浓股价创新高

-

奥运概念起航 体育巨头股价创新高

-

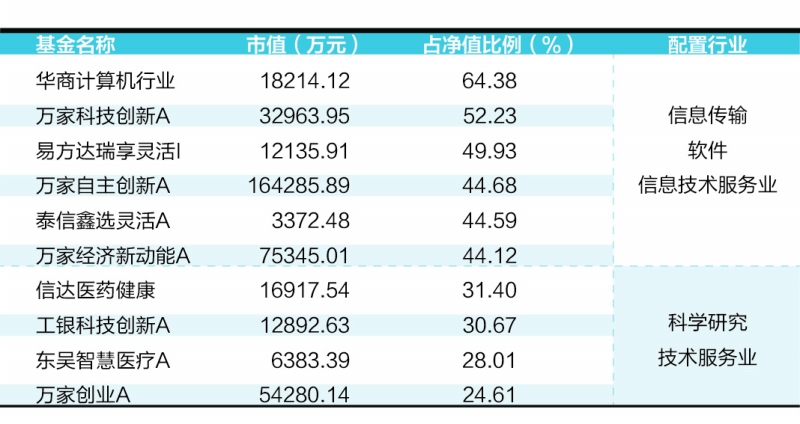

基金二季报:54只基金持有制造业超90%

-

2027年之前都会持续亏损 极光无人车公司冲刺IPO

-

拓荆科技谋求科创板IPO 存产品验收周期较长风险

-

网络安全概念掀涨停潮 美亚柏科、蓝盾股份等涨停

-

“卖药”为生难以盈利等 零氪科技赴美IPO搁浅

-

券商股尾盘明显拉升 资金多数流向碳中和概念

-

网约车概念股受资金追捧 天迈科技、宜昌交运等涨幅居前

-

先正达科创板IPO 拟募资650亿元刷新记录

-

锂电池概念股批量涨停 电池ETF(159755)上涨3.33%

-

芯片板块活跃 科创板芯源微涨停

-

益方生物回复科创板首轮问询 红筹架构等被关注

-

外资看好A股修复行情 新兴市场仍面临疫情反复风险