咸亨国际IPO推迟发行 估值远高于同行业水平

2021-06-18 11:24:26 来源: 中国产业经济信息网

咸亨国际科技股份有限公司(证券简称:咸亨国际,证券代码:605056)沪市主板上市的路演和申购均推迟到了7月份,足足推迟了19天时间,到底是哪里出了纰漏?能否补得上?

中国产业经济信息网财经频道研究发现,2016年年底至2017年年初,高盛亚洲战略和宁夏开弦顺鼎以12元/股的价格“入伙”准备淘金,两家机构的投资规模分别为1.92亿元和2400万元。而本次咸亨国际IPO发行价为13.56元/股,守候4年多还要焦急等待正在被推迟的发行,即使咸亨国际顺利挂牌,还要等待1年的解禁期,这两家机构此时此刻是何种心情?

然而,本次咸亨国际13.56元发行价的估值仍远高于同行业水平。与此同时,该公司业绩增长欠佳,资产盈利能力下滑,2021年已现颓势。

发行推迟19天估值远高于同行业水平

根据披露,咸亨国际原定于2021年6月17日举行的网上路演推迟至2021年7月8日,原定于2021年6月18日进行的网上、网下申购将推迟至2021年7月9日,并推迟刊登发行公告。

6月11日,咸亨国际经过初步询价,发行价确定为13.65元/股,拟首次公开发行4001万股,预计募集资金总额54613.65万元,扣除发行费用7153.64万元后,预计募集资金净额为47460.01万元。

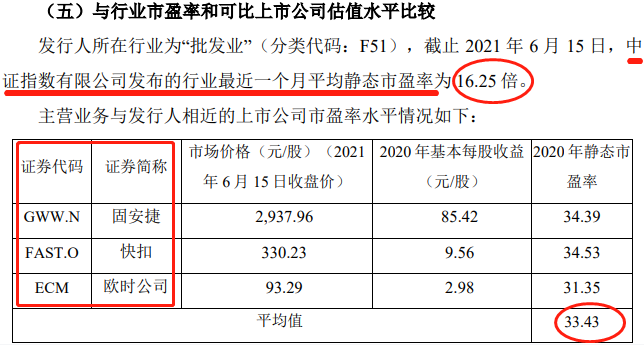

不过,咸亨国际的发行估值并不算低,发行后,13.65元/股的发行价格对应的2020年摊薄后市盈率为22.99倍。截至2021年6月15日,中证指数有限公司发布的该行业最近一个月二级市场平均静态市盈率为16.25倍。咸亨国际也公开披露表示,上市后存在估值水平向行业平均市盈率回归,股价下跌给新股投资者带来损失的风险。

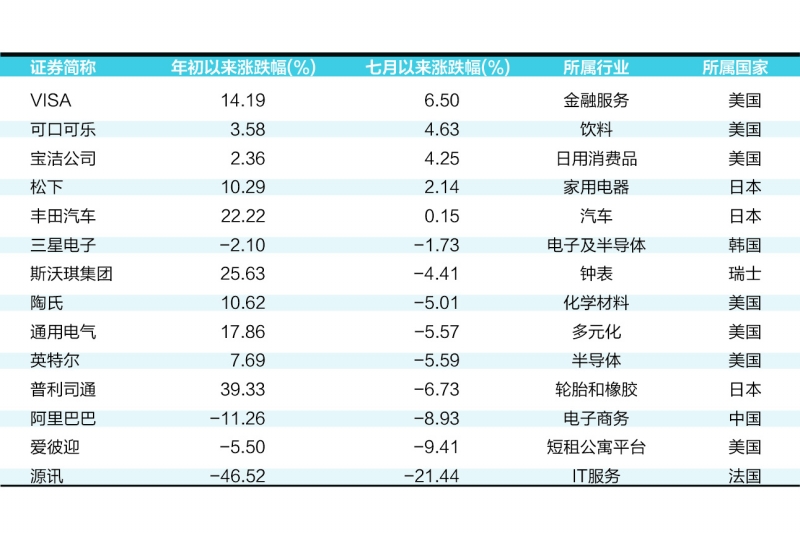

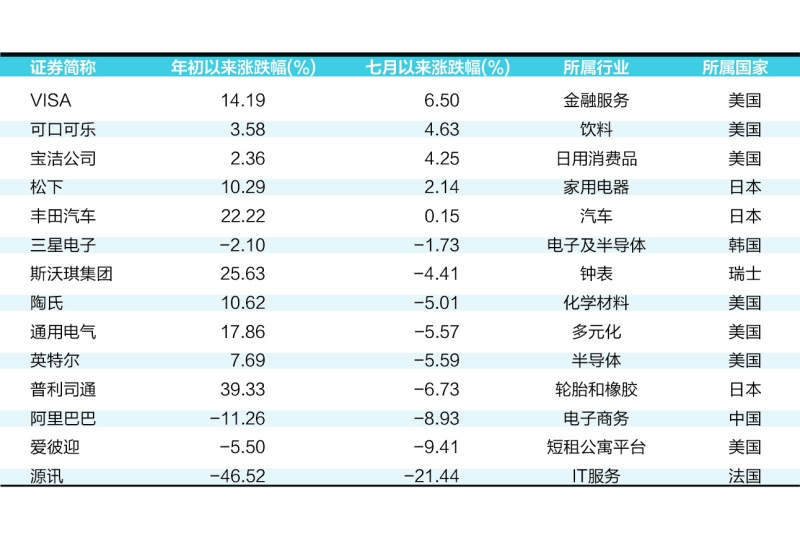

与此同时,咸亨国际还与另外3家海外上市的同行业公司的估值进行了比较。这3家公司是固安捷(GWW.N)、快扣(FAST.O)、欧时公司(ECM),分别在纽约证券交易所、纳斯达克证券交易所和伦敦证券交易所上市。

跨国界跨市场对比,颇有点寻找心里安慰的味道。

高盛亚洲是否看走眼了

据中国产业经济信息网财经频道计算,高盛亚洲战略对咸亨国际的总投资为1.92亿元。

4年多以前,高盛亚洲战略和宁夏开弦顺鼎通过受让老股和增资方式,以12元的价格入资,相对于13.56元的发行价,尽管有溢价,但却是灰蒙蒙的感觉,绝对不是一笔令人兴奋的投资。

而4年多以前同时间入资咸亨国际的投资者,成本价是2.4元/股。

据披露,2017年3月17日,咸亨有限完成了第六次股权转让及第六次增资。

其中,2016年12月23日,咸亨集团与高盛亚洲战略签署了《股权转让协议》,咸亨集团将持有的咸亨有限900万元股权转让给高盛亚洲战略,转让价格为每1元注册资本作价12元。

2017年3月1日,经咸亨有限股东会决议通过,同意咸亨集团将持有的咸亨有限900万元股权转让给高盛亚洲战略;并将咸亨有限的注册资本增加900万元至14300万元,其中,高盛亚洲战略增资700万元,宁夏开弦顺鼎增资200万元。增资价格为每1元注册资本作价12元,均以现金方式增资。

也就是说,咸亨国际的第六次股本扩张中,高盛亚洲战略通过受让老股和增资共获得该公司1600万股,作价12元,合计付出成本为1.92亿元;宁夏开弦顺鼎付出的成本合计2400万元。

而咸亨有限几乎同一时间进行的第五次增资和股转,投资人的成本为2.4元/股。

2016年12月12日,咸亨有限股东会通过决议,同意将公司注册资本增加至13400万元,其中,德宁投资增资1000万元,弘宁投资增资1000万元,易宁投资增资600万元。增资价格为每1元注册资本作价2.40元,均以现金方式增资。

本次增资的背景系为增加员工持股平台德宁投资、弘宁投资、易宁投资作为咸亨有限股东。本次增资价格每1元注册资本作价2.40元,由根据咸亨有限当时的净资产协商确定。

咸亨有限2016年12月22日的股东会还通过决议,同意兴润投资将持有的咸亨有限700万元股权转让给王来兴,转让价格为每1元注册资本作价2.4元。本次交易已在2017年 1月20日办理完工商变更登记手续,这是咸亨有限第五次股权转让。

2021年业绩乏力

咸亨国际为工器具、仪器仪表等类的MRO集约化供应商,并从事上述产品的研发、生产、销售及相关技术服务,主要服务于电力行业。

报告期内,咸亨国际主营业务来自于国家电网、南方电网及下属企业等电力行业客户的收入占比分别为68.27%、65.02%和56.16%,其中国家电网及其下属企业收入占比分别为59.48%、61.08%和51.57%,应用领域主要为电力输、配电等环节,客户群体相对集中。

2018年、2019年和2020年的报告期内,咸亨国际的营业收入分别为152125.03万元、194773.96万元和199087.48万元,复合增长率为14.40%;扣除非经常性损益后的归属于公司普通股股东的净利润分别为19616.90万元、22467.23万元及25220.31万元,复合增长率为13.39%。

从这些数据看,咸亨国际业绩良好,但该公司仍然揭示了“无法保持持续增长的风险”,且看该公司2021年的业绩是什么趋势。

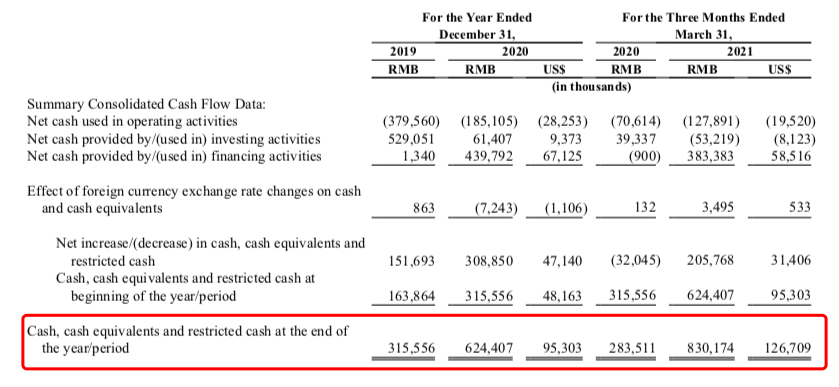

今年一季度,咸亨国际在去年疫情影响的衬托下,业绩同比大增。2021年1-3月,该公司实现营业收入30146.92万元,同比增长151.11%;归属于母公司所有者的净利润1749.75万元,同比增长521.88%;扣除非经常性损益后归属于母公司所有者的净利润由2020年1-3月的-25.86万元增长到2021年1-3月的1645.73万元。

但今年上半年的业绩却并没有太大进步。

咸亨国际预计2021年1-6月的营业收入为8.20亿元至9亿元,较2020年1-6月同比增长0.70%至10.52%;归属于母公司所有者的净利润为9100万元至1亿元,同比增长37.00%至50.55%;扣除非经常性损益后归属于母公司所有者的净利润为8700万元至9600万元,同比增长0.48%至10.88%。

还有一个比较细微的变化指标,就是咸亨国际的资产盈利能力在缓慢下滑。

2018年、2019年和2020年,该公司扣除非经常损益加权平均净资产收益率分别为29.68%、29.55%和28.57%。

上市后,随着募资和资本扩张,咸亨国际资产的盈利能力是否将阶梯式跳水呢?

热点推荐

-

在线短租上市时间终敲定!Airbnb CEO:今年晚些时候IPO

-

仁会生物IPO:唯一上市产品缺乏竞争力 市值能否达标存疑

-

湖州银行IPO之路:业务传统局限性强关联方贷款急剧增加

-

复旦微电子成功闯关“A+H” 正研发14/16nm芯片

-

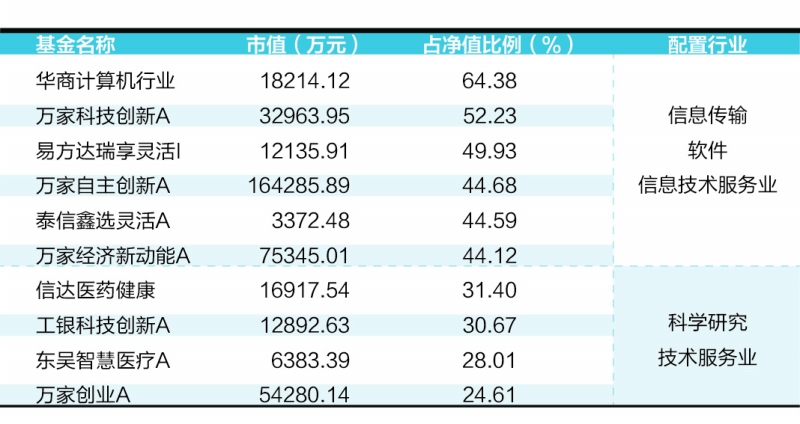

7月股基大分化 4只基金亏损幅度超20%

-

港股小鹏汽车收盘涨近11% 7月交付环比增长 22%

-

A股集体狂欢 中国经济向好基本面没有变化

-

A股市场迎全线上涨 三孩概念爱婴室两连板

-

喜茶入股Seesaw咖啡 持股约5%

-

B站入股汉堡公司 持股约15%为第二大股东

-

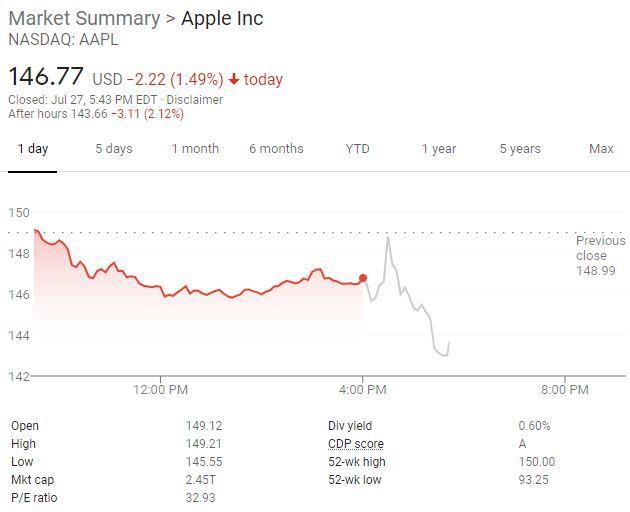

连续六个季度没有给出业绩指引 苹果盘后跌超2%

-

哔哩哔哩港股大跌10% 发生了什么?

-

市场大幅杀跌 芭田股份主力高位加仓

-

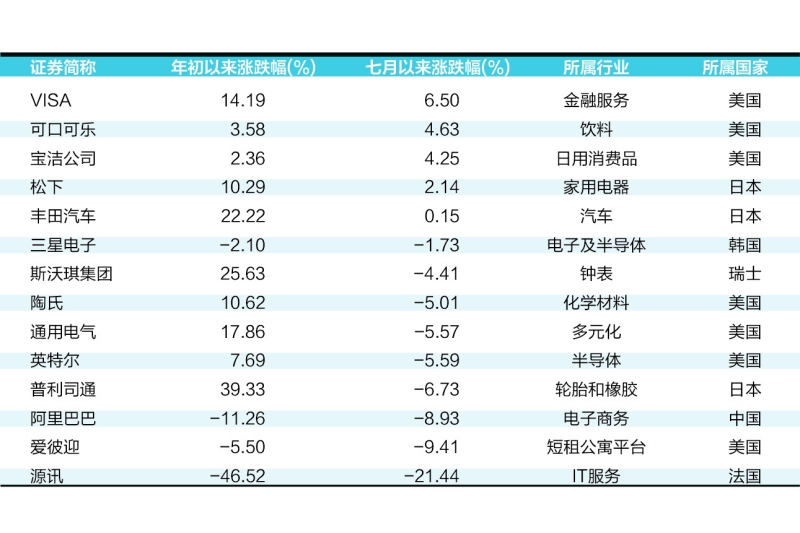

以为借助东京奥运能大赚一笔?爱彼迎年内跌幅近10%

-

体育巨头股价创新高 美津浓股价创新高

-

奥运概念起航 体育巨头股价创新高

-

基金二季报:54只基金持有制造业超90%

-

2027年之前都会持续亏损 极光无人车公司冲刺IPO

-

拓荆科技谋求科创板IPO 存产品验收周期较长风险

-

网络安全概念掀涨停潮 美亚柏科、蓝盾股份等涨停

-

“卖药”为生难以盈利等 零氪科技赴美IPO搁浅

-

券商股尾盘明显拉升 资金多数流向碳中和概念

-

网约车概念股受资金追捧 天迈科技、宜昌交运等涨幅居前

-

先正达科创板IPO 拟募资650亿元刷新记录

-

锂电池概念股批量涨停 电池ETF(159755)上涨3.33%

-

芯片板块活跃 科创板芯源微涨停

-

益方生物回复科创板首轮问询 红筹架构等被关注

-

外资看好A股修复行情 新兴市场仍面临疫情反复风险