股价快速大涨 东方财富半年盈利增速翻倍

2021-07-12 13:44:46 来源: 中国基金报

近期不少券商机构开始披露半年度业绩预告,以互联网财富管理为核心特色的东方财富出现明显的逆袭。不仅盈利规模快速飙升,股价和市值也涨幅可观,超越老牌龙头券商中信证券。

有非银行业分析师认为,互联网券商快速崛起并发展成为“市值龙头”,也是新一轮券商券商模式成型的重要标志,而其背后则是新老券商发展模式的博弈。

从最新披露的半年度预告来看,东方财富业绩着实令人惊艳。预告显示,公司预计半年度归属于上市公司股东的净利润为35亿至40亿元,同比增长93.53%至121.18%;扣除非经常性损益后的净利润为34亿元至39亿元,同比增长95.81%至124.61%。

据东方财富分析,盈利的大幅增长来自于公司基金第三方销售服务业务基金交易额及代销基金的保有规模同比大幅增加,金融电子商务服务业务收入同比实现大幅增长。同时,公司证券业务股票交易量及融资融券业务规模同比大幅增加,证券业务相关收入同比实现大幅增长。

从盈利规模和资产规模来看,东方财富虽然还未登顶行业冠军,但从盈利增速来看,半年净利增速翻倍,无疑让其成为行业的佼佼者。

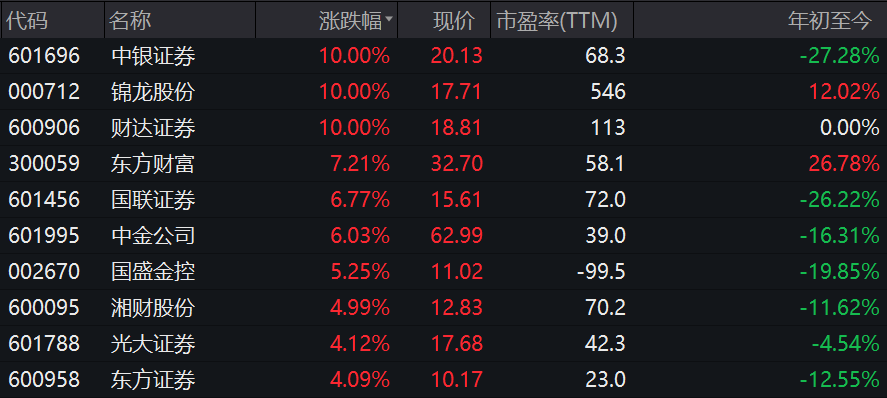

5月中旬,东方财富股价快速大涨,市值快速飙升至3033亿元,这也是东方财富首次超越中信证券市值。截至7月9日收盘,东方财富的总市值超出中信证券116亿,成为券商“新市值王”。

股价飙升的背后,则是市场给予不同券商不同的定价。数据显示,截至7月9日,东方财富的PB高达9.41倍,PE(TTM)56倍,而中信证券的PB只有1.63倍,PE(TTM)19倍。

有机构人士分析,东方财富和传统券商中信证券不同的估值差异,意味着两类券商商业模式和估值前景的不同。而对于互联网投资者而言,以互联网平台的流量入口为核心特色的平台模式发展无疑更受资金青睐。“不同于传统投行为王、大举布局线下网点的策略,C端用户的经纪业务和两融业务才是东方财富发展的重心。这也是券商告别传统卖方模式真正意义上的成功,这也意味着市场对新型券商模式的认可。”

在圈内,东方财富的发展模式更被称为“三级火箭”商业模式。有头部非银分析师表示,从投资角度来看,东方财富卡位基金代销业务流量入口的互联网/科技平台,“三级火箭”模式非常成熟,“迎合C端用户需求、注重用户社区经营、争取流量优势下的最低获客成本,通过轻资产业务布局来实现价值增值和变现。”

“拥有明显流量优势和牌照资源的东方财富,正在计划发展成为证券、基金、保险、信贷等一站式财富管理平台。而目前市场上唯一和它对标的公司,可能只有美国互联网金融巨头嘉信理财。”深圳某头部券商机构财富管理业务负责人表示。

对于轻重资产模式不同选择,东方财富管理层曾明确表达其发展方向。他们表示,非资本金消耗性业务能够给估值,公司要成为券商里面的招行。未来会介入资产管理,基金销售和证券业务是两条腿,资管将是公司的第三条腿。“我们和传统券商的赚钱模式是不同的,这也是ROE之间存在着巨大差别。”(中国基金报记者 张莉)

热点推荐

-

东方财富反超“老大哥”中信证券 接下来是普涨?

-

雪场盈利难 卖惨还是真穷?“三亿人参与”愿景如何实现?

-

周五上市 食品配送、打车、货运 无所不能的Uber能盈利吗?

-

复旦微电子成功闯关“A+H” 正研发14/16nm芯片

-

7月股基大分化 4只基金亏损幅度超20%

-

港股小鹏汽车收盘涨近11% 7月交付环比增长 22%

-

A股集体狂欢 中国经济向好基本面没有变化

-

A股市场迎全线上涨 三孩概念爱婴室两连板

-

喜茶入股Seesaw咖啡 持股约5%

-

B站入股汉堡公司 持股约15%为第二大股东

-

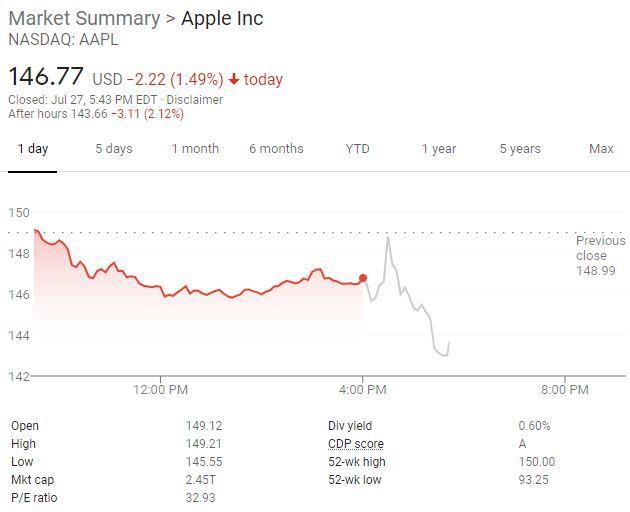

连续六个季度没有给出业绩指引 苹果盘后跌超2%

-

哔哩哔哩港股大跌10% 发生了什么?

-

市场大幅杀跌 芭田股份主力高位加仓

-

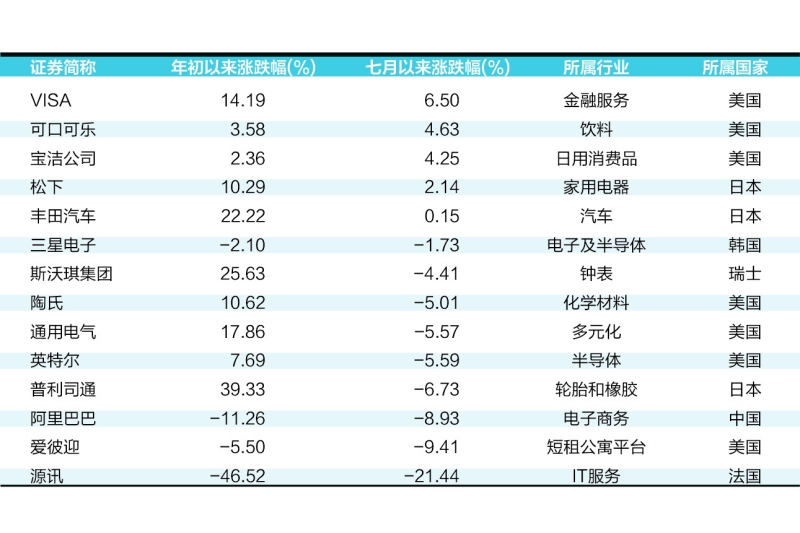

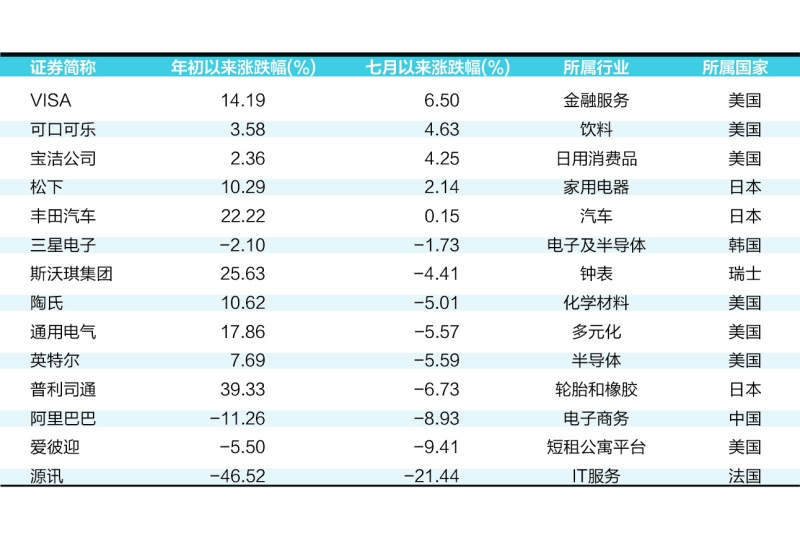

以为借助东京奥运能大赚一笔?爱彼迎年内跌幅近10%

-

体育巨头股价创新高 美津浓股价创新高

-

奥运概念起航 体育巨头股价创新高

-

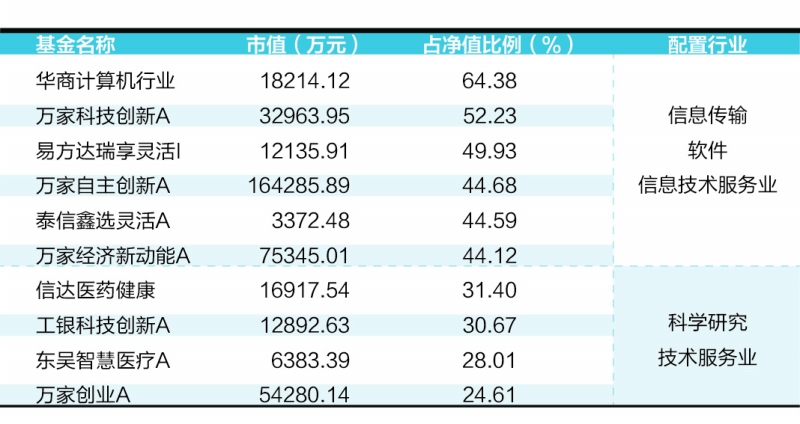

基金二季报:54只基金持有制造业超90%

-

2027年之前都会持续亏损 极光无人车公司冲刺IPO

-

拓荆科技谋求科创板IPO 存产品验收周期较长风险

-

网络安全概念掀涨停潮 美亚柏科、蓝盾股份等涨停

-

“卖药”为生难以盈利等 零氪科技赴美IPO搁浅

-

券商股尾盘明显拉升 资金多数流向碳中和概念

-

网约车概念股受资金追捧 天迈科技、宜昌交运等涨幅居前

-

先正达科创板IPO 拟募资650亿元刷新记录

-

锂电池概念股批量涨停 电池ETF(159755)上涨3.33%

-

芯片板块活跃 科创板芯源微涨停

-

益方生物回复科创板首轮问询 红筹架构等被关注

-

外资看好A股修复行情 新兴市场仍面临疫情反复风险