银行股投资逻辑最清晰 但也不可能赚快钱赚大钱

2022-11-03 08:07:04 来源: 金融投资报

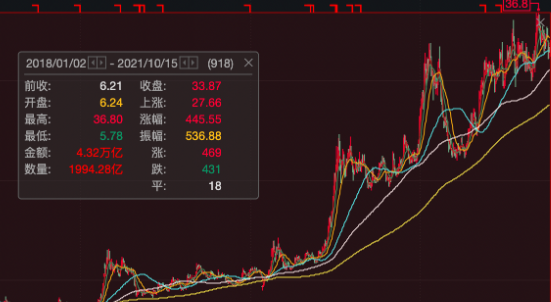

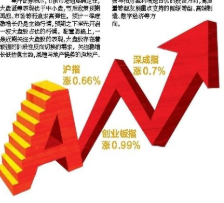

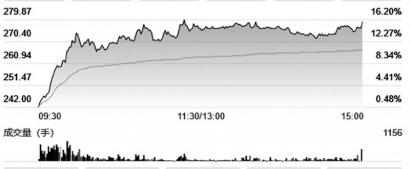

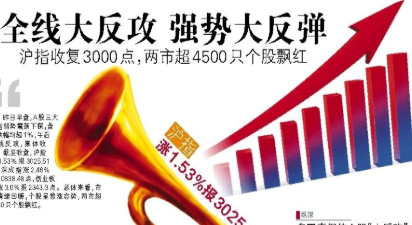

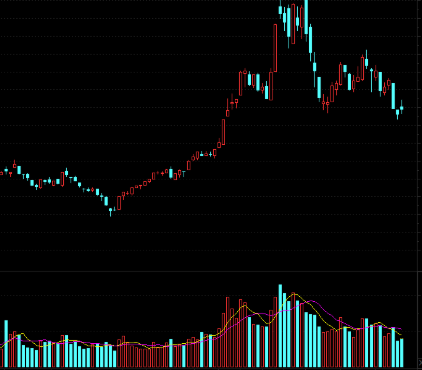

A股周二出现绝地反击态势,各大指数涨幅均在2%以上,尤其是贵州茅台大涨8%以上,招商银行也涨逾5%。一时间,市场上开始传出“牛市来了”、“白马股重新主导行情”的呼声。

客观来说,白酒、地产和银行属于A股的“老三样”,在过去很长一段时间一直是机构的最爱,特别是白酒。但是,白酒、地产和银行的投资逻辑全部依赖于人口红利和经济增长消费升级。就最近几年的实际情况看,“人口红利和经济增长消费促升级”都在淡化,那么,支撑“老三样”继续维持高估值的理由显然也不复存在。于是,我们看到,大多数白马股都出现了腰斩行情。但是,这些行业板块个股都是机构资金重仓的品种,无论从哪个角度看,超跌都会有反弹。但是,要搞清楚,这是反弹还是反转?

理性分析,我们暂且以反弹来观察比较好一点。原因前面也说了,“人口红利和经济增长消费促升级”这个支撑白马股的成长和估值增长的理由已经站不住脚了,因此,其估值肯定会向另一个标准靠拢。此前,由于有预期明显的“人口红利和经济增长消费促升级”支撑,大消费白马股可以有高于业绩增速的估值,比如贵州茅台年化业绩增速15-20%,却能给30倍的估值,海天味业不足两位数的年化业绩增速却能给50倍估值。现在,它必须先向第一个理性标准看齐,即年化业绩增速与估值齐平。以贵州茅台为例,年化业绩增速15-20%,最多给20倍的估值。至于像海天味业那样竞争激烈的大消费行业,估值应该更低。

当然,这里面还有一个行业增长预期,不要说海天味业,就连乳业这样一个曾经持续以15%稳健增长的行业都出现了意想不到的需求下滑,龙头企业伊利股份的业绩增速都只有1.47%了,所以,大消费的估值必须放到整个行业去衡量。这里面还有很多不确定的因素。比如白酒行业,过去一直是稳健低速增长,但未来会怎样?特别是给企业贡献利润大头的高端白酒消费会不会被遏制?这样一来又怎么给白酒重新估值?还有房地产,这样一个体量巨大的行业,一旦从一个趋势转向另一个趋势,要想再转回来,能是一两天的事情?所以,对于白酒地产来说,虽然现在有反弹,但是不是就此扭转颓势,是一个很不好回答的问题。

因此,如果一定要参与“老三样”的反弹行情,最确定的还是银行。银行是万业之母,不管房地产市场怎么差劲,也不管消费升级还是降级,银行的利润基本是可以保障的,特别是五大行中资产优质的股份行。当然,极端情况也可能出现,但再怎么极端,0.5倍的市净率和不足5倍的市盈率加上年化7%左右的收益率,对于目前银行股股价还是有强大支撑作用的。

当然,,银行股不可能赚快钱赚大钱,但在一个趋势不明朗或者趋势不好的市场里,投资银行股却能兜底,而且心态会很平和。对于银行业整体业绩下降的担心不是没有必要,但过于担心确实没有必要,特别是担心房地产拖垮银行业而产生金融风险的担忧。

热点推荐

-

苹果裁员曝无人驾驶项目内幕 仅有1200名核心成员

-

发改委:推动降低甚至取消粤港澳手机长途和漫游费

-

三星展示国行折叠屏手机:吐槽外翻屏只可远观

-

银行股投资逻辑最清晰 但也不可能赚快钱赚大钱

-

白酒板块暴力反弹全线飘红 贵州茅台“罕见”单日飙涨逾8%

-

大盘反弹机构追买涨停股 东方雨虹(002271)获加仓

-

信创概念股火爆 龙头股竞业达股价从15元涨到55元

-

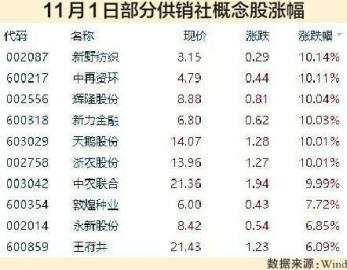

供销社概念股大涨 新力金融、天鹅股份、浙农股份等涨停

-

三大指数集体收涨超4400股飘红 贵州茅台盘中涨超5%

-

大盘缩量震荡机构卖多买少 万泽股份(000534)被加仓

-

分化走势不改机构做多力度下滑 南玻A(000012)获小额加仓

-

香港市场火爆 恒生科技指数一度大涨近5%

-

微源股份IPO上会 前三季度净利骤降客户波动性大

-

股价高了增长跟不上等 跌下来的白马股敢不敢买?

-

A股三大股指均跌逾2% 白酒、旅游酒店、在线旅游等板块跌幅较大

-

港股大幅反弹 生物医药、苹果概念股涨幅居前

-

证券板块年内大跌23% 市盈率为15.82倍市净率仅为1.26倍

-

国脉科技连续七涨停 凯文教育、传智教育收获涨停板

-

招商银行的估值究竟是高了还是低了 投资者不妨好好珍惜

-

工业母机概念爆发 国盛智科涨超16%欧科亿涨逾14%

-

康普化学北交所过会 上半年扣非净利4255万元

-

三季报大幕拉开一批公司业绩超预期等 触发A股强劲反弹

-

70股封死涨停板 联泓新科(003022)被机构追买

-

大金融板块集体走高 中国太保、中国人寿涨超4%

-

机构卖出力度依旧强于买入 天赐材料(002709)被抛售

-

全球货币政策收紧预期边际拐点已经出现 A股已显投资性价比

-

龙迅股份二度奔A 主要产品产销率持续下滑

-

OPEC+内部表现减产挺价 石油板块个股表现强劲