龙迅股份二度奔A 主要产品产销率持续下滑

2022-10-11 10:02:39 来源: 金融投资报

10月11日,二度冲刺科创板的龙迅半导体(合肥)股份有限公司(简称:龙迅股份),将接受上交所科创板上市委审议。

金融投资报记者注意到,龙迅股份此次IPO拟募投项目和募资金额较首次IPO相比都有明显变化,其中拟募资金额由3.15亿元增加至9.58亿元。同时,在产销率持续走低的同时,公司还面临高度依赖前五大供应商和前五大客户的问题,给公司带来经营风险。

募集资金增加至9.58亿

招股书显示,龙迅股份主营业务为高清视频桥接及处理芯片和高速信号传输芯片的研发设计和销售。公司高清视频桥接及处理芯片主要用于多种高清视频信号的协议转换与功能处理,高速信号传输芯片主要用于高速信号的传输、复制、调整、放大、分配、切换等功能。龙迅股份表示,公司已开发一系列高速混合信号系列芯片产品,支持HDMI、DP/eDP、USB/Type-C、MIPI、LVDS、VGA等多种信号协议,广泛应用于安防监控、视频会议、车载显示等多元化的终端场景。

事实上,这已不是龙迅股份第一次冲刺科创板。2020年10月26日,龙迅股份首次科创板IPO获受理,并于2020年11月23日获上交所问询,彼时公司拟募资金额为3.15亿元。

2021年1月26日,龙迅股份和保荐人突然向上交所提交了《龙迅半导体(合肥)股份有限公司关于撤回首次公开发行股票并在科创板上市申请文件的申请》,申请撤回申请文件。撤回科创板上市申请的龙迅股份尚未披露相关原因,直到2021年12月8日,公司披露的上市辅导备案显示,因在审期间涉及股权诉讼纠纷,2021年1月26日,公司与原保荐人提交了撤回发行上市审核申请。因此,2021年1月27日,上交所决定对龙迅股份终止审查,公司拟待诉讼解决后另行申报。

值得注意的是,龙迅股份此次IPO募投项目、募投金额和首次IPO相比较而言都有明显的变动,尤其是拟募资金额由3.15亿元增加至9.58亿元。具体来看,龙迅股份首次科创板IPO募投项目分别有高清视频信号处理与控制芯片开发和产业化项目、高速信号传输芯片开发和产业化项目、研发中心升级项目,这三项募投项目投资金额也比首度投入金额大,分别增加了1.36亿元、7866.98万元、2.28亿元。

同时,龙迅股份此次IPO募投项目还增加了“发展与科技储备资金”,拟投入募集资金金额为2亿元。对此,公司称将结合长期发展战略及前沿技术发展趋势,合理、有序、高效地使用发展与科技储备基金,在公司快速成长阶段与行业发展机遇期充实资本实力,增强抗风险能力,但公司并未详细说明该基金可能将用于哪些项目。

主要产品产销率持续下滑

CINNO Research数据显示,高清视频桥接芯片属于数模混合芯片,传统模拟大厂德州仪器依然是行业第一,2020年在全球高清视频桥接芯片市场中,德州仪器占41.0%的市场份额,而龙迅股份、硅谷数模占比分别为4.2%、3.1%,分别排名第六、第七。从全球高速信号传输芯片市场份额来看,德州仪器占据45.7%,即全球近半的市场份额,硅谷数模的2.2%,龙迅股份仅占0.9%。

从业绩来看,2019年至2021年,龙迅股份分别实现营业收入1.05亿元、1.36亿元、2.35亿元,同比增长率为 29.54%、30.10%、72.63%;同期对应的归母净利润分别为3318.55万元、3533.39万元、8406.74万元,对应增长率分别为31.59%、6.47%、137.92%。

金融投资报记者注意到,尽管龙迅股份在上述报告期内保持着稳定的业绩增长,但公司主要产品产销率却持续下滑。具体来看,2021年,龙迅股份高清视频桥接及处理芯片销售1737.43万颗,同比增长31.77%,但该系列产品的产销率从2019年的114.54%下降至2020年的98.26%,2021年则进一步下降至85.27%。高速信号传输芯片销量则从2020年的547.36万颗下滑至2021年的384.36万颗,下降幅度高达29.78%。同时,该产品产销率也呈现出持续下降的态势,从2019年的105.54%下降至2021年的82.04%。

此外,龙迅股份还面临高度依赖前五大供应商的问题,以及频繁更换大客户所带来的风险。2019年至2021年,公司向前五名供应商采购 金 额 合 计 为 3877.82 万 元 、6015.94万元、9462.46万元,分别占 同 期 采 购 总 额 的 97.15% 、98.78%、96.19%,供应商集中度较高。因此,未来若公司合作的主要供应商因各种原因不能如期生产交付产品,短期内则将对公司产品出货与经营业绩造成不利影响。

上述报告期内,公司前五大客户的销售收入金额分别为5675.46万元、5918.49万元、9177.40万元,占营业收入的比例分别为 54.29%、43.60%和 39.21%,客户集中度较高。在市场竞争加剧的同时,公司更是频繁更换重要客户。其中,CEAC INTERNATIONAL LIMITED和中电港一直处于公司第一大客户的位置。但第二大客户却一直在变动,2019年为AVT International Limited和深圳丽斯高电子有限公司,2020年为深圳市亚美斯通电子有限公司,2021年为南京昌鸿卓电子科技有限公司。由此可见,公司大客户存在频繁变动的情况,给公司经营带来风险。(本报记者 刘敏)

热点推荐

-

龙迅股份二度奔A 主要产品产销率持续下滑

-

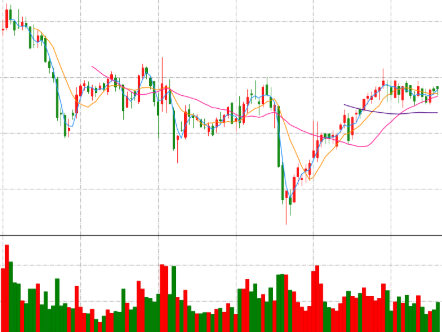

OPEC+内部表现减产挺价 石油板块个股表现强劲

-

旺成科技北交所受理上市申报 实控人曾在嘉陵集团工作14年

-

威马农机创业板通过IPO申请 微耕机等销量连续4年全国第一

-

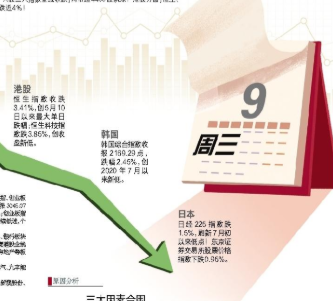

亚太股市日经225指数单周上涨4.55% 中国香港恒生指数上涨3%

-

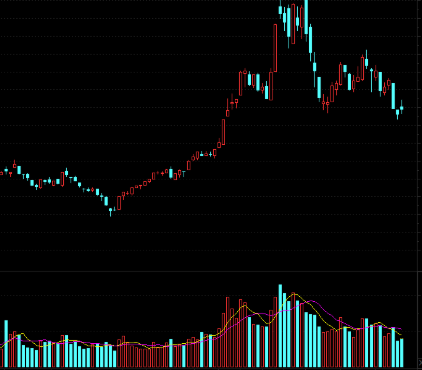

机构投资者现身多股买卖 海鸥住工(002084)被减持

-

新能源汽车股跌幅较大 小鹏汽车跌近10%快手跌超5%

-

东方盛虹盘中跌停 出售资产缓解公司债务负担

-

蜜雪冰城冲刺IPO 超2万家加盟商给蜜雪冰城打工

-

机构投资者买入力度继续强于卖出 东方盛虹(000301)被加仓

-

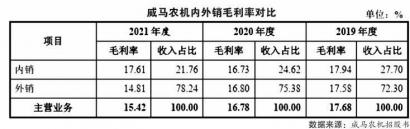

威马农机将冲刺创业板 关联交易金额前后不一带病奔A

-

9股跌停机构买入力度回升 丰元股份(002805)被加仓

-

卤味赛道受资本热捧 “紫燕百味鸡”上市首日股价涨超40%

-

机构投资者买入力度有所加大 胜通能源(001331)被加仓

-

科净源拟冲刺深交所创业板 管理费用侵蚀利润等

-

国际复材创业板上市过会 募集24.81亿元用于主业

-

燃气电力再度活跃 欧洲天然气供给紧张态势或将长期持续

-

企稳反弹机构买入强势股 丰元股份(002805)被追买

-

国庆长假临近关注旅游板块 首旅酒店开店进程有望提速

-

个股普跌机构操作意愿下降 立新能源(001258)被加仓

-

宏业基IPO 偿债压力加大业绩或有“变脸”

-

汽车类股再度活跃 安凯客车、长城汽车涨约4%

-

工业母机概念盘中强势拉升 科德数控盘中一度大涨17%

-

因未按期披露2021年年度报告及诉讼事项进展情况等 ST锡成被公开谴责

-

君逸数码拟转板至创业板 获得注册反馈意见