建仓策略多样化 积累安全垫是主要思路

2021-10-18 10:59:49 来源: 中国基金报

在今年结构性突出的震荡行情中,权益基金建仓节奏呈现较大分化。有的新锐基金经理因踏准风向,短期收益颇丰。更多明星基金经理则采取稳健建仓思路,把握机会积累安全垫。

新锐基金经理积极建仓

资深基金经理更稳健

基金净值显示,在结构性行情中,一批次新主动权益基金建仓积极。如8月底成立的恒越品质生活、同泰行业优选等基金,从净值表现可以看出,基金建仓节奏较快。

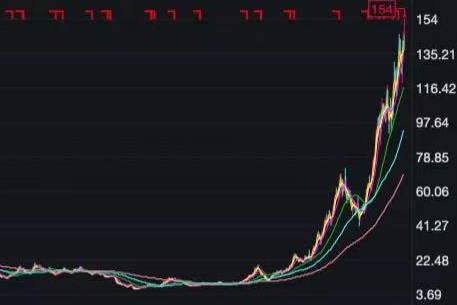

其中,多位新锐基金经理在较快的建仓节奏中收获了不错的收益。比如,6月9日成立的国投瑞银产业趋势,目前累计净值涨幅超过48%,6月25日、7月9日当周,这只规模20亿的基金净值涨幅分别达4.83%和13.13%。基金经理施成是一位新锐基金经理,2019年3月才开始基金经理职业生涯,国投瑞银先进制造是他管理的首只基金,该基金今年以来净值涨幅已超过56%,在同类产品中位居前5%。

大成核心趋势自6月30日成立以来累计净值涨幅超过18%,从基金净值表现看,该基金在8月初时就建立了不小的仓位;基金经理韩创2019年1月开始正式担任基金经理。

此外,华夏新能源车龙头发起式基金自9月15日成立以来净值涨幅达到6.8%,10月15日当天净值上涨2.75%,说明基金建仓快速,这是杨宇今年正式任职基金经理后管理的第一只基金产品。

相对而言,不少资深基金经理,尤其是规模较大的明星基金经理建仓节奏要缓慢很多。

比如,刘格菘管理的广发行业严选三年持有,发行规模达到148亿元,这只基金自8月26日成立以来,累计净值跌幅不足0.5%。史博管理的南方新能源产业趋势自8月25日成立以来累计净值跌幅不足0.1%。

此外,由梁永强、杨宇管理的汇泉策略优选自7月20日成立以来,累计净值跌幅不足1%。厉叶淼管理的富国长期成长自7月6日成立以来净值涨幅不足0.5%,该基金首发规模超过80亿。冯明远管理的信达澳银领先智选自6月30日成立以来累计净值涨幅不足1%,该基金首发规模50亿。张金涛管理的嘉实领先优势自6月9日成立以来累计净值跌幅不足0.5%,该基金首发规模79亿。王景管理的招商品质生活自6月2日成立以来累计净值跌幅不足1%,该基金首发规模超过47亿。

建仓策略多样化

积累安全垫是主要思路

虽然不同风格的基金经理在新基金建仓策略上有所差异,但整体而言,基金经理都很注重建仓期安全垫的积累。

梁永强表示,基金有6个月建仓期,在建仓期会把新基金当成绝对收益产品来做,等到建仓期快结束时,再匹配到权益产品属性。

建信基金权益投资部执行总经理陶灿表示,稳妥起步很重要。“首先要积累安全垫。我们做的是胜率和赔率的事情,判断不一定和市场最终走势一致。新基金建仓阶段,不适宜以高仓位或者完全低仓位来执行策略,这都不合理。真正合理的方法,是以中长期的思路来做正确的事,短期和中长期需要结合在一起看。”

一位智能汽车基金经理表示,建仓上,会采取逐步建仓的策略,选取一些估值合理、长期治理优异、成长性确定的个股作为底仓品种。“如果建仓期间板块由于市场波动有比较大的回调,我们会加速建仓;如果板块比较平稳,我们会采取逐步建仓的战略。”

一位管理规模接近百亿的新锐基金经理表示,管理大规模基金,如履薄冰。他最开始的策略,并非是考虑快速建仓还是慢速建仓,在市场没有特殊情况发生时,会按照建仓期和流动性问题进行大致平分,每个月按照10%到15%的比例,在6个月内稳步完成建仓。

一位擅长择时的资深基金经理表示,除非是趋势性特别确定的行情才会满仓操作,其他时候多数保持中性仓位。在新基金建仓期,不会刻意考虑建仓节奏问题,而是以择机建仓为主要思路。如果没有合适的机会宁可空仓,一旦出现合适机会,也可以迅速建仓。(中国基金报记者 孙晓辉)

热点推荐

-

建仓策略多样化 积累安全垫是主要思路

-

合肥为小微企业引来“金融活水” 首批总授信额度48亿元

-

重庆将发行3.5亿元地方政府债券 安全性如何?

-

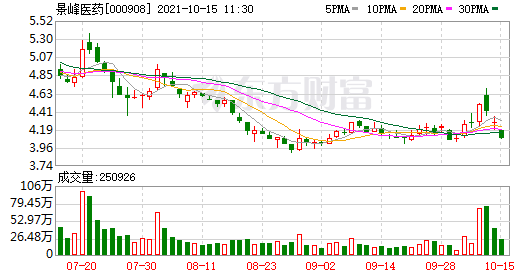

资金枯竭无力偿还债务 景峰医药高价并购后遗症发作

-

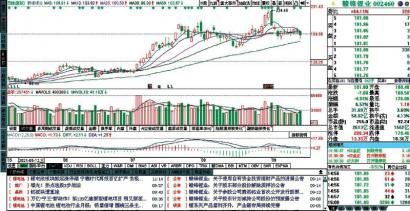

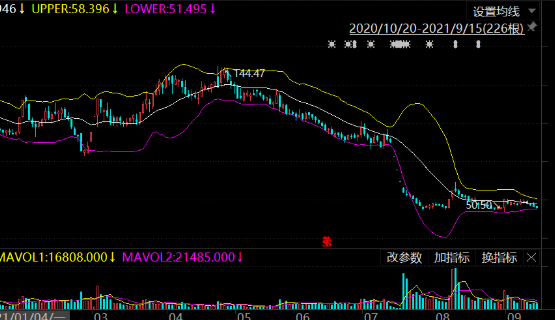

上投摩根“分歧”天华超净 中欧名将周应波早已撤退

-

牧原股份三季报“爆雷”了 京基智农可能存在闪崩风险

-

储能板块早盘持续走高 星云股份股价暴涨超过12%

-

磷化工板块早盘下挫走弱 兴发集团跌幅超过4%

-

影视概念股早盘大幅走高 金逸影视(002905)涨逾5%

-

头部酒企估值与价值“性价比”在凸显 “涨价潮”来袭

-

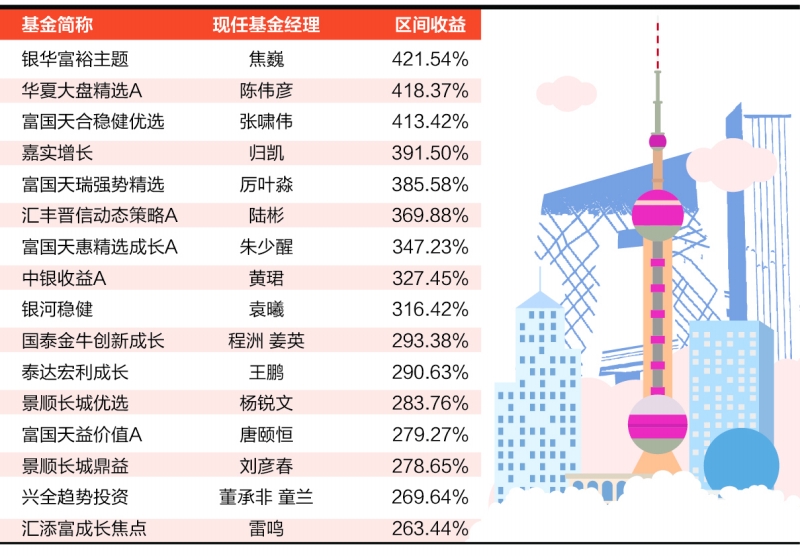

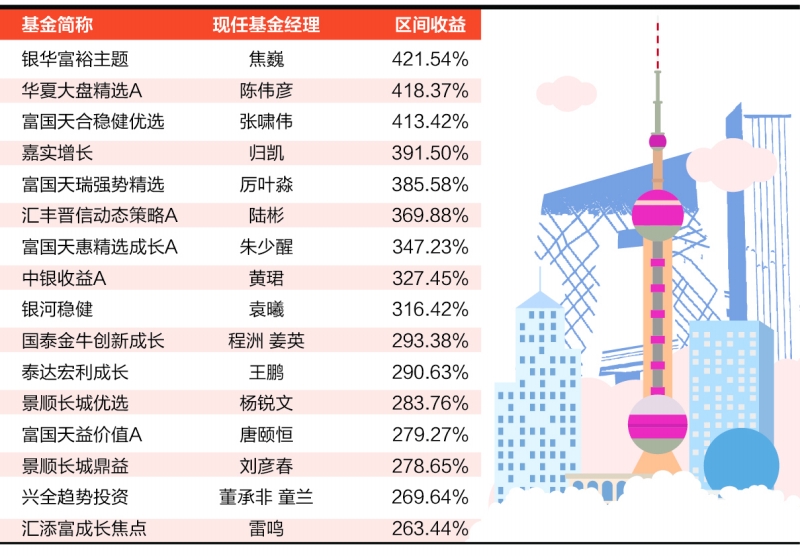

低估价值策略尚能饭否?四季度选基或需重视“PB-ROE”

-

白酒板块王者归来 医药基金东山再起

-

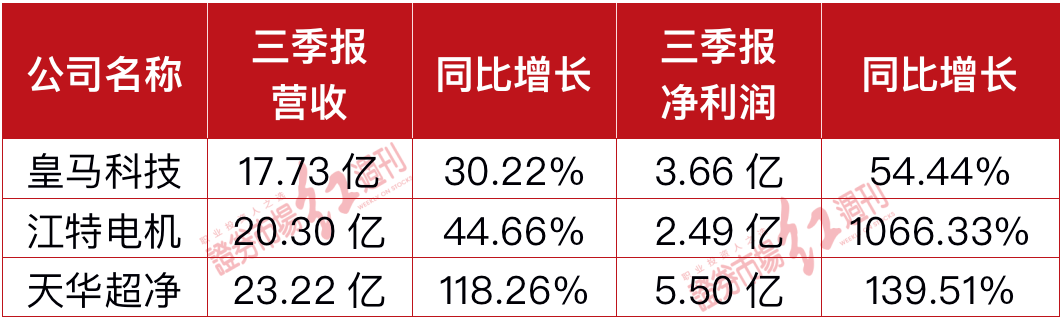

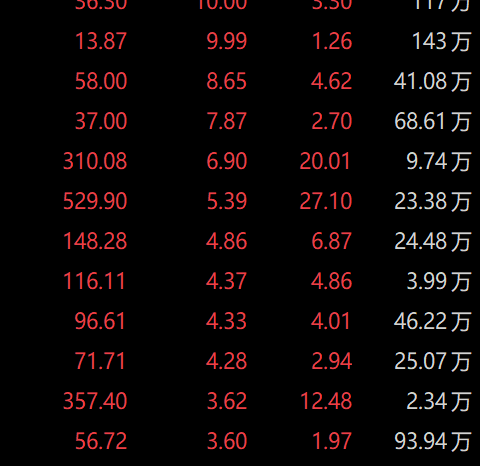

逾八成公司“预喜”三季报来了 化工周期类公司赚得多

-

连锁化率达36% 资本助推新茶饮进入3.0时代

-

新基金发行冰火两重天 百亿爆款与发行失败同行

-

民航概念股早盘异动走强 上海机场涨幅超过5%

-

分食1.5万亿“蛋糕” 千禾味业入围“国家级绿色工厂”

-

浙商银行温州分行:金融活水送上门 贷款达104亿元

-

家庭债务VS金融失衡 韩国经济临险再图强

-

化工板块盈利能力大幅改善 华峰化学(002064)成本优势扩大

-

买买买!海康威视被机构资金净买入近12亿元

-

氟化工概念股全线大涨 滨化股份股价暴涨超过8%

-

数百亿量级的交易“告吹” SOHO中国股价暴跌

-

10万亿理财迎重磅新规 流动性风险管理贯穿全流程

-

水泥板块早盘全线走高 鄂尔多斯股价大涨超过7%