华富基金11只权益产品袖珍化生存 基民难认可

2021-11-12 15:34:23 来源: 证券市场红周刊

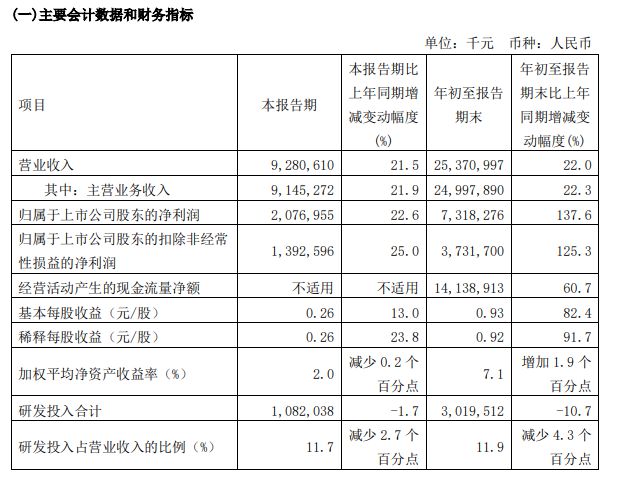

本文统计排名百位以内且在当前基金资产净值1500亿元以下的基金公司中,据记者的不完全统计,其中中融、华富、汇安等几家中等基金公司中,当季都有不止一只产品提示过清盘风险。这里面9月30日时公司排名最高的是中融基金,其三季度末的总资产排名第46位。

近期公募基金三季报披露落幕,内地主动权益类基金经理在管产品最新规模曝光,由于今年业绩的分化更为明显:在张坤、刘彦春也险守千亿规模的同时,排行榜中下游的基金公司越来越举步维艰,公司多只主动权益类产品警报鸣响。

Wind显示,将A/C两类份额合并计算的话,目前中融有包括国企改革、物联网主题、中融新机遇、沪港深大消费等8只产品在9月30日的最新资产净值不到1亿元。而在华富基金中,9月30日时,公司旗下主动权益类基金中,记者发现总共有11只产品的最新资产净值不到1亿元。值得注意的是,这里面包括了科技动能、智慧城市、国泰民安、国潮优选、物联世界等等主题。

对此,爱方财富基金分析师陈亮亮指出:“数据显示,今年以来因基金资产净值低于合同限制导致清盘的公募基金共有153只,相比去年全年的97只还要多出56只,今年三季度清盘40只基金,同比增长120%。显然近两年清盘基金数量呈现走高态势。”“导致大面积清盘以及遭遇清盘危机的原因有两点:监管部门的监管方向是要减少迷你基金,按照窗口指导意见,迷你基金数量不能超过一定限制;头部基金挤压迷你基金生存空间。”他进一步强调。

中融权益产品流行多人共管

受赛道低迷拖累医药、消费主题联手规模垫底

作为规模中上的基金公司,中融的主动权益类产品并非公司强项,因此造成了奇怪的现象:该公司的多只权益类产品都配备了两位基金经理,高股息精选、中融鑫价值、中融新机遇、中融融安二号等四只产品更是一举配备了三位基金经理。且垫底规模榜的这类产品基本均非单一基金经理。

Wind显示,截至9月30日,中融医疗健康精选的两类份额合计约为0.15亿元,除去两只量化的权益外,公司就属这只基金产品规模袖珍了。当然规模不给力的直接原因还与业绩有关,自2018年9月中旬成立以来,该基金在分年度的业绩表现一直不温不火,去年全年所实现的大约50%的收益率已是历史最佳,不过这也仅能在同类的885只基金中排在第559位。今年受医药板块表现萎靡影响,目前年内净值增长率已下跌超过10%。9月30日产品的合计规模仅为0.15亿元,基金季报中也提示存在连续20个工作日基金资产净值低于5000万的情形。

从今年以来的三份季报来看,基金经理恪守契约在医药赛道选择重仓标的,但未能获得好的回报。具体比较重仓股,从二季度末到三季度末,九洲药业、迈得医疗、药石科技替换了上一季的康龙化成、康方生物、智飞生物,新进的三只标的中,惟一表现及格的是迈得医疗,不过该股近三个月的涨跌幅也不到15%。

从今年以来持续重仓的标的看,迈瑞医疗和药明康德持续排在前三位。但两家公司今年以来并没有亮眼的表现,稍好的药明康德也上涨不到20%。不过,基金经理在季报总结中表示:“我们坚定看好医药板块的投资机会,经过前期的调整,目前从估值溢价、行业政策风险以及短期业绩确定性几个维度看,医药板块已经逐步企稳。”

但问题在于,通常行业内的医药主题基金多是一人管理,而该产品在基金经理冯琪独自一人管理效果不好后,今年4月又增加了杜伟。天天基金网显示,女将冯琪是经济学毕业,而杜伟是金融学专业。

对比来看,中融沪港深大消费命运更惨,这只成立于2017年底的产品恰好赶上了前几年白酒的光辉岁月,但所取得的业绩却不尽如人意:此前三年,该基金的同类排名均在后三分之一。今年到目前,这只基金更是大举滑落到同类后100位,原因何在呢?

从基金的业绩比较基准分析,产品权益部分50%的仓位主要聚焦在港股上,十大重仓股中最多只有一只A股登上重仓榜单,最近两个季度上榜的均是舍得酒业,由于基金在二季度才开始重仓该股,虽然该股目前年内的涨幅还是实现了翻番,但是存在没有捕捉到收益最大阶段的可能。

再看基金三季度的十大重仓股,类似舍得的情况并非个例,港股东岳集团和金斯瑞生物科技也都成功实现了年内翻番,但问题是基金经理逐季大面积更换重仓股,东岳集团三季度第一次上榜十大重仓,而金斯瑞生物科技也不过是第二次登榜。而对于业绩欠佳的原因,记者发现基金三季报中也坦言港股在内外多因素困扰下整体表现不佳。

但记者注意到,该基金也是采取的双基金经理制,医疗健康精选的基金经理冯琪也是这只基金的基金经理,但在这只基金的重仓中却很难见到医药股的身影。

华富基金11只权益产品袖珍化生存

主题类基金名称花哨 基民难认可

从9月30日时的公司排名来看,上海华富基金总资产排名在第58位,这家并非以权益投资见长的老牌公募,今年在市场中闪了腰,三季度末包括华富永鑫、华富华鑫、健康文娱、策略精选、量子生命力、物联世界、国潮优选、国泰民安等8只基金,最新的资产净值都小于等于5000万元,另外华富智慧城市也不过是5500万的水平。

从上述基金不难看出,名称各异的主题投资类基金占据了相当的比重,但仔细分辨却发现,其中缺少这几年比较火热的白酒、医药、新能源等赛道型产品,而华富的主题型产品相对成立时间较长,在不改契约的情况下只能选择风格漂移,但是从规模和业绩的结果来看,似乎略显费力不讨好。

例如2015年8月成立的华富健康文娱,按照合同约定是应该精选健康文娱主题相关的上市公司,但是从多个季度的实操来看,与健康密不可分的医药股占据一定重仓比重尚无可厚非,而文娱主题相关的标的则很难见到踪影,相反白酒股却长期占据多个席位。三季报中汾酒、五粮液、贵州茅台携手进入前十,而另七个席位则被医药股包揽,某种意义上该基金或许变为白酒医药主题更为贴切。

热点推荐

-

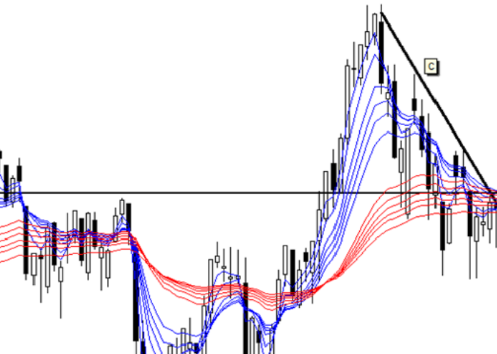

在“市值管理”之下 ,散户如何生存?不要走技术路线

-

华富基金11只权益产品袖珍化生存 基民难认可

-

苏租转债今日申购 预计中签率0.0150%

-

储能概念股早盘持续拉升 东方日升涨逾6%

-

中芯国际三季度净利润20.77亿元 明年收入依然看好

-

小红书完成数亿美元pre-IPO轮融资 多数老股东参投

-

买入意愿回升 招商蛇口(001979)因涨停上榜

-

3川企上市前表现抢眼 私募买入秉扬科技270万股

-

爱奇艺关联公司投资炒鸡牛 法定代表人为董俊枫

-

投资半导体股票要有终局思维 国产替代空间大

-

冯柳三季度新进温氏股份 持仓超10亿

-

无线充电概念股早盘走强 万安科技(002590)涨逾5%

-

装配式建筑概念股走强 北新建材(000786)涨逾5%

-

建设成本更低!柔宇科技获6亿元柔性屏模组订单

-

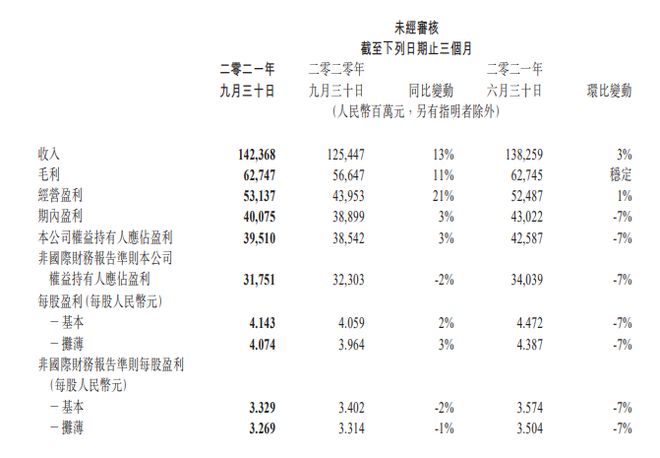

腾讯Q3净利润395.1亿 同比增长3%

-

机器人概念股午后拉升 赛象科技(002337)涨逾3%

-

恒大汽车拟募资约5亿港元 股票盘中一度涨超15%

-

哈啰出行完成2.8亿美金新一轮融资 总融资超5亿美金

-

拟募集资金4.90亿元 才府玻璃第三次上市胜算几何?

-

得益于5G用户的大幅增长 KT三季度净利润同比增长近50%

-

付费用户人数下降4.8% 腾讯音乐第三季净利润下滑35%

-

云业务增长等 Alphabet市值盘中首次突破2万亿美元

-

储能概念股早盘拉升走强 智光电气(002169)涨逾6%

-

业绩不达标两次对赌皆失败 金徽矿业怎么了?

-

根本没有常胜将军 投资是件“要命”的事

-

追高蔚蓝锂芯 永兴材料(002756)获主力小幅加仓