前三季度股权市场总投资1万亿 同比增长超70%

2021-10-25 09:37:36 来源: 中国基金报

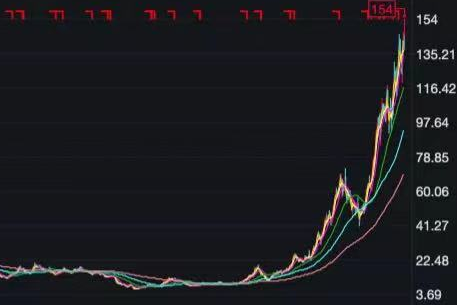

今年中国股权投资市场迎来强势反弹,前三季度新募基金总额达1.27万亿,同比上升50%;总投资额超过1万亿元,同比增长超70%。

在第21届中国股权投资年度论坛上,高瓴、红杉中国、北极光创投、达晨等头部PE/VC机构齐聚一堂,他们表示今年投资节奏明显加快,越来越关注硬科技领域,看好北交所等渠道,但短期过热也推高芯片半导体等估值,PE/VC更关注合理估值和长线布局。

清科研究中心数据显示,前三季度,中国股权投资市场募资总规模达到1.27万亿元,同比上升50%;新募基金数超4500只,同比上升87.2%。这个数字已经超过了2019年全年的水平。从投资端来看,前三季度总投资金额超1万亿元,同比上升超过70%。从今年IPO公司看,VC和PE在IPO企业中的渗透率占到了72%,创投力量在很多科创企业的发展中扮演了重要角色。

不少PE/VC都表示今年加快了投资节奏。红杉中国合伙人周逵称,从去年开始投资节奏加快了,一是基于对投资环境和投资机会的判断,二是红杉中国往投早期投得越来越多,目前A轮及SEED投资项目数已经达到60%。

GGV纪源资本管理合伙人符绩勋透露,今年上半年对比去年同期投资数量是翻了一倍,“近几年我们在科技上的布局加速,半导体、AI+医疗以及机器人等前沿科技领域,占我们总体布局的50%,企业互联网大概占30%,剩下的20%围绕着新消费、新品牌。”

记者发现,当前越来越多投资机构关注硬科技领域的投资。

高瓴合伙人黄立明说,从高瓴对科技的关注范围、覆盖领域来讲,今年有显著扩展。高瓴创投成立一年多,定位很明确,为以硬科技、深科技为代表的早期企业的发展提供助力。

符绩勋表示,随着政策的推出,会更加关注科技+、AI+和机器人+的市场。在退出的路径选择上,现在市场更关注国内的资本市场,包括北交所,还有香港上市的可能。

达晨总裁肖冰表示,达晨在硬科技和智能制造这个领域,做了长期和广泛的布局,当下这种长期布局生态的优势开始逐步体现出来。

北极光创投创始管理合伙人邓锋坦言,今天的科技投资,绝大部分是To B,跟过去的TMT投To C为主是很不一样的,To B需要的是耐心资本,一定要更耐心。(中国基金报记者 吴君)

热点推荐

-

古井贡酒拟募资50亿技改扩产 新增产能能否消化或存疑

-

道恩股份(002838)拟定增募资不超8.51亿

-

中微公司(688012.SH)募资缩水 大基金25亿捧场

-

前三季度股权市场总投资1万亿 同比增长超70%

-

股市北向资金什么意思?从香港流入大陆的资金

-

红旗最贵的车是哪辆?整车成本超过400万?

-

怎么理财可以月入过万?货币基金、债券基金可以考虑

-

龙头股票是什么意思?成交量强于大盘和板块

-

贷款年利率10%高吗 一般银行在5%-8%之间

-

怎么查询新股是否中签 注意查收短信即可

-

德昌股份今日上市 发行市盈率为22.99倍

-

广交世界互利天下 扩大“朋友圈”抢抓双循环机遇

-

2021年CDMO上市公司有哪些?康龙化成

-

2021年煤炭洗选概念上市公司有哪些?淮北矿业

-

三星note10是什么屏幕材质?是Dynamic AMOLED

-

防守型股票是什么意思 低风险低回报的股票

-

什么是离岸人民币?交易双方均为非居民

-

九月中国新经济指数小幅回调 较8月下降0.3百分点

-

第130届广交会落幕 畅通双循环助乡村振兴

-

新手适合持有几只基金?2~3只基金是比较合适的

-

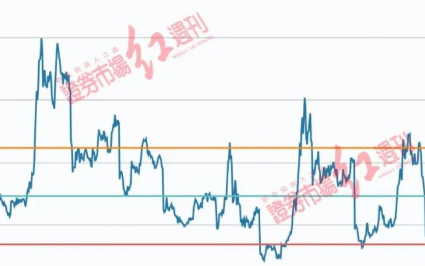

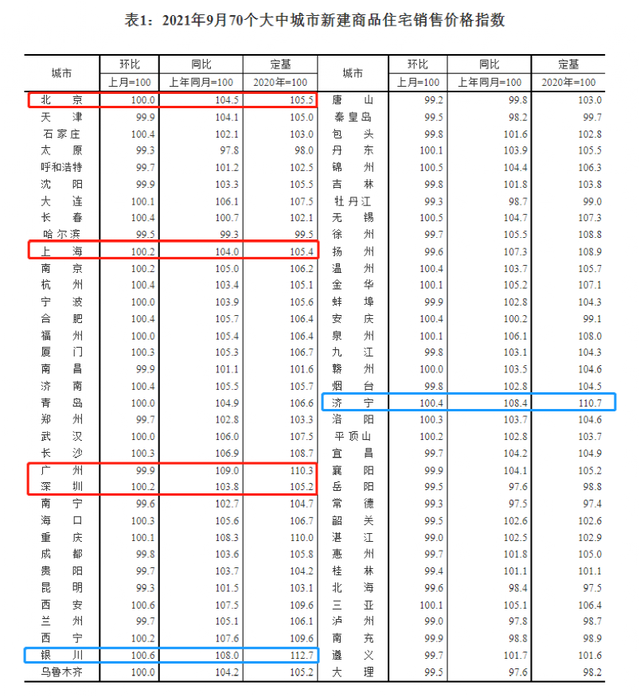

一线城市二手房价格全部下跌 重庆新房价格上涨

-

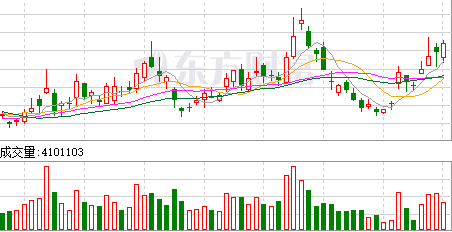

煤炭概念遭重挫 超20只个股跌超9%

-

深大通三季度净亏损3亿元 同比由盈转亏

-

股票涨停后还能买卖吗?卖股票是比较容易的

-

配股复牌多久可以交易 当日即可进行交易

-

为什么周五基金都会跌 投资者周末避险情绪很重

-

争光股份今日申购 单一账户申购上限为9500股

-

股票打板有什么特别的技巧 打板要打共振板