财富管理提升券商优势 东方证券(600958)业绩高增长

2022-01-17 08:24:55 来源: 金融投资报

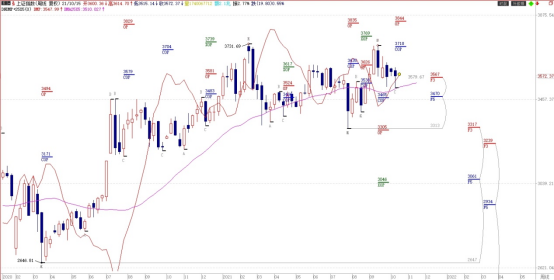

始于去年12月中旬的调整已持续一个月之久,两市及绝大多数个股均出现不同程度回调。虽然近期大盘有所企稳开始震荡反弹,但上方依旧压力重重,反弹难以一蹴而就。有分析人士指出,大盘短期难以回到之前上升通道当中,行情或将继续以震荡方式演绎。在此背景之下,投资者可关注处于A股的估值洼地,进可攻、退可守的大金融板块。

在大金融板块中,银行板块目前估值处在历史绝对地位,板块估值修复行情被业内普遍看好。东北证券分析师陈玉卢指出,稳增长环境下,流动性环境和信用环境均向好,银行信贷投放将迎来开门红。在此基础上,业绩层面看好信贷的以量补价;资产质量方面,地产风险的阶段性缓和、信用环境改善将带来银行资产质量的优化。叠加银行板块目前历史底部的估值水平和成都银行良好业绩的催化,我们看好银行板块的估值持续修复。

当前板块静态估值水平仅0.63倍,继续处在历史绝对低位,市场对于经济下行压力和资产质量的悲观预期已充分反映。平安证券分析师袁喆奇表示,2021年四季度以来面对经济下行的压力和地产风险的抬升,稳增长政策加码积极主动,1年期LPR调降5BP,央行货币政策委员会第4季度例会增加“发挥好货币政策工具的总量和结构双重功能,更加主动有为”的新提法,房地产政策也迎来边际缓和。展望2022年初,宽松温和的监管环境下,银行基本面有望维持稳健,建议继续关注板块过度悲观预期纠偏的配置机会。个股方面,建议投资者关注以招商银行、宁波银行、邮储银行为代表的兼顾资产质量表现与财富管理能力的银行;以及以成都银行为代表的基本面边际改善明显、成长性优于同业的优质区域性银行。

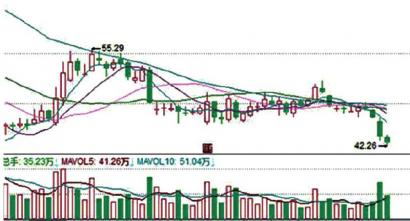

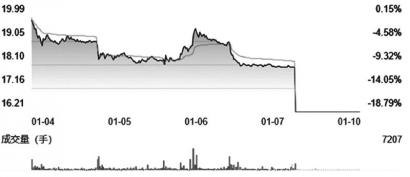

华泰证券(601688)

公司在科技赋能下的财富管理与机构服务“双轮驱动”发展战略下,数字化转型牵引商业模式创新有望释放价值,我们看好公司未来体系化的服务模式,凭借“投行基因+全业务链”的优势,业务协同机制下有望为公司创造更大价值。财信证券指出,公司以平台化、产品化及生态化发展思路打磨全业务链服务体系。投行业务方面,依托全业务链大平台,公司投行业务重点聚焦新兴行业,全面提升全产品链的专业服务能力,围绕行业头部客户积极打造大投行“生态圈”,推动对头部客户多元化和一体化全覆盖。私募股权基金业务方面,旗下子公司华泰紫金投资在业内具备一定影响力。科创板及创业板注册制改革等资本市场红利下,叠加近期北交所相关政策驱动因素,公司未来部分满足条件的私募股权项目可通过科创板、创业板、北交所等渠道上市退出,公司利用全业务链优势以及私募股权基金、投行业务专业优势,通过加强对科创企业全生命周期的金融服务,私募股权基金业务与投行业务有望高效协同、相互促进。

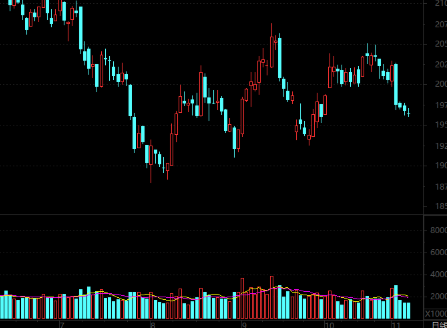

东方证券(600958)

公司前三季度归母净利润43.2亿元,同比增长41.62%。业绩高增长主要是归因于公司资管、经纪、投行等业务手续费净收入以及联营企业投资收益同比增加,信用减值计提同比减少。此外,公司吸收合并全资子公司东方投行,预计将强化资源协同效应。此外,公司投资管理业务保持行业领先位置,2017至2020年资管业务收入排名行业第一。西部证券指出,公司是业内较早进行财富管理转型的券商,商业模式不断迭代进化,同时深化事业部改革,实现高效组织管理。在客户触达方面,公司线上线下并举,于2017年开始扩大营业部建设,有助于提升户均资产规模;近期公司获得基金投顾试点资格,也有助于其拓展买方投顾业务。在产品与投资能力方面,公司发挥资产端优势,金融产品代销业务收入达到2.99亿元,同比增长159%,收入贡献占比不断提升。公司的业绩增速显著高于可比券商,因此我们判断公司后续估值存在提升空间。

热点推荐

-

权益类券商集合理财产品两极分化 有的亏损幅度达25.8%

-

券商掀起资本扩张狂潮 5家券商配股融资753亿元

-

券商与创投站上风口 中信证券巩固龙头地位

-

财富管理提升券商优势 东方证券(600958)业绩高增长

-

2022年再生医学概念股有哪些?ST通葡等

-

2022年智慧物联股票龙头有哪些?千方科技等

-

8000元工资个税缴纳多少?计算方法是什么

-

建信养老飞月宝可以提前赎回吗 申购有手续费吗

-

基金有没有涨停跌停的限制 得看基金的类型

-

新冠隔离险是什么保险?到底值不值得买怎么买呢?

-

婴童概念股强势拉升 茶花股份、金发拉比涨停

-

锂资源概念股价值有望再重估 可关注永兴材料、盛新锂能等

-

斩断上市公司利益输送链条 维护市场公平原则

-

2022春节A股休市几天?一共休市7天

-

金融危机老百姓怎么办?余钱换为黄金保值

-

征信报告多久才更新一次?每个月更新一次

-

二级市场基金哪里买?二级市场基金包括哪些基金

-

超百股涨停 可寻找估值较低且业绩确定性高标的

-

新年行情是否转暖 可留意高景气板块超跌反弹机会

-

2022年CDMO上市公司有哪些?海普瑞、睿智医药等

-

2022年婴童概念股有哪些?金发拉比等

-

人民币结构性存款什么意思?不是普通存款

-

余额宝怎么没有更换基金选项 普通到账没有到账

-

商业险脱保了有什么影响?没法享有汽车保险费用特惠

-

马云收购大润发多少股份 持股已经达到72%

-

争渡医药零售新蓝海 需避免一味的价格战

-

蚂蚁花呗一天的利息是多少?每天万分之五

-

集中竞价减持是利好还是利空 股价会下跌