如何看待A股的独立行情?地缘政治风险造成

2022-02-21 09:35:02 来源: 金融投资报

周五凌晨传来美股大跌的消息,道指下跌 622 点,跌幅为1.78%,录得今年以来最大单日跌幅,纳指跌幅更高达2.88%;欧洲和日、韩等国股市也纷纷下跌。正当人们担忧跟跌不跟涨的A股也会一片“绿油油”之际,当日沪指、深指却一齐收阳,全市场4600多只个股中,有3000多只上涨。

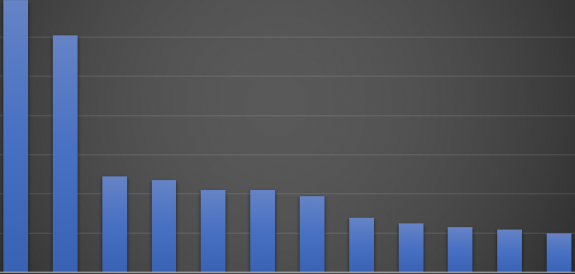

实际上,不仅是本周五这一天。今年以来,道指、标普500、纳指跌幅分别为 7.1%、9.1%和12.2%;而A股市场的沪指、深指跌幅分别为4.4%和10%。进入本周,沪指、深指和创指周K线更是一齐翻红。

看来,A 股正在走出独立行情。

如何看待来之不易的这一段独立行情?独立行情是否坚挺,又能持续多久?

独立行情的底气首先来自于低估值。

近来,国际知名机构纷纷唱多A股,高盛团队更是发表了一份长达89页的报告,预计今年MSCI中国指数将上涨16%,因其估值低于华尔街投行14.5倍的市盈率目标。再一看,MSCI 中国成分指数(880883)目前板块市盈率为12.43倍,从 12.43 到 14.5,可不是有16%的上涨空间!确实,在世界主要股市中,除了港股,A股估值堪称倒数第二。

有统计显示,上证指数、沪深300、创业板指的市盈率,近15年中位数分别为16.3倍、13.5倍和62.3倍,而目前它们分别为13.31倍、13.33倍和51.9倍,均低于15年平均值。

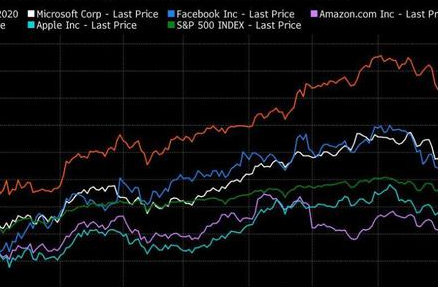

反观美股,近15年标普500中位数为18.2倍,目前在27倍左右,纳指近15年中位数28.1倍,目前约32倍。尤其是标普,远远高于中位数水平!

同为银行股,美国银行股的PB为1.4倍,而A股市场的银行股PB仅为0.41倍;同为科技股,苹果为27.7倍,阿里巴巴(港股)仅为17.5倍等等。

二是美欧等股市大跌,主因是俄乌局势再度紧张,投资者避险情绪迅速升温,正如有关国际投行报告指出的“地缘政治风险仍然是造成市场大幅波动的根源”。而俄乌这一块地缘距我们相对较远,对A股的影响也相对较小。再加上A股的低估值,“天塌下来自有高个子顶着”,在风云变幻之际,矮个子的A股正好成为避风港。

三是货币政策走向不一。为了应对40年新高、且已“失去控制”的美国通胀指标,美联储高官表示,要打压通胀可能需要将基准利率调整至中性目标利率(2%左右),即在7月1日前上调100个基点。那边是预期加快升息,我们这边则是稳增长政策靠前发力,在全面降准后,又进一步调降LPR 一年期利率,是在通过货币政策工具箱实质性降低企业融资成本,这当然会对实体经济产生积极作用。

四是笔者发现最近A股IPO有放缓迹象。之前几乎每天有新股,且常常一天2-3家,如去年全年共发行482家,月均40家,全年募资近 5900 亿元。今年 1 月减至 25只,募资516亿元;2月(已排到28日)再减至15家,月募资累计不足200亿元。这算不算管理层在适当放慢新股发行节奏,让市场稍稍缓一口气?

问题是A股这难得的独立行情果真坚挺能持久吗?

如果按照高盛的说法,MSCI中国指数达到14.5倍的市盈率,将上涨16%,这可是大行情!因为MSCI中国成分股共313家,板块总市值达40万亿,流通市值36.45万亿,差不多占到A股市场的半壁江山,一半的市值上涨16%,纵然另一半稍稍涨一点,也有肉吃了呀!客观地说,从12.43倍涨到14.5倍,相比美股标普的27倍,还在半山腰呢!笔者真心希望,高盛的预言能美梦成真,但我们也不能不考虑另外一些因素。

其中最重要的是,切莫忘记中央提出的今年经济面临三重压力,即“需求收缩、供给冲击、预期转弱”,这可是从未有过的提法,今年的经济目标只能是“质的稳步提升和量的合理增长”。一个“稳步”,一个“合理”,就已经给出了放慢的节奏。

什么时候才能真正走出稳步而坚挺的独立行情?在笔者看来,只要做到两条即可:一是加快垃圾股退市节奏,二是管理重心从融资转向投资。

美国股市为什么能延续长达12年的牛市(说不定跌上一阵后还会继续走牛),而且长期以来都是“熊短牛长”?就是因为16000多家上市公司退了一半,如今才8000多家,坏的清退,好的留住,大部分为“优等生”的市场自然神清气爽,节节走高。我们这里则是一年上400-500家,退市不到一个零头,鱼龙混杂、真假莫辨,4000多家上市公司中充其量也就挑出几百家好公司、好股票,又如何理直气壮地持续上涨?

热点推荐

-

如何看待A股的独立行情?地缘政治风险造成

-

降低云计算成本的13种方法:查找主要的云折扣等

-

支付宝实名认证可以更改吗?在公安局更改了的可以

-

做淘宝单怎么防骗?需要流动资金的不做

-

拼多多虚拟类目不交保证金可以吗?货款提现功能受限

-

虾皮怎么分析潜在爆款?价廉、性价比高的品

-

抖音收入怎么计算?能真正赚钱的主播真不多

-

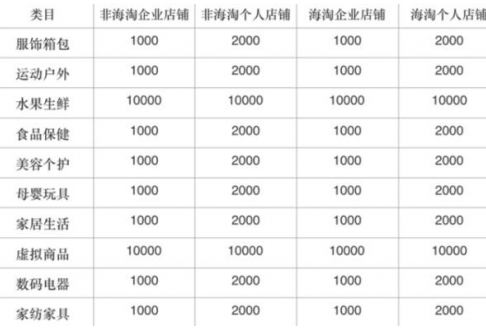

拼多多保证金交多少合适?保证金会退还吗?

-

拼多多天天领蔬果怎么玩?拼单领水滴

-

虾皮上卖什么产品比较合适?家居用品、保健等

-

天猫单品级的活动优惠有几种?单品宝、搭配宝、预售等

-

超半数百亿次新基金收益告负 前海开源下跌幅度超过20%

-

新股中签了为什么没扣款?可能是未到扣款时间

-

印度疫情失控利好哪些股票?塞力医疗、金域医学等

-

坤恒顺维上市如何?发行市盈率为64.83倍开盘涨超12%

-

停牌后复牌的股票是涨还是跌?存在跌停的情况

-

为什么民生信用卡千万别分期?年利率已高达13.29%

-

信用卡分期申请书怎么写?写作流程来了

-

信用卡过还款日3天算逾期吗?建议提前还款

-

五险三金与五险一金有什么区别?范围不同

-

信用贷只能在一家银行申请吗?超过3家属于多头借贷

-

北京普惠健康保老人能买吗?统一定价为195元/人/年

-

京东什么时候折扣力度大?双十一的时候

-

虎年股市的天平依然向IPO倾斜 破发状态有所改观

-

特斯拉中国供应商的股票有哪些?旭升股份、恩捷股份等