东方基金盛泽:借助“固收+”产品,寻找风险与收益最佳平衡点

2021-12-20 14:04:25 来源: 资本邦

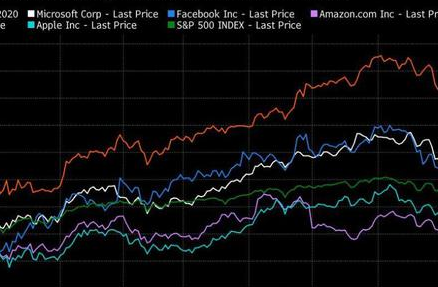

2021年的A股市场即将结束,这一年市场各板块依次轮动,震荡调整市场主线。wind数据显示,截至12月10日,上证指数全年累计涨幅仅有5.57%,长期处于震荡状态。

震荡市中,“固收+”产品整体较好的控制回撤水平和较平稳的持有体验进一步凸显。在居民储蓄搬家和打破刚兑的大环境下,该类产品或将是未来市场的焦点。

(东方基金量化投资部副总经理盛泽)

近日,东方基金量化投资部副总经理盛泽就在为投资者系统介绍了“固收+”基金产品。盛泽表示,相比基民耳熟能详的股票型产品或是纯债型产品而言,“固收+”更像是一种策略,其底层通过固定收益类资产提供相对风险较低,收益也比较稳定的投资回报形式,而在“+”的部分可以配置可转债、权益类资产等增加弹性收益。“固收+策略的产品往往风险等级较权益型产品更低,理论上波动更小,更适合普通个人投资者去长期的持有。”

“固收+”产品兼顾风险与收益平衡

“在提出‘固收+’这个概念的时候,在公募基金领域,‘+’部分的理解为主要通过选股、可转债、或者股指期货来实现收益增厚。”东方基金盛泽介绍称,在选股和可转债投资方面又有很多的策略和方法论,既可以通过主动选股选券的方式实现,也可以通过量化选股选券的方式实现。但整体来说“固收+”产品的大部分底层资产主要是以高等级信用债或利率债为主的固定收益类资产,旨在降低产品波动平滑收益曲线。

东方基金盛泽具体介绍称,为何“固收+”产品选择将主要资金配置在固定收益类资产,主要出于对基民理财需求的考量。他指出,购买股票型基金,因为股票仓位比较高,蕴含着股市波动的风险,投资过程当中带来的高波动影响了客户投资理财体验,有很多基民受短期高波动的影响而频繁择时,最终并不能获得较为理想的正收益,甚至面临着很大的回撤,这些均是源于权益型资产本身呈现的高波动特征。“这种高波动的特征对于期望以银行理财性质产品来满足长期理财需求的客户来说并不十分匹配。”

“所以‘固收+’策略当中为什么债券投资比例相对较多,主要是为了降低组合的波动性,避免产品净值出现巨大波动。即便在极端行情发生的时候,产品的净值曲线短期出现回撤也是投资者心理能够接受的。而‘固收+’产品中“+”的部分,则是通过配置股票等资产,以期提供更高的相对收益。”盛泽表示。

整体而言,东方基金盛泽指出,“固收+”产品是在股票型或纯债型基金产品间寻求平衡。“兼顾了收益上限打开的可能,同时产品回撤和风险度也没有那么高,努力在风险和收益当中在寻找优化的最佳点。”

震荡市下“固收+”产品更具优势

受访时,东方基金盛泽表示,“固收+”产品的股债配比是通过基金经理在法律法规和基金合同的约定范围内,根据自身专业能力进行平衡,投资者无需为择时或挑选资产耗费心力。如何配置,如何配比,都可以交给专业基金经理来选择。

而“固收+”也适合与量化策略相结合。基金经理会通过风险预算模型,结合债券资产和股票资产的历史波动率,结合不同大类资产的风险等级进行大类资产配置,给予不同的产品一定的风险预算额度,以期达到目标收益率。

东方基金盛泽表示,采用量化手段剔除了基金经理个人主观情绪因素对资产配置选择的影响,基金经理不是在做主观的选择,而是把资产配置交给风险运算模型。“毕竟有时候人为判断是牛市,导致股票仓位过高,一旦行情急转直下,‘固收+’也变成了‘固收-’。”

“采用量化手段的‘固收+’产品在牛市当中或许无法涨幅超过风险等级较高的基金产品,但在震荡市中能够更好的控制回撤,对投资者来说有更好的投资体验。量化固收+相对来说偏均衡和中性一点,看似不温不火却可能具备一定程度的长期高效的风险收益比,但恰恰是因为这样的特征,更能提升个人投资者长期投资的购买体验”盛泽称。

面对现下的震荡行情,东方基金盛泽指出量化策略或许有助于“固收+”产品发挥。“站在现在这个时间点,未来A股市场结构化行情会有所收敛,且风格震荡概率较大。在此过程中,更加看重是‘固收+’这部分如何在平衡风险或者平衡投资者整体风格。如果说选股组合始终坚持追逐高成长或者高动量的投资风格,并不会提升超额收益的长期胜率。”

(市场有风险投资需谨慎)

头图来源:123RF

热点推荐

-

网易李淼:云宇宙下我们需要仰望星空 也要脚踩大地

-

市场前景可期无人配送有望成常态?仍需攻克难题

-

物以稀为贵!世界上第一条短信将首次被拍卖

-

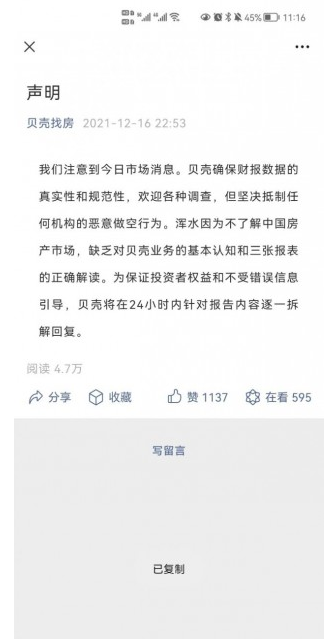

贝壳回应被浑水做空:不了解中国房产市场

-

联发科技发布天玑9000 台积电4nm先进制程

-

产品无效则“断子绝孙”?广告何必“发毒誓”

-

任天堂宣布新一场独立游戏直面会 将线上直播

-

李佳琦公司新增演出服务及文娱经纪人服务 在直播间看演出?

-

“元宇宙YYDS” 是割韭菜还是真的能改变世界?

-

光明奶站卫生环境堪忧 消费者直呼失望

-

去村里活捉“张同学” 能成为东北李子柒吗?

-

“包”罗万象 “天降黑锅”成了现实中的一个新时尚?

-

受疫情防控形势影响 浙江10余家上市公司按下“暂停键”

-

宗馥莉接手娃哈哈困局犹在 未来的“悬念”是希望吗?

-

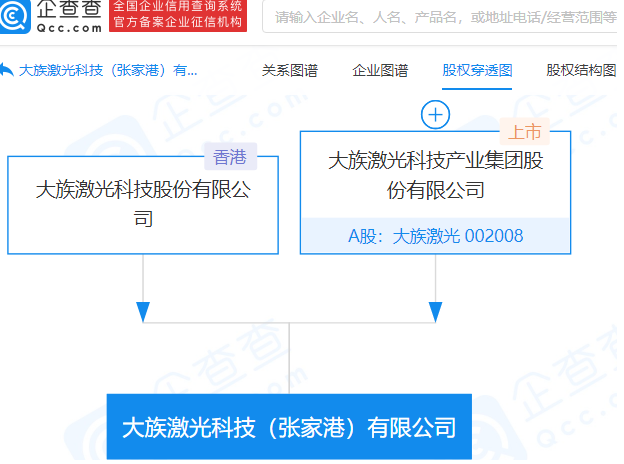

大族激光投资成立新公司 经营范围含园区管理服务等

-

前11月新能源汽车累计产量破300万辆 市场渗透率12.7%

-

雅艺科技新股申购 申购代码为301113

-

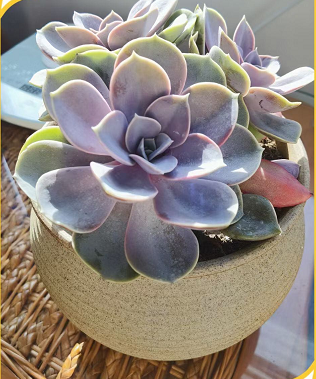

潮流圈开始炒植物了 象牙宫、龟甲龙等受欢迎

-

兼具艺术价值和收藏价值 成年人的玩具到底有多野?

-

玩法五花八门汽车+元宇宙 是真风口还是蹭热度

-

虎元素热卖 本命年袜子又有了新玩法

-

锂电材料价格没有最高只有更高 正启动第三轮上涨?

-

交个朋友努力“去罗永浩” 他心中的火苗从未熄灭

-

如何解决学生丢餐之痛? 首个“双面柜”投入运营3个月

-

坚决打击!微博54个账号因制造性别对立等被关闭