锂电材料价格没有最高只有更高 正启动第三轮上涨?

2021-12-08 15:54:24 来源: 第一财经

锂电材料价格似乎没有最高,只有更高。

截至12月3日,电池级碳酸锂当周均价 20.99 万元/吨,较上周上涨5%,较上月上涨7.7%。较去年同期上涨366%,创历史新高。

有上市公司相关人员对第一财经坦言,涨幅确实有些疯狂,但当前锂价随市场行情决定,目前库存几近于零,订单根本来不及生产。

碳酸锂领衔,第三轮锂价上涨或已启动

12月6日,上海钢联数据显示,碳酸锂再度涨3000元-4000元/吨。至此,碳酸锂涨价已持续一年以上。

造成价格上涨的主要原因仍是供不应求。

供给方面,随着寒冬将至,青海地区盐湖提锂产量有所下滑。百川数据显示,2020年10-12月,青海地区碳酸锂的单月产量较7-9月减少约3成。与此同时,受限电影响,四川有生产大厂将停工检修半个月。

需求端来看,新能源汽车需求增幅较快,搭载磷酸铁锂电池的车型销量向好。

由于价格不断上涨,下游采购开始“内卷”,争相囤货确保生产需求。上述相关人士表示,目前订单来不及生产,都在寻求外协加工。

多家机构表示,第三轮锂价涨价已经酝酿并启动,碳酸锂价格将率先领涨,预计到2022年一季度,价格可达25万元/吨。

锂矿争夺战打响,电池龙头买矿遭“截胡”

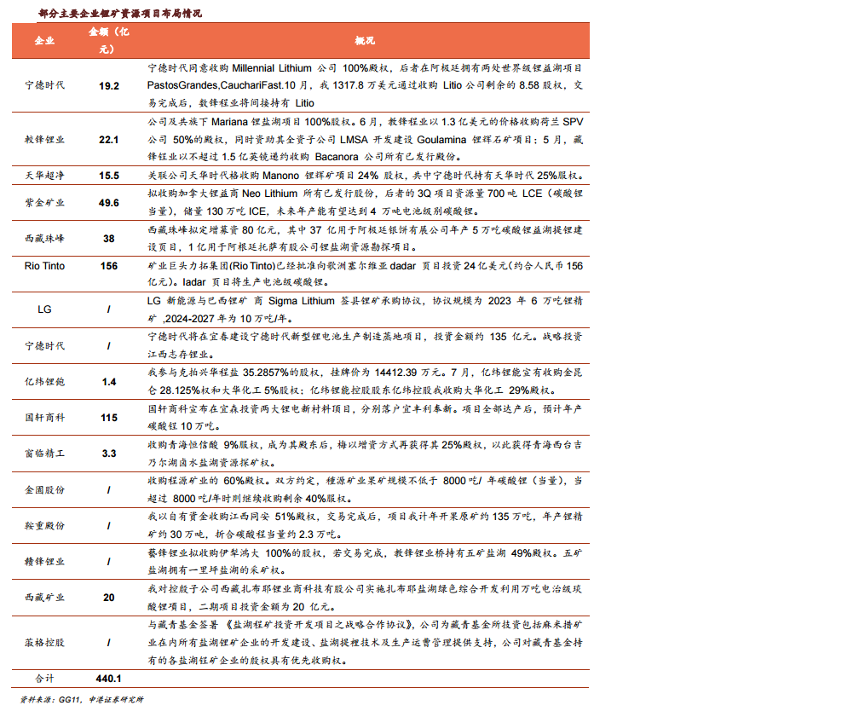

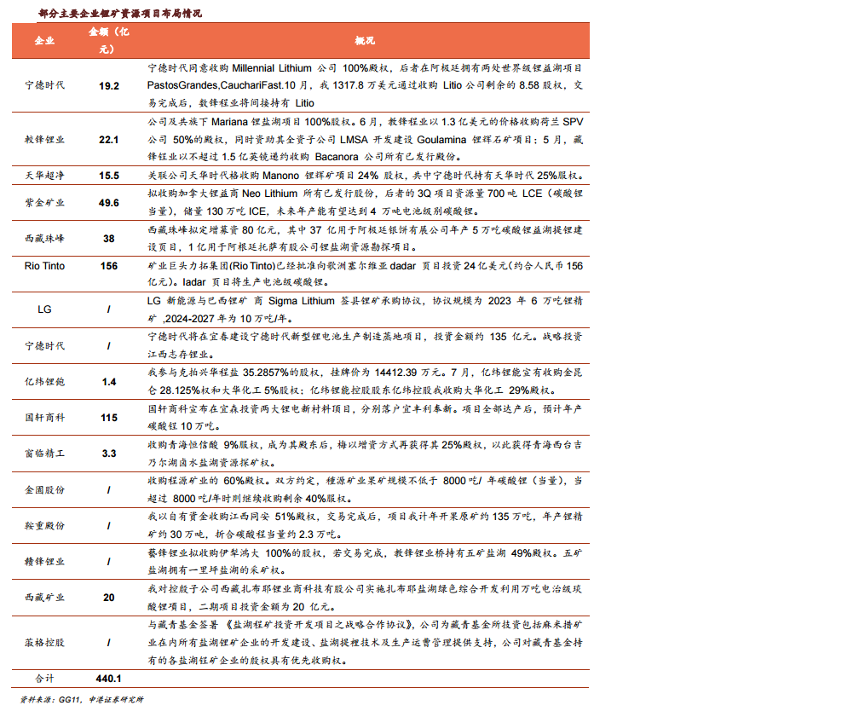

供需紧张、优质资源稀缺,锂资源全球竞争进入白热化,产业链相关公司纷纷开启“夺矿”之旅。

上述相关人士称,目前国内资源企业谈不上加速生产保供应,大企业都在抢国外资源,有资源才能正常生产,原料不能被供应商卡脖子。

早在2019年9月,宁德时代(300750.SZ)曾以5500万澳元入股Pilbara(全球主要锂矿基地、澳洲的主力锂矿公司),占发行后总股本的8.5%;而在宁德时代之前,赣锋锂业(002460.SZ)全资子公司赣锋国际是Pilbara的第一大股东,持有股权约8.24%。

2021年9月,Pilbara进行了第二次锂辉石精矿拍卖,价格最终定格在2240美元/干吨,远超当时锂精矿约1000美元/干吨的主流价格,继续创历史新高。

官网显示,此时Pilbara第一大、第二大股东已被投资机构占据,宁德时代变成第三大股东,持股比例约为7.07%;赣锋国际则合计持股5.88%。

上述相关人士认为,目前企业争抢澳大利亚矿产的原因是当地锂矿纯度较高,质量较优。

随后在2021年11月,宁德时代与赣锋锂业对加拿大千禧锂业阿根廷盐湖资产的争夺战即将落下帷幕之际,半路杀出的美洲锂业出资4亿美元且不惜付出2000万美元违约金,从宁德时代手里抢走了这块肥肉。该价格分别比宁德时代、赣锋锂业报价高出约34%、43%。

锂矿争夺之激烈可见一斑。

锂资源股回调,业绩增长能否消化估值?

随着锂价持续上涨,锂资源股三季报业绩普遍亮眼。其中,赣锋锂业三季度归母净利高达24.73亿元,同比大增648%;天齐锂业(002466.SZ)扭亏为盈;雅化集团净利同比增226%。

但9月以来,锂资源股股价回调已三月有余。

截至12月7日,天齐锂业、赣锋锂业自8月底的高点以来分别下跌22.08%、30.91%;雅化集团自9月中旬高点以来已下跌超35%。

观察人士认为,当前,锂资源板块逐渐进入靠业绩增长来消化估值的阶段,如果业绩超预期,估值可能还会有提升空间。因此,比起短期锂价能冲多高,市场更关心的是价格能否持续,也更青睐于锂价缓慢上行,当市场对锂价中枢区间形成一致预期时,企业扩产带来的alpha业绩提升将受到关注。

回顾2015年锂价上涨周期,股价与基本面也曾出现背离,但随着2015年年报业绩的陆续披露,股价重回上行区间。

宁德时代、长远锂科(688779.SH)等电池、正极材料厂商频频推出大规模扩产计划,2022年1.5线、2线企业势必都将面临缺矿问题。出海夺矿的盛新锂能(002240.SZ)、赣锋锂业,以及年产2万吨电池级碳酸锂的永兴材料(002756.SZ)等锂资源板块公司,在不俗的三季报之后,2021年年报业绩值得期待。

热点推荐

-

价格跌破成本线等原因 天齐锂业静待锂电业拐点确认

-

锂电池板块异动 诺德股份触及涨停近一年涨停4次

-

新能源产业火热 制作锂电池的原材料“涨”声一片

-

锂电材料价格没有最高只有更高 正启动第三轮上涨?

-

交个朋友努力“去罗永浩” 他心中的火苗从未熄灭

-

如何解决学生丢餐之痛? 首个“双面柜”投入运营3个月

-

坚决打击!微博54个账号因制造性别对立等被关闭

-

卖家选择了低头 深圳一二手房的僵局正在打破

-

阿里蒋凡的期末考试 考试结果关系到之后何去何从

-

收款码背后的“经济账” 将扩大第三方支付的市场空间

-

房价过高 近六年内约有341万人从韩国首尔迁出

-

未来5年 果酒品类可诞生两家10亿~20亿元规模体量公司

-

别被低价手机卡套餐忽悠 风险不能不防范

-

弹窗广告防不胜防 网络牛皮癣是病得治

-

猪肉价格连涨7周后续还稳吗?供应有保障

-

二十二吨!我国首次大批量进口非洲干辣椒

-

杭州版共有产权房:与商品房享受同等权益

-

需求增加供给偏紧 排骨要28元一斤涨价超50%

-

沃尔沃回应车辆充电燃烧事故 无人员伤亡

-

“元宇宙”虚拟土地看不见、摸不着 为何能卖出高价?

-

CMA将阻止Meta收购GIF平台Giphy 不利于公平竞争?

-

因为一池温泉带热一个小镇 他们在家门口上班挣钱

-

个人收款码不能用于经营收款 克防止不法分子“钻空子”

-

山东累计开通10万个5G基站 催生一批新业态、新模式

-

eBay与西永微电园签订战略协议 有望形成百亿级产业集群

-

奥迪“缺芯”“无车可卖” 仅A4L和Q5L销量过百

-

第九届“慈展会”举办 意向对接资源35亿元

-

南阳卧龙艾草产业园项目开工奠基 占地1500亩