天力锂能提交招股书 研发投入远不及同行

2022-02-24 15:15:39 来源: 证券市场红周刊

2021年以来,国内新能源车市场步入快速成长期,年销量和渗透率同比双双翻倍,可就在行业景气极度火爆下,于2020年7月就提交创业板上市招股书的新乡天力锂能股份有限公司(简称“天力锂能”),在经历5轮问询后仍未过会。近日,深交所公告显示,创业板上市委员会将于2月25日召开2022年第9次上市委员会审议会议,届时将审议天力锂能的首发申请。

《红周刊》发现,天力锂能曾在2017年和2019年分别与捷煦汇通和新材料基金进行业绩对赌,但两次对赌均未能完成业绩承诺,这一情况不仅反映出公司急于融资的迫切心态,且也暴露出了公司因自身产品先进性不足而业绩难达到预期的事实。虽然公司在招股书中表示自己新进了新能源汽车领域,但在产品研发能力不足下,主营业务产品要想提高市场占有率或有很大压力。

市场占有率持续下滑

招股书披露,天力锂能主要从事锂电池三元材料及其前驱体的研发、生产及销售,面向小型动力锂电池领域,其主要产品“三元材料”贡献值占自己销售收入九成以上。近年来,公司的营收规模虽然在持续上升,但净利润表现却是跌宕起伏,2020年和2018年甚至出现负增长,究其原因或与其毛利率过于波动相关。

天力锂能曾在新三板挂牌过,2015年至2017年的营收和净利润均保持了高增长态势,其销售毛利率也高达23.9%~17.71%,而到了招股书披露的报告期(2018年至2020年),毛利率分别仅有12.22%、16.33%和11.67%,尤其是2018年和2020年的毛利率下滑幅度最为明显。

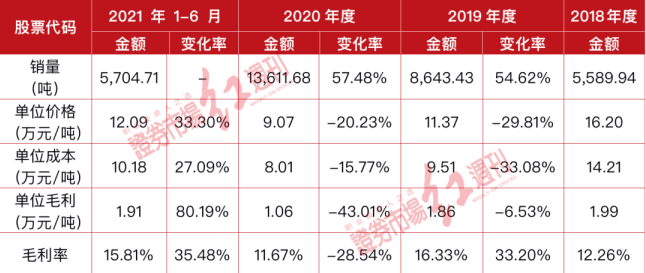

据招股书披露,2018年毛利率的明显下滑是因为主要产品三元材料价格调整的滞后影响,当年原材料价格上涨的压力无法及时向下游传递,导致产品单位成本涨幅超过了单位售价涨幅。而对于2020年毛利率的明显下滑,原因是行业竞争的加剧使得产品售价降幅超过成本降幅(见表1)。综合来看,主营产品销售价格的变化幅度对毛利率的影响要比原材料价格波动的影响更为明显。

表1:三元材料整体单位毛利及毛利率

来源:招股书

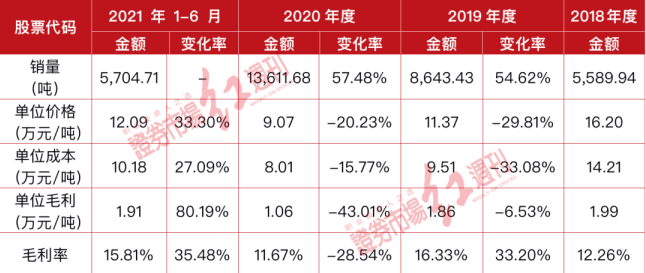

在招股书中,公司表示自己的行业地位、市场份额、议价能力与报告期外的表现相比并未发生重大变化,然而《红周刊》发现,若从产品的销售价格看,作为公司主营产品“三元材料”售价在报告期内与同行业可比公司相比,不但一直处于末位(见表2),分别为16.20万元/吨、11.37万元/吨、9.07万元/吨,且产品售价在2019年、2020年的降幅连续2年超过同行业平均售价降幅。

表2:天力锂能三元材料与同行业可比公司的售价对比(单位:万元/吨)

来源:招股书

对于2020年下调了对第一大客户星恒电源的销售价格的原因,虽然公司解释为针对竞争环境作出的必要应对措施,通过积极的价格竞争策略,进一步提升了在小动力市场的行业地位。可事实上,根据高工产研(GGII)数据显示,2019年公司在电动自行车与电动工具锂电池领域三元材料出货量处于行业第一名,市场占有率达48.4%,到了2020年时,已下降至30%。如此情况反映出,天力锂能的市场行业地位并未因降价而得以提升,相反出现了快速下降。

主营产品先进性或有不足

《红周刊》发现,可比公司长远锂科的三元材料售价仅次于天力锂能,两公司“5系三元材料”(简称“5系产品”)在报告期对“三元材料”整体收入贡献均较大,其中,天力锂能在86.59%以上,而长远锂科在64%以上。在“5系产品”上,天力锂能在报告期内售价降幅较为明显,以天力锂能和长远锂科“5系产品”价格对比差异率看,两者之间价格差异率由2018年0.89%下降至2020年的-11.31%(见表3),即天力锂能“5系产品”价格由原本稍高于长远锂科,转变成大幅低于长远锂科。若结合上文谈到的市场占有率下滑事实,则说明天力锂能虽然希望通过大幅降价维持自己市场地位,但结果仍差强人意,可谓是失了“面子”,也失了“里子”。

表3:天力锂能与长远锂科“5系产品”价格比较(单位:万元)

来源:招股书

进一步分析两家公司“5系产品”结构,不难发现长远锂科的单晶产品占比较高,而天力锂能则以多晶产品为主。据公开资料显示,单晶与多晶“5系产品”相比,具备一次晶体颗粒更大、比容量更低、热稳定性更好、更能抑制副反应发生减少高电压下产气、循环性更高等特点,更适合应用在对倍率性能要求不高而对循环寿命要求较高的领域,比如新能源汽车领域。而天力锂能的多晶“5系产品”则主要用于小动力市场,比如电动自行车领域。

公开资料也显示,在三元锂电池领域,高镍及低钴化已经成为行业技术升级的方向,而单晶及包覆产品相较于传统的多晶产品表现出了更佳的性能。对于天力锂能而言,虽然多晶“5系产品”是维持公司业绩的主要支柱,但其产品性能的局限性,或在一定程度会限制公司的销售领域和销售规模,进而可能影响到公司的市场份额。

热点推荐

-

天力锂能提交招股书 研发投入远不及同行

-

华秦科技今日申购 顶格申购需配市值4.5万元

-

漯河的江湖地位不容动摇 食品产业全国占比六十分之一

-

2021年杭州消费者爱买的猪肉品种Top5:五花肉、夹心肉等

-

成都“高新通”3.0 版全新上线 楼宇厂房“一键找”

-

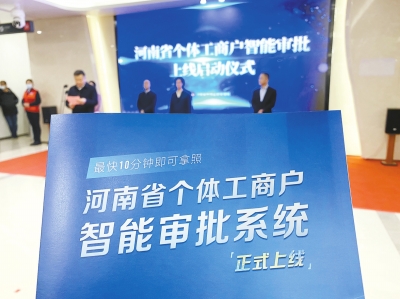

4小时缩短到10分钟 一个“河南掌上登记”App就搞定

-

英特尔2nm制程芯片预计2024年量产 还抢攻汽车芯片代工

-

iPhone 14 Pro或配备8GB内存 支持新一代的LTPO技术

-

1月70城房价数据公布 28城新建商品住宅价格环比上涨

-

河南“十四五”:新增铁路专用线15条以上

-

官方谈一月猪肉价格 2022年养猪的前景还是很高的?

-

龙岗区51个重点项目集中开工 涉及产业、教育、交通等领域

-

杭州也有公司尝试混合办公模式 担心难以管理?

-

融入“1+8”郑州都市圈后 平顶山怎样“争先进位”

-

申城元宵花灯超“虎”想象 汤团日平均销量接近8万只

-

不动产登记实现快速协同等 江北发布措施优化营商环境

-

卢伟冰为Redmi K50电竞版预热 6400万像素非常出色

-

河南开通惠企纾困政策咨询通道 有难处您说话

-

猪肉价格进入二级预警 养殖环节有可能连续亏损

-

春节盒马预制年菜销售同比增长345% 淘宝增长超100%

-

冰雪运动保险怎么买?按需购买从保险名称上做出甄别

-

Redmi K50电竞版真机图曝光 后壳3D微收弧

-

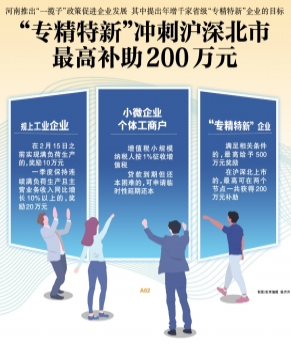

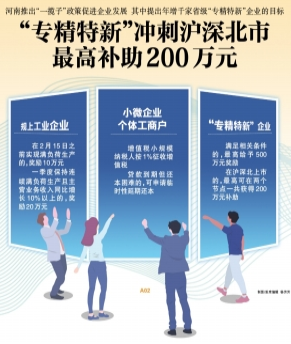

河南小微商贸企业个体工商户福利来了 免收3个月房租

-

河南省:连续满负荷生产且增收10%以上 奖20万元

-

中触媒中签号出炉 快来看看中一签能赚多少钱