债券私募调整信用债投资策略 严控信用下沉分散配置

2021-10-25 09:39:46 来源: 中国基金报

近期地产债问题引发市场关注,债券私募基金在投资策略上会更重视行业分析和个券深度跟踪相结合,严控信用下沉,分散配置,重视现金流等。一些头部债券私募都自建了信评体系,全面分析信用债,核心考察企业的第一还款来源。私募认为,随着市场发展,违约已是常态,信用研究是投资的基础,择时择券是增厚收益的保证。

私募注重控制风险

信用债违约等事件频繁发生,近年来私募基金在投资策略上有所调整,注意防范风险。茂典资产投研中心称,地产政策收紧已经持续了很长时间,市场走到当前的状况有迹可循,“我们两年前在投资策略上就以主体和期限两个维度来判断一个企业债券到期后还本付息的能力。当前我们投资的债券到期前要有很明确的现金流覆盖,做到风险可控。”

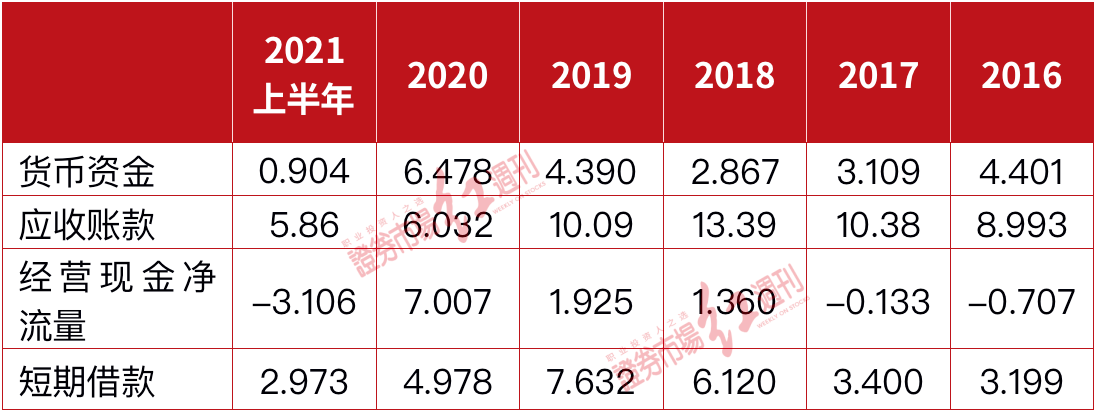

银叶投资信用研究主管徐立强认为,具体到信用债层面来看,债务违约风险往往与财务杠杆高度相关。对于目前的房地产企业来说,需要刚性兑付的债务占比(包括美元债、信用债、信托非标融资)越大,本轮周期中违约的风险越高。也需要关注房地产企业项目分布情况,库存比例高、去化困难城市占比较高的公司,未来经营层面也会面临较大的困难。

合晟资产表示,一直坚持自上而下的行业分析与自下而上的主体精选相结合的策略,在景气度有望持续向好的行业中优选性价比高的品种,在景气度下行的行业中优选确定性高的品种。具体操作上,保持高频率的持续跟踪,对持仓品种进行深度调研。通过分散配置,包括行业的分散、行业内主体的分散、区域的分散等方式,避免单一风险因素对组合整体的冲击。同时在品种选择上更多以公开市场活跃交易品种为主,在出现风险预警时,可以有足够的流动性进行止损。

明毅基金总经理李元丰告诉记者,做好信用风险管理,严控信用下沉,保障产品基础性收益。根据市场情况灵活调整资产组合的久期和杠杆,加入一定比例的有进攻性标的,如利率债和可转债,通过承担一定市场风险,补偿因信用风险暴露降低减少的基础收益。信用市场仍将继续出清和分化,利率债有交易机会,转债市场目前较高的估值待消化。风险点在于房地产政策和通胀的不确定性。

债券私募自建信评体系

关于未来做信用债投资,乐瑞资产称,首先,考察企业的第一还款来源;其次,信息不透明、投后无法跟踪的主体坚决不碰;最后,信用投资必须综合考虑宏观、信贷、政策、行业景气度、投资者心理等周期变化。“投资信用债要有成体系的信用债分析架构,不仅有宏观经济周期、信贷周期等分析,还有上下游产业链供需等深度研究,并有IT化实现对企业的高频跟踪,更有发行主体业务、股权复杂性、财报真实性分析,实现财务报表重构。最核心的是关注企业第一还款来源,也就是未来现金流产生能力以及未来现金流对未来债务的保障程度。”

合晟资产表示,首先,要做好信评制度建设,通过自建的信评体系,包括主体入库制度、敞口审批制度、投资经理授权制度等,从制度层面约束弱资质企业的入库和最大可投资敞口;其次,保持高频率的持续跟踪,对持仓品种进行深度调研,及时发现企业的资质变化,把本来资质较好后来转弱的企业及时剔除;第三,投委会约束投资经理的授权与激励,避免其为追求过高收益而去冒险;最后,分散配置,控制组合中单一企业的投资占比,即使遇到一些黑天鹅事件,也不会对组合造成重大冲击。

蓝石资管认为,信用研究是安全投资的基础,择时择券是增厚收益的保证。公司把对企业的研究放在非常重要的位置上,只做自己熟悉的企业,强化对企业的调研和持续跟踪,用独立的企业多维信用分析系统过滤不良资产。在实际交易中,定价能力是投资行为的核心能力,“从投资和信用研究的角度来说,只有对企业了解得足够透彻,才能在快速变化的市场中判断出企业价值和市场价格的关系。”

茂典资产投研中心指出,收益和风险是对应的,当前市场定价越来越充分,规避违约风险最终需要投资者降低收益要求。(中国基金报记者 吴君)

热点推荐

-

河南省第二批政府债券274.57亿元成功发行 包括一般债券和专项债券

-

豫今年全国首单高校专项债券发行 8亿债券资金用于高校基础设施建设

-

前9月全国发行地方政府债券41822亿元 期限更长

-

债券私募调整信用债投资策略 严控信用下沉分散配置

-

房地产债爆雷 地产债风险出清仍将持续1~2年

-

公募布局北交所万事俱备 三个渠道供投资者选择

-

藏文版WPS正式发布 支持藏语公文AI排版

-

robots协议出现漏洞 谷歌、必应可搜索微信公众号内容?

-

日本、韩国食物价格上涨 亚洲国家的“菜篮子”怎么了?

-

房地产概念股早盘拉升 南都物业涨幅超过3%

-

麦当劳回应使用过期食材 网友:终究还是错付了

-

注册制:必须对信息披露的真实、准确、完整严格把关

-

深化汽车流通领域“放管服”改革 全链条促进汽车消费

-

千亿董事长更应对投资者保持敬畏之心 促进各方共赢

-

稀土板块早盘拉升走强 盛和资源涨幅超过3%

-

零点有数今日申购 发行市盈率为29.27倍

-

中小银行因何腐败多发 原因有哪些该如何弥补?

-

FAO:全球粮食价格已升至十年来最高水平

-

养殖成本过高等 跌了又跌猪肉价格何时上涨?

-

快手:短剧创作者收入超过10亿元 日活用户达2.3亿

-

天猫双11今晚开启 爆款商品将全部补贴到5折

-

体外诊断板块午后拉升 明德生物涨幅超过5%

-

海伦哲内斗 “他救”不成企图“自救”仍颓势难改

-

储能产业发展加速 德业股份海外市场迅速打开

-

监管趋严倒逼券商提高执业质量 海通证券收罚单最多

-

叮咚买菜成立电子商务新公司 法定代表人为俞乐

-

奔跑逃离的用户 吃相难看的大厂就不能少一些套路?

-

良品铺子、三只松鼠遭股东减持 休闲零食市场依旧很“香”