开年连续下挫 下跌为春节行情酝酿机会

2022-01-10 10:16:23 来源: 金融投资报

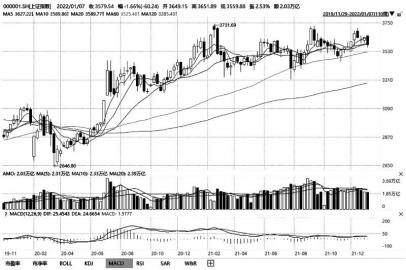

2022年开年,A股市场连续回调,失守3600点整数关口。上证指数、深证成指、创业板指全周分别下跌1.66%、3.46%、6.80%。私募人士认为,A股连续急跌后,短期有望迎来缓和期,预计大盘有望在震荡反复中企稳。建议继续控制仓位,等待市场企稳信号。

杨德龙(知名私募人士):

把握“业绩为王”主线

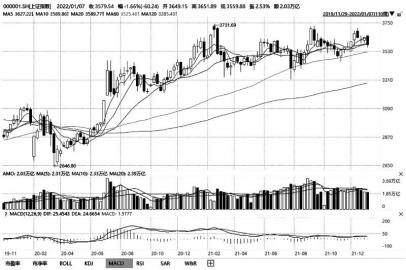

开年A股市场出现连续回调,特别是去年涨幅较大的板块像新能源、芯片、军工等跌幅较大,而金融、地产、家电等低估值板块则出现逆势反弹,显示出新年以来市场风格的一种切换。

隔夜美股出现大幅杀跌,对于今天A股的走势也形成一定的影响。在美股维持十年牛市之后,美联储改变之前宽松的货币政策,从放水到缩水,这可能会使得估值高高在上的美股出现见顶回落的风险。美股一旦见顶回落,可能会导致全球资本会寻找新的投资机会,而A股和港股无疑是两大估值洼地,特别是A股的核心资产和港股的互联网巨头,有可能成为外资重点布局的方向。

当前A股市场出现持续调整,获利回吐的压力使得前期涨幅过大的板块出现大幅回调,新能源无疑是首当其冲。从长期来看,新能源替代传统能源是大势所趋。因此新能源依然具备长期配置价值。所以这次调整应该还是股价上的波动,并不是基本面的变化。但是没有只涨不跌的板块,也没有只跌不涨的板块。在大幅上涨之后出现回调也是在情理之中。

而之前调整幅度较大的消费板块已经开始有所企稳,跌幅较小。房地产调控边际放松也带动房地产产业链的反弹,也在同时向银行、保险等低估值板块起到稳定的作用。而家电板块和房地产密切相关,家电行业特别是白色家电行业格局稳定,品牌价值较高,已经具备比较大的配置价值。

整体来看,当前A股市场出现较大幅度的回调,也释放估值较高的风险。估值重新成为投资者配置的一个重要参考。对于一些调整到位的消费白马股可以重点布局,春节前后也是传统的消费旺季,消费白马股可能具备一波比较好的反弹机会。今年是属于“业绩为王”的一年。投资者在配置股票和基金的时候,一定要把握住业绩为王的一个主线,配置有业绩支撑,同时未来有预期增长的行业和个股。在行业内选择优质龙头股是最好的一个方式。因为在经济增速下行的情况之下,各个行业更多的是从原来的增量竞争变成存量竞争,行业龙头企业更具备竞争力,更具备头部效应。这也是我为什么一直看好优质龙头股的原因。

我相信今年随着经济面的企稳以及疫情管控经验提升,消费股会有望出现恢复性上涨。优质龙头股,特别是一些被错杀的优质龙头股存在恢复性上涨的机会。年初的下跌并不意味着全年没有行情,恰恰相反,年初的下跌释放部分板块高估值的风险,为全年的行情奠定一定的基础。总之,投资者要坚持价值投资理念,在市场震荡中以不变应万变,把握业绩为王的主线,配置优质龙头股或者优质龙头基金来抓住今年的投资机会。

玉名(私募基金经理):

此时下跌为春节行情酝酿机会

2022年1月的开门行情,这一周,A股连续调整,按照预期向之前提到的奔向年线位置,考验支撑;完全打破了所谓的跨年行情这个伪命题。其实,从后期行情来看,这个时候调整是合理,且有利于后市的。同时,请注意近期是放量重挫,很明显是伴随着机构投资者调仓的,这个也需要时间。创业板方面更加明显,宁德时代、东方财富、亿纬锂能、迈瑞医疗等为首的大权重轮番跳水,所以是一个明显的破位,很明显,调整是伴随着资金热点调仓,而是要有一个消化的过程,投资者要有耐心。其实,我们看最近的反弹品种,银行、地产、家电等,都是2021年经历过大幅调整的板块,这也是一个明显的市场风险偏好的切换与下降。

沪指从2019年来看,实际上,除了两波行情之外,其余大部分时间都是一个明显的区间震荡,即震荡市的拉锯。这种行情中,无所谓多空了,因为指数对冲后,是一个明显的横向,权重对指数拉升与调整都有,却不是为了指数,而是保持一个区间。这样热点的交替就非常多了,说白了,都有机会,都有调整,做的就是一个节奏的波段了。所以,如今的调整,是明显的强弱切换,也在为春节行情酝酿机会。

有股民提问到,自己辛苦研究的行业盈利模式和个股,虽然不错,但往往不及别人随意买的妖股来得快,赚钱容易,这个怎么办?心理很不平衡,不想继续研究了,赶快也博傻投机得了,简单些。其实,这里面忽略了关键点,那就是盈利是否是可复制性的, 相关风险收益比是否合理,可以把握。股民要思考的是成功能不能复制。无论是谁,成功就是成功,哪怕偶然因素,只要成功了就是事实;但未必别人都能依靠这样的模式成功。当明白自己不可以复制相关路径的时候,羡慕嫉妒恨就没用了,就要思考自己如何去获得自己的成功路径。股市中,行业盈利模式研究,就是让普通人也能获得成功的路径。我们不能说哪种模式更好,因为只要你能成功,哪怕是中彩票,靠运气,那都是实实在在的,别人无法反驳,成功了就是好。但如果说,当你做不到复制别人的成功时。不妨退回来,让我们依靠自己的行业盈利模式研究,靠自己的研究、认知来获得机会,实现属于自己,踏踏实实的利润。

黎仕禹 (广东小禹投资总经理):

严选个股找准时机做波段

市场期待的2022年开门红并没有出现,反而出现了让人心惊胆战的“开门黑”。从目前市场的技术图形上看,创业板指数已经开始出现月线级别的调整了。虽然现在只是月初的第一周,但是从目前的情况来看很难要求市场在1月底之前能够深V回去。所以,2022年A股市场很可能是局部的熊市要出现了。

当然,目前只是一个初步的分析猜测,具体市场的大格局大趋势分析,还需等1月底的最后一个交易日才能下定论。但是,无论如何,市场开始变坏、变差是一个不争的事实。

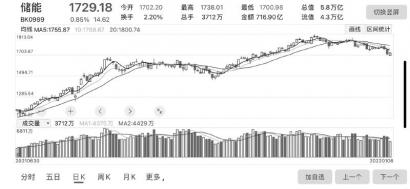

虽然市场开年来“弃高就低”的迹象很明显,如过去2年股价涨得很高,透支了未来几年业绩的新能源汽车产业链、光伏、CRO等医药服务企业开始高位杀跌、补跌,但是市场也有一些跌透了的白马蓝筹股开始底部悄悄地好转,构筑中期大底并且开始反弹,如地产、保险等蓝筹股,至于医药行业前几年一直被压制得很惨的中药板块,则在去年年末和今年年初的时候得到了释放和爆发,也迎来了它们股价上涨的第一浪。

因此,市场虽然有大调整的板块,但也有出现波段大反弹机会的板块,对冲市场的调整风险,也由此对冲了市场的下跌动能,使得市场并非全面崩坏。有对冲是好事,所以大家在市场结构转换时要懂得适时地调仓换股,跟上市场新的主流炒作热点,而非见顶回落调整了,仍然死守在去年那些涨幅在高位的个股身上。

投资并非是一成不变的,当所处的行业或者股价已经出现了不对称的巨大变化时,大家需要适时地减仓套现,以期极大地降低持股成本,这对后期的继续中长期持有是有很大的心理帮助优势。

中国的资本市场目前虽然正在不断地跟国际接轨,但是很多市场制度以及投资者结构还是有自身的特色,所以也就导致了市场的波动性与国外股市并不一致。所以,大家要形成自己的投资操作策略,以应对目前的市场波动。之前反复跟大家提及过,市场无非就是三种趋势,上涨趋势适合右侧交易,很多散户在看见技术图形好的时候,突破了就追进去,往往会在市场处于上升趋势时较快地获取收益,而市场处于震荡市的时候,则要改变原有的追高交易策略了,要改变为左侧抄底交易模式,尽量地在市场调整充分时,最后的大跌恐慌时才开始慢悠悠地去捡便宜筹码。至于下跌趋势,则尽量是以空仓休息为主了。这就是三种市场状况下各自使用的交易策略了。

从年后的市场趋势来看,沪指目前走势依然还行,没有走坏,但是创业板指数却已经出现跌穿年线的破位走势了,如果后市无法修复,那很有可能会跌进熊市的趋势当中了。当然,如果需要判断整个市场是否进入熊市,那需要三大指数(上证指数、深成指、创业板指数)都必须有效跌破年线才行,而从目前的形势来看,唯有上证指数有蓝筹股的支撑继续运行在年线上方,其它两大指数都开始跌穿年线了。上证指数,也算是市场的最后一点希望吧。

如果从交易的角度来考虑,目前肯定是建议大家继续找机会减仓或者尽量多看少动,休息为主的。当然,有非常看好的少数个股,也依然可以遵循左侧交易的法则去寻找捡“便宜”筹码的机会。总之,目前大家一定要把控好仓位、严选个股、找准时机做波段。

黄智华(资深投资人):

高位股存在较大波动压力

近期市场上行动量不足,高位股接连跳水,市场结构性风险大,宜挖掘长期调整的低估值的低位股参与,进可攻,退可守。

本周金融、地产、钢铁等周期股有所拉起回升,可关注市场风格会否转换。正如之前所分析,从历史上看,长期调整(如调整1年)的低估值周期品种,具有一定周期启动性,而往往在年底到次年一季度是低估值品种配置的窗口期。可逐步关注近几年业绩稳定增长和未来业绩确定性强、历年高派息的金融、地产等周期股。

目前不少金融、地产股长期调整后,大幅跌破净资产值,估值处历史低位,不少业绩确定性强,股息收益率高,部分业务有所转型,而个别按近几年派息水平和目前股价,股息收益率达7%甚至10%。不过A股的银行股与其H股相比仍有较大溢价,尽管或有所收复回升而整体持续走牛估计可能性不大。

近期医疗医药板块走强,尤其中医药板块表现突出,有分析认为,中药作为医药投资领域的特殊一环,也是稀缺的投资品种。2021年初以来,国家对于中医药行业振兴发展的支持力度不断提升,利好政策接连出台。

2022年,大盘估计仍在大区间内呈结构波动为主,阶段机会或在于挖掘估值偏低的业绩高增、稳定增长的品种,如跌出反弹空间的高景气赛道品种、大消费品种(特别是年报业绩大增品种),以及经较长时间调整反复筑底的医疗医药、农牧、金融地产等相对低估值防御性品种上。

我国经济发展虽然面临短期下行压力,但经济韧性强、长期向好的基本面不会改变,特别是产业转型升级背景下,行业结构性景气仍持续,电力、风电、光伏、氢能源等清洁能源概念品种可望受反复挖掘。

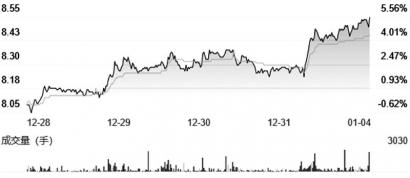

从市场走势看,沪指2021年以来形成3330-3730点大箱体波动,上边形成了2月18日3731点、9月14日3723点、12月13日3708点三个阶段高点。随着上述大箱体上边与2020年3月19日2646点、2021年7月28日3312点、2021年11月10日3492点等低点连成的上升趋势线(现上移至3530点上下)不断收敛,进入收敛抉择区间,估计在2022年第一季度内抉择突破方向,箱体上边压力带未有效突破前结构性波动风险仍较大存在,有效突破需放量和金融、地产等周期股持续走强或才能上一台阶。

本周四沪指在半年线上形成一定抵抗支撑,周五反弹乏力,半年线、年线和上述上升趋势线在2022年能否坚守较为关键,如能坚守或可望再度挑战上述大箱体上边甚至上一台阶,如有效跌破,沪指或向大箱体下边寻支撑,如此则2022年仍摆脱不了大箱体内波动的格局。

近半个月来,创业板指走势较弱,本周三更是跌破年线,周四、周五继续走低,其近3年以来的上升趋势线,如有效跌破则相关板块结构性波动风险加大,尤其部分高位股存在较大波动压力。

热点推荐

-

油价开年“四连涨”怎么看 国际油价变动是主因

-

房企一边忙于发债融资 一边急着买地“囤货”

-

首批被*ST处理个股连续跌停 两年连亏公司超20家

-

开年连续下挫 下跌为春节行情酝酿机会

-

金融产品网销为何向明星“说不” 他们不懂行

-

四川省大力发展新产业 华南信息行业领先

-

国防军工业绩持续释放 中航光电(002179)市场订单饱满

-

又临年报披露季 阳光电源(300274)市占率27%

-

“明星殒落,新星崛起” 2021年基民平均收益不如股民

-

立高食品股价与产品价格齐涨 麻薯还能一如从前做“网红”吗?

-

“节税红包”请查收 将延长至2023年12月31日

-

银行IT板块或将加速放量 宇信科技、天阳科技等将受益

-

资本看好小吃快餐和粉类赛道 但餐饮的本质不能变

-

上市公司密集亮出“成绩单” 远兴能源净利暴增70倍

-

我90后在韩国卖奶茶月入百万 计划未来开到1000家店

-

罗永浩被执行信息清零?也没有被限制高消费

-

超80只权益基金冲刺“开门红” 暂未诞生爆款

-

2021年杭州楼市成绩单出炉 绿城万科融创领跑

-

近半上市公司获机构“拜访” 调研热门股大多股价上涨

-

配音没学会反而被骗万余元 网红配音课程割韭菜

-

新经济题材近乎全线狂跌 德赛电池盘中跌停

-

污泥处理市场前景广阔 河南省年市场规模可达10亿元

-

因原材料、人工、运输等成本上涨 香飘飘奶茶要涨价了

-

浦东吹响冲锋号角 “六大硬核”产业规模迈上更高平台

-

新能源车险正式“上路” 车主需以实际保费为准

-

损失受到系统风险的影响 ST升达、*ST长动投资者一审胜诉

-

人工智能概念吸金 中科创达拥有强大技术优势

-

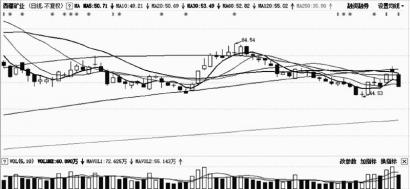

疫情冲击下 西安军工、矿业影响相对较小