快手股票申购太火了 发售价每股105港元-115港元

2021-01-29 08:39:11 来源: 智通财经网

1月26日起至周五,快手(01024)启动招股,公司共发售3.65亿股,其中仅2.5%在港公开发售,发售额度913.05万股。公司招股价105元至115元,每手100股,入场费11615.9元,最多集资420亿港元。根据公司41.11亿股的股本计算,公司市值介乎4316.55港元到4727.65港元,意味着市值最高610亿美元。

快手这次发售价每股105港元-115港元,是高于市场预期的,可见火爆。

快手此次公开发行共计发售365218600股股份,其中,356088100股股份将做国际发售,9130500股股份将做香港公开发售。

从IPO融资规模看,快手这次IPO可能仅次于此前的阿里巴巴。有分析预料,快手的认购人数及集资额有望双双破新高,甚至可能创下冻资破万亿元的纪录。

各种打新群不用说了,摩拳擦掌。截至1月27日下午2:20,已经超购269倍,孖展总额达2839亿港元。

媒体称,此前有机构投资者希望成为基石投资者,甚至不惜动用私人关系“预定份额”。国配不到2个小时已经认购超购,机构抢货很疯狂。

中签快手有多难?

招股价:105-115元

每手股数:100

发行股数:3.65亿股

公开发售:913.05万股(占是次发行股数2.5%)

集资额:383.5亿至420亿元(超额配售后升至483亿元)

招股日期:1月26日-29日

上市日期:2月5日

综合各方预计。快手一手中签率2%~5%,绝大部分一手党要陪跑。

快手此次共计发行约3.65亿股新股,国配97.5%,公开发售2.5%,若公开发售超购13倍或以上但少于48倍,公开发售比例将增至5%,超购48倍或以上但少于95倍即增至5.5%,超购95倍或以上则回拨至6%。

半个月前,医渡云发售,也是大热,申购人数高达117万,这次申购快手更火爆,才过了半个月,港股开户的人增长应该不多,加上同期有心通医疗分流,预计最多150万人申购。如果启动最高回拨,即2190万股,每手100股一共219000手。如果按照150万人申购计算,平均中签率是219000➗1500000=1.46%。港股打新优先一户一手,所以一手中签率大概在3%。申购300到400手稳中一手,也就是说,大概需要350万资金,接近甲尾了……以上都是估算,最终以实际申购结果为准。

快手确定性很高,上市后肯定要涨,只是这个红包太难领了,钱少的大概率陪跑。钱多的还是建议上乙组,打乙头。不然的话交手续费凑热闹,跟摸奖差不多。此次打新乙头需要500手,即50000股,乙头估计中签1到3手,如果按照10倍融资计算如下:

孖展成本:115✖50000✖0.9✖【2.88%➗365(按照一般融资利息)】✖6(计息天数)=2450元

再加上货配市值1%的中签入场费、佣金和手续费,按照乙头中签2手计算,成本大约2800元左右。

打和点大约在12%。

快手:增长强劲,基金大概率配置

快手-W为内地短视频平台,是中国最广泛使用的社交平台类应用之一,截至20年6月底止六个月,公司的中国应用程序及小程序的平均日活跃用户及平均月活跃用户分别为3.02亿及7.76亿。

以上限价115元计算,市值约4,724亿元,公司上市后预期将快速纳入大型指数例如恒生科技指数等,基金配置需求极大。

公司前期投资者实力强劲,包括腾讯、晨兴资本、红杉资本,此次引入10名基石投资者,包括GIC、贝莱德、淡马锡等,属于顶级阵容,预期认购反应极度热烈。

招股书显示,截至去年前11个月,快手营收达到525亿元人民币,相比前三季度增长118亿。在招股书公布的前三季度业务收入中,线上营销服务增长迅速,前三季度收入达到133亿。招股书显示,快手日活跃用户平均线上营销服务收入从2020年9月30日止9个月的50.9元,上涨到了2020年11月30日止11个月的71.4元。不难预测,随着快手产品迭代优化,在线营销收入将占据越来越大比重,成为重要的收入增长支撑。另一个引人注目的业务是快手电商。自2018年起步以来,快手电商迅猛发展,从订单总量看已经成为电商行业“第四极”,并具备继续突破的潜力。招股书显示,截至去年11月30日,快手电商GMV达到3326亿元人民币,已经超过2019年全年GMV的5倍。2020年以来,快手电商GMV实现第一个1000亿用了6个月,第二个1000亿仅用了3个月,第三个1000亿只用了两个月就已经实现。

热点推荐

-

“短视频第一股”快手上市掀起打新盛宴 如何提高中签率?

-

快手上市首日市值破万亿 快手概念股集体大涨

-

因为中国虎牙直播的加入 全球知名电竞公司MTG股票暴涨

-

复旦微电子成功闯关“A+H” 正研发14/16nm芯片

-

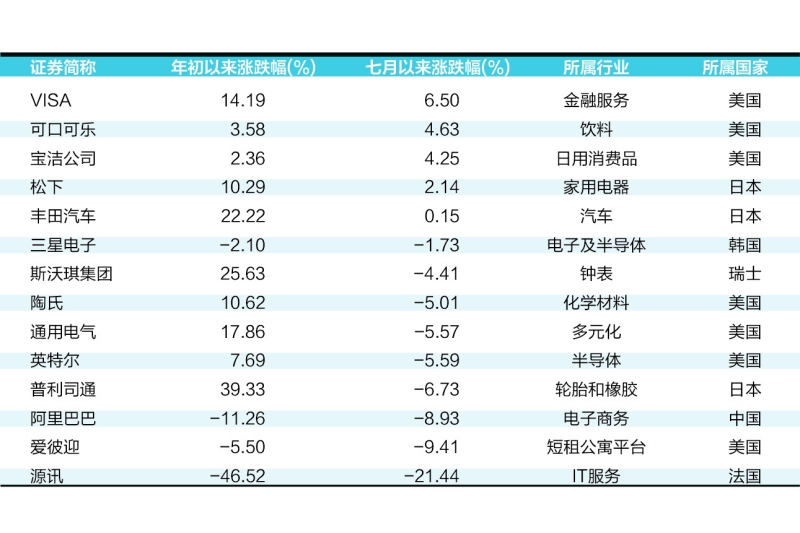

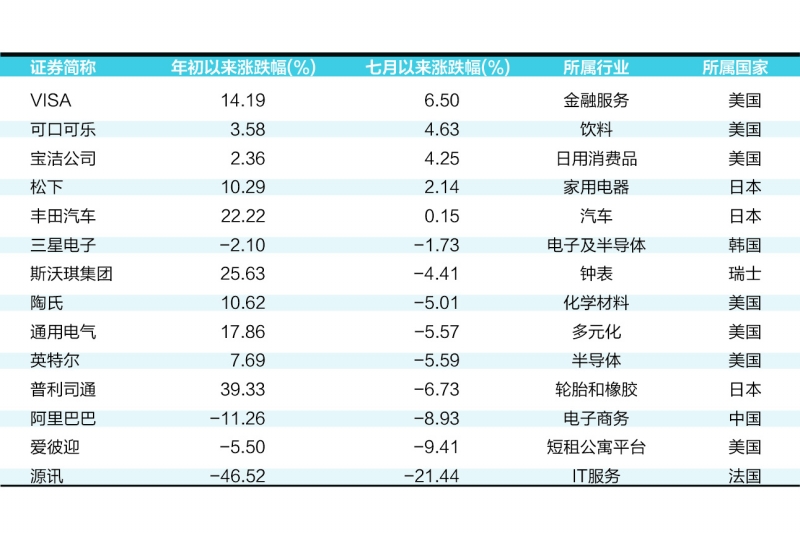

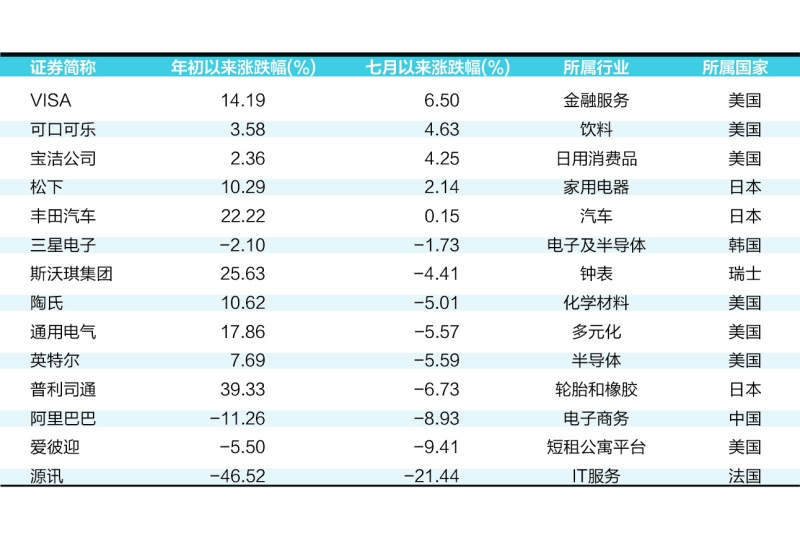

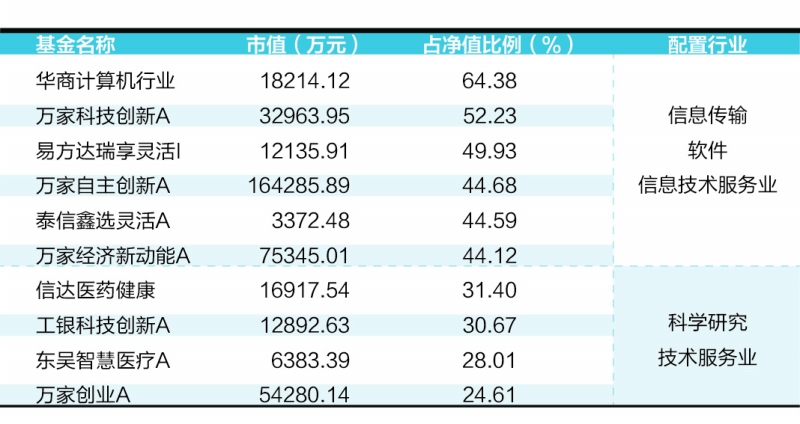

7月股基大分化 4只基金亏损幅度超20%

-

港股小鹏汽车收盘涨近11% 7月交付环比增长 22%

-

A股集体狂欢 中国经济向好基本面没有变化

-

A股市场迎全线上涨 三孩概念爱婴室两连板

-

喜茶入股Seesaw咖啡 持股约5%

-

B站入股汉堡公司 持股约15%为第二大股东

-

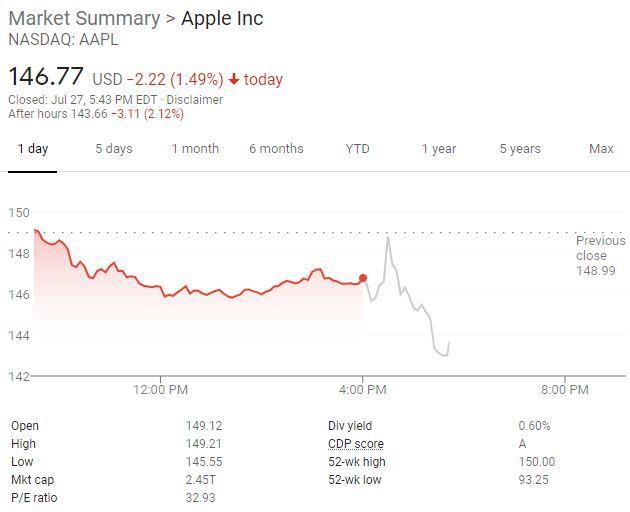

连续六个季度没有给出业绩指引 苹果盘后跌超2%

-

哔哩哔哩港股大跌10% 发生了什么?

-

市场大幅杀跌 芭田股份主力高位加仓

-

以为借助东京奥运能大赚一笔?爱彼迎年内跌幅近10%

-

体育巨头股价创新高 美津浓股价创新高

-

奥运概念起航 体育巨头股价创新高

-

基金二季报:54只基金持有制造业超90%

-

2027年之前都会持续亏损 极光无人车公司冲刺IPO

-

拓荆科技谋求科创板IPO 存产品验收周期较长风险

-

网络安全概念掀涨停潮 美亚柏科、蓝盾股份等涨停

-

“卖药”为生难以盈利等 零氪科技赴美IPO搁浅

-

券商股尾盘明显拉升 资金多数流向碳中和概念

-

网约车概念股受资金追捧 天迈科技、宜昌交运等涨幅居前

-

先正达科创板IPO 拟募资650亿元刷新记录

-

锂电池概念股批量涨停 电池ETF(159755)上涨3.33%

-

芯片板块活跃 科创板芯源微涨停

-

益方生物回复科创板首轮问询 红筹架构等被关注

-

外资看好A股修复行情 新兴市场仍面临疫情反复风险