“春天”来了 军工股上涨逻辑已从概念推动转为业绩推动

2021-09-23 11:44:26 来源: 证券市场红周刊

行业订单需求饱满的背景下,军工股的投资逻辑已经由概念性炒作转向基本面发掘,合同负债、预收账款的大幅提升,让军工行业净利润的持续增长预期被提前锁定。随着机构资金的持续增持,预期未来这一板块整体上涨趋势仍会延续。

曾长期被投资者诟病持股体验差、业绩始终不兑现,而估值又居高不下的军工股,终于在今年迎来属于它的“春天”,不仅2021年中期业绩全面超预期增长,且板块中的个股整体表现也明显超预期。

“军工板块未来发展前景十分确定。从基本面看,行业订单需求饱满;政策面上,军工作为中国先进制造代表,赛道价值值得被长期看好。”“与以往的上涨不同,当前军工股的发力是真正靠业绩而非概念推动,长远来看,不乏走出15年长景气周期的可能。”本周,多位职业投资人在接受《红周刊》记者采访时纷纷表示看好这一板块,认为目前的回调恰好是给了投资者很好的上车机会。(我们整理了军工企业及各子板块2021年中期业绩增长情况,关注《红周刊》公众号,后台回复关键词“军工”获取!)

军工股上涨逻辑已从概念推动转为业绩推动

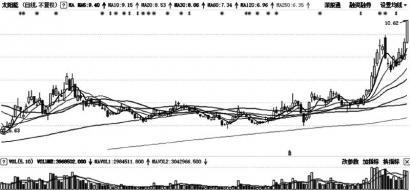

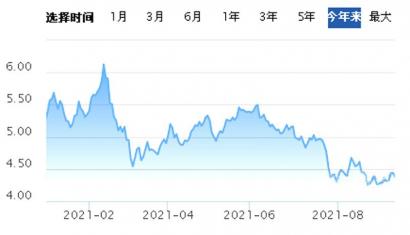

统计数据显示,在最近的一次上升行情中(今年5月11日~8月31日),军工指数上涨了47.89%,在大类指数排名中明显居前。板块中的112只概念公司有101只跑赢了大盘,振华科技、振芯科技、智明达、中航重机、晨曦航空、钢研高纳6家公司3个多月的股价涨幅相继翻倍,而累积涨幅超过50%以上的公司多达35家。

A股历史上,军工股总是被投资者诟病持股体验差、业绩始终不兑现,估值却长期居高不下,每一次上涨基本都是围绕边缘关系紧张去炒概念,但对于其今年以来的表现,深圳鑫然投资董事长孔令峰却向《红周刊》记者表示,此轮军工股的上涨逻辑已经出现质的变化,成功由此前的概念推动转变为业绩推动,业绩的普遍超预期是刺激军工板块今年5月份股价再次“起飞”的最直接原因。

曾在空军一线服役,现任广东潮金投资军工研究负责人兼基金经理的樊迪也对《红周刊》记者表达了类似看法。他谈到,“准确来说,去年下半年开启的军工行情属于景气反转,当时市场还在猜测是题材加持还是成长助力,但随着今年中报业绩的披露,5~8月的上涨行情,很显然就是由业绩驱动的。”

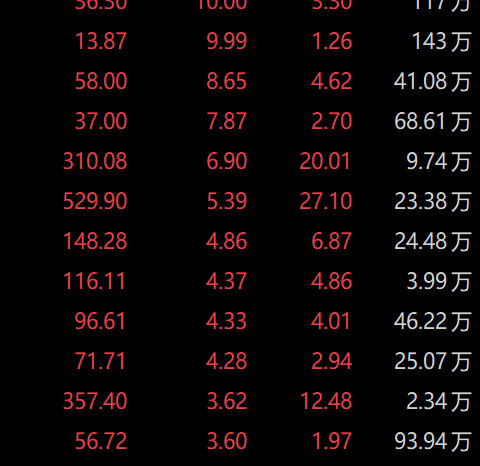

统计2018~2020年最近三个完整年度的军工行业利润表现,可以发现,军工行业2018年、2019年整体净利润分别同比下滑了17.68%和9.39%,但进入2020年后,军工板块净利润整体增长了47.05%。今年前两个报告期,虽然军工股净利润在首季下滑了8.05%,但中期即成功实现逆转,增长了7.44%。若进一步分析细分子行业的表现,可发现今年中期只有航海装备一个子行业的净利润是以下滑收官,航天装备、航空装备、军工电子、地面兵装等均实现了两位数的增长。其中,增速最高的航天装备,整体28.43亿元的净利润较上年同期大幅增长了69.55%,增速相对较低的地面兵装,整体22.28亿元的净利润也同比增长了33.72%。

若分析航海装备子行业业绩下滑80.94%的背后原因,可发现主要是重要公司中船防务去年同期基数偏高所致。2020年中期,中船防务因处置股权获得了高达34.02亿元的非经常性收益,使得当期利润实现了31.03亿元,若剔除外延收入影响,则其扣非后净利润实则亏损了2.99亿元。在摒弃全部外延收入影响后,可发现,不仅军工板块今年中期整体扣非后净利润同比增长了57.02%,且拖后腿的航海装备利润增速也从此前的下滑80.94%扭转为增长81.89%。

大订单增多,现金流好转

在2021年中报中,军工企业此前传说中的“大订单”得到了充分验证,众多军工企业的合同负债大幅增长。据Wind数据统计,军工大类行业整体合同负债金额高达1959.09亿元,不仅相较2020年同期增长了134.89%,甚至相较2020年全年规模也有49.71%的增长。而翻看2018、2019年军工行业的合同负债情况,则仅分别只有129.12亿元和147.03亿元。

具体到个股,中国船舶今年上半年的合同负债高达457.05亿元,中航沈飞、中国重工、航发动力、内蒙一机4家公司的合同负债也均超过了百亿元。从增长幅度统计,洪都航空72.94亿元的合同负债同比增长了51087.79%,中航沈飞同比增长10756.24%,此外,航发控制、天海防务、中航机电的合同负债规模也均实现了10倍以上的同比增长。整体来看,有28家公司的合同负债规模增长了1倍以上。

此前,军品虽然一般有30%的预付款,但整体欠账情况却是普遍存在的,且贯穿了产业链上下游,导致军工企业现金流很难看。但随着去年相关文件出台后,军方在签署合同时就要给主机厂30%~50%的预付款,验收时达到70%~80%,同时主机厂还要在一定时间范围内(1个月左右)向上游打款,如此做法已经在很大程度上杜绝了以前的大量欠款现象。付款方式的改变有效地解决了军工企业“现金流差”的问题,大单制则缓解了市场对军工企业“业务不透明”的疑虑。

樊迪认为,用“不透明”来形容军工企业之前的业绩其实并不贴切,比如研发一款战斗机,至少需要20年时间,从研制定型到最后装备交付,漫长的研发过程中会产生很多研发费用,但很少有收入进账,原因是产品尚未达到国家国防需求之前,空军不会大量下单。所以之前军工股的行情一直是业绩真空期炒作,而一旦到了业绩兑现期就开始表现疲软,毕竟军工企业的报表是很难让市场满意的。“自2016年开始,军工企业迎来分水岭,从歼16到运20、歼20、歼10C的大规模列装,军工企业真正拿出了高质量的拳头产品,可以大批量供货给部队,由此实现了稳定的收入和资本比较看重的现金流。而付款方式的改变则更加稳固了企业的业绩增长,从年底收钱转为客户先打款,这种待遇此前也只有像茅台这样的公司才会拥有的。”

热点推荐

-

苹果裁员曝无人驾驶项目内幕 仅有1200名核心成员

-

发改委:推动降低甚至取消粤港澳手机长途和漫游费

-

三星展示国行折叠屏手机:吐槽外翻屏只可远观

-

“春天”来了 军工股上涨逻辑已从概念推动转为业绩推动

-

快手概念板块涨幅达2% ST数知报2.12元涨5.47%

-

港股连创新低 重配港股基金亏损明显

-

机构追捧强势股 四川美丰(000731)因涨停上榜

-

A股风格又又又变了 机构加码白酒博弈锂矿、煤炭

-

创耀科技首发上市申请获批 业务高度依赖神秘“公司A”

-

明星基金分化 新能源、半导体成上涨“功臣”

-

BIPV概念股持续走弱 森特股份跌幅超过3%

-

2021年丙烯酸酯概念上市公司有哪些?万华化学等

-

稀缺资源概念股午后走高 兖州煤业(600188)涨停

-

工业母机概念午后走强 秦川机床等多股涨停

-

磷化工板块开盘强势 湖北宜化、云天化等跟涨

-

虚拟现实概念股早盘异动 中光学涨幅超过3%

-

傅鹏博减持隆基股份贵州茅台等热门股 邬传雁保持稳定

-

超材料概念股早盘拉升 宝泰隆股价大涨超过7%

-

军工股早盘延续强势 华自科技涨幅超过3%

-

制冷剂概念股午后大跌 巨化股份跌幅超过7%

-

压裂设备行业概念股票有哪些?石化机械等

-

富士康概念股跌幅居前 光莆股份跌幅超过4%

-

固态电池概念股午后大跌 山东章鼓跌逾7%

-

化肥股早盘大幅拉升 芭田股份股价大涨超过7%

-

有人“情淡”也有人继续“深情” 或刚刚开始陷入“浓情”

-

大摩“看衰”内存全行业 希捷科技下跌3.5%

-

理想回港遭如此冷淡 新能源的故事不香了?

-

冯柳退出青鸟消防前十大股东 背后暗藏财务“隐忧”