创耀科技首发上市申请获批 业务高度依赖神秘“公司A”

2021-09-15 11:35:03 来源: 证券市场红周刊

2021年8月11日,创耀(苏州)通信科技股份有限公司(下称“创耀科技”)的首发上市申请获上交所科创板上市委员会审核通过。

创耀科技成立于2006年,主要专注于通信核心芯片的研发、设计和销售业务,并提供应用解决方案与技术支持服务。此次科创板IPO,拟募资3.35亿用于电力物联网芯片的研发及系统应用项目、接入SV传输芯片、转发芯片的研发及系统应用项目和研发中心建设等项目。

梳理创耀科技招股书,《红周刊》记者发现“A公司”不仅长期是创耀科技前五大客户,营收贡献长期超过50%之外,且“A公司”还是公司非常重要的供应商,2018、2019年度一直位居供应商首位。在供销两方面对“A公司”都明显的依赖,显然在一定程度上降低了公司的议价能力,进而也影响了公司的流动性,对经营业绩的成长性带来不利影响。

经营上过度依赖神秘大客户

招股书披露,创耀科技近三年营收增长较快,报告期内(2018~2020)营业收入分别实现了1.09亿、1.65亿、2.1亿,实现同比增长53.46%、51.76%和26.73%;归属母公司股东净利润在2017年时还亏损了1055.33万元,但在2018年即已实现1109.05万元盈利,随后两年更是一路快速上涨,2019、2020年分别实现净利润4776.56万和6790.15万元。

创耀科技之所以能在几年内实现营收翻倍增长,显然是离不开大客户对其业务的支持。招股书披露,报告期内前五大客户销售金额占公司营业收入的比例分别达到84.62%、87.88%和89.09%。特别是其中的一位没有具名的“A公司”,在近三年中均占据了前五大客户的首位,其中有连续两年的营收贡献超过了50%,而即便是营收贡献下滑的2020年,营收贡献度也在40%以上。

图1 A公司占据公司营收比例(单位:万元)

图片来源:公司招股书

A公司对创耀科技的贡献除了在营收端,其在采购端同样是贡献度不低的,该公司不仅位列创耀科技前五大供应商行列,且在2018和2019年时,还是创耀科技的第一大供应商,每年的采购金额都在1000万元以上。

图2 创耀科技前五大供应商(单位:万元)

图片来源:公司招股书

诚然,在企业发展初期,销售客户与供应商集中是可以带来稳定的营收与货源的,长期稳定的合作关系在一定程度上可以降低企业的销售成本。譬如在报告期内,创耀科技的销售费用就从260万左右降至180万以下,降幅达33%。不过若从企业长远发展角度看,若公司在经营中长期对大客户,特别是对单一大客户在供需两端有过高的依赖,则在一定程度上很可能会导致公司在经营中丧失独立性,这不仅会带来流动资金在经营过程中被超期占用情况,且也会导致公司的议价能力下滑,能否持续盈利是需要看大客户脸色的。

事实这种不利局面已经在创耀科技有所体现了。据招股书披露,或因过多地依赖大客户,创耀科技在报告期各期末的应收账款账面净额居高不下,分别达到1299.53万元、4799.89万元和4066.61万元,占各期末流动资产的比例分别为15.99%、49.47%和20.44%。很显然,应收账款规模上升较高,会在一定程度上加大公司的财务风险。

此外,在销售端过多地依赖大客户,还导致了公司在报告期内应收账款周转率的持续下滑,由2018年的10.09次下滑到2020年的4.48次。如此情况不仅反映了公司有大量资金被占用,且占用的时间也在延长。而资金的被占用不仅导致了公司的应付能力不足,应付款项周转天数由2018年的5.28天上升至20.7天,且因应收款项的回收慢还导致公司货币资金的不足,常年只有一两千万元。

热点推荐

-

估值超2600亿的陆金所递交上市申请 或成美股最大金融科技IPO

-

迈拓股份首发申请将上会 分红理财猛募资远超资产

-

奈雪的茶递交上市申请 华泰国际等为保荐人

-

创耀科技首发上市申请获批 业务高度依赖神秘“公司A”

-

明星基金分化 新能源、半导体成上涨“功臣”

-

BIPV概念股持续走弱 森特股份跌幅超过3%

-

2021年丙烯酸酯概念上市公司有哪些?万华化学等

-

稀缺资源概念股午后走高 兖州煤业(600188)涨停

-

工业母机概念午后走强 秦川机床等多股涨停

-

磷化工板块开盘强势 湖北宜化、云天化等跟涨

-

虚拟现实概念股早盘异动 中光学涨幅超过3%

-

傅鹏博减持隆基股份贵州茅台等热门股 邬传雁保持稳定

-

超材料概念股早盘拉升 宝泰隆股价大涨超过7%

-

军工股早盘延续强势 华自科技涨幅超过3%

-

制冷剂概念股午后大跌 巨化股份跌幅超过7%

-

压裂设备行业概念股票有哪些?石化机械等

-

富士康概念股跌幅居前 光莆股份跌幅超过4%

-

固态电池概念股午后大跌 山东章鼓跌逾7%

-

化肥股早盘大幅拉升 芭田股份股价大涨超过7%

-

有人“情淡”也有人继续“深情” 或刚刚开始陷入“浓情”

-

大摩“看衰”内存全行业 希捷科技下跌3.5%

-

理想回港遭如此冷淡 新能源的故事不香了?

-

冯柳退出青鸟消防前十大股东 背后暗藏财务“隐忧”

-

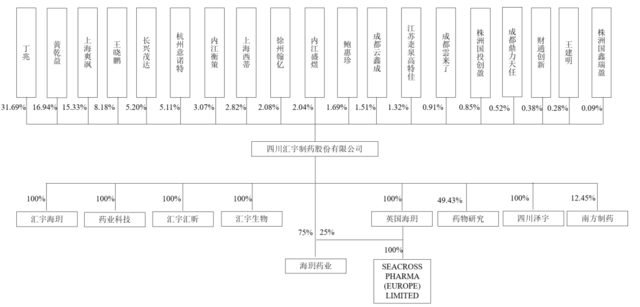

汇宇制药科创板IPO 单一产品占比超过90%

-

双创50ETF联接基金“八基齐发” 宁德时代备受关注

-

复旦微电子成功闯关“A+H” 正研发14/16nm芯片

-

7月股基大分化 4只基金亏损幅度超20%

-

港股小鹏汽车收盘涨近11% 7月交付环比增长 22%