审计报告缺乏严谨性 亚华电子营业收入数据失真

2021-10-13 11:45:10 来源: 证券市场红周刊

受新冠疫情的影响,医院智能通讯交互系统在医疗信息化建设中发挥着越来越重要的作用,这让很多从事这方面业务的企业从中享受到红利,其中就包括了医院智能通讯交互系统软硬件一体化综合解决方案提供商山东亚华电子股份有限公司(简称“亚华电子”“公司”)。

在梳理亚华电子招股书过程中, 《红周刊》记者发现,其报告期内营收数据表现并不正常,财务数据勾稽上存在明显差异,而公司前五大客户数据在不同报告中呈现的结果不同,也间接佐证了公司的营收数据有可能是失真的。

营收数据或不真实

招股书披露,2018年至2020年,亚华电子分别实现营业收入11250.74万元、16456.65 万元和23410.10万元,同比增速分别达到8.93%、24.12%和42.25%,增速呈直线上升,不过,若回顾其在新三板挂牌前后表现,还是让人担忧其若真的上市后,营收增速出现直线下降的可能性,毕竟亚华电子在新三板挂牌前,其2015年营业收入同比增幅20.79%、2016年为39.29%,而至其在新三板挂牌后,2017年营收增速就降至17.56%,2018年降至8.93%。

若进一步核算亚华电子营收方面数据与现金流和负债之间勾稽关系,《红周刊》记者发现,该公司这几年的数据存在一定偏差,让人怀疑其营收数据的真实性。

招股书披露,2020年亚华电子实现的主营业务收入为 23336.49万元,作为医院智能通讯交互系统软硬件一体化综合解决方案的供应商,根据财政部、国家税务总局、海关总署《关于深化增值税改革有关政策的公告》的规定,自2019年4月1日起,纳税人发生增值税应税销售行为或者进口货物,原适用16%税率的,税率调整为13%,因此推算出公司2020年含税主营业务收入约为26370.23万元。理论上,该部分含税营业收入将体现为同等规模的现金流入和经营性债权的增减。

2020年,亚华电子“销售商品、提供劳务收到的现金”为 23682.53 万元,而预收账款及合同负债较上期减少了534.15万元,剔除该部分影响后,当期与营收相关的现金流入约为24216.68万元。将这一数据与当期含税营收勾稽,不难发现,该金额比同期含税主营业务收入少了2153.55万元,理论上,这会导致当年经营性债权有相应规模的增加。

可事实上,亚华电子2020年末的经营性债权仅体现为应收票据、应收款项融资及应收账款的变动。报表显示,当期的应收票据、应收款项融资及应收账款的账面余额合计为 8200.72 万元,较2019年末增加了1290.21万元,与理论增加值存在863.34万元的偏差。虽然数值并不大,但相较2020年的6193.25 万元利润总额,该偏差数据仍占据了13.94%的比重。

表1 亚华电子收入相关数据 (单位:万元)

(来源:招股书)

2019年与2020年的情况类似。招股书披露,2019年公司实现的主营业务收入 16366.73 万元。考虑到2019年增值税税率改革,2019年第一季度主营业务收入的 2312.29 万元,按16%税率估算,后三个季度主营业务收入合计金额 14054.45 万元按13%税率进行估算,总体上,2019年含税主营业务收入约为18563.78万元。

同期,公司“销售商品、提供劳务收到的现金”为 18201.65 万元,预收账款及合同负债的增加额为1646.28万元,剔除这方面影响,则与当期营收相关的现金流入了16555.37万元。与同期含税营收相比少了2008.41万元。理论上,该部分金额应体现为当期的经营性债权的增加。

可事实上,2019年应收款项较2018年仅增加了969.32万元,与理论应增加额还相差了1039.09万元。在2019年利润总额仅为 4336.77 万元的情况下,该偏差数值已经占当期利润总额比重的23.96%了。

亚华电子连续两年的数值偏差都近千万元,即便是考虑到其中的合理性误差,依然让人担忧其营收数据很可能存在失真,若这部分失真数据反映到利润中,则其利润增速很可能会大幅缩水,接近2017年水平。

主要客户数据存在疑点

值得一提的是,在报告期内营收持续增长的同时,亚华电子的应收账款规模也在快速提升中,2018年至2020年6月末,公司应收账款账面价值分别为3970.44万元、4928.23万元、6273.54万元及8244.38万元,占期末流动资产的比例分别为29.97%、26.85%、23.07%及31.32%,占比较高;2018年~2020年应收账款账面余额占当期营业收入的比例分别为40.21%、34.42%及30.73%,比例亦较高。截至2018年末、2019年末、2020年末及2021年6月末,账龄一年以上的应收账款账面余额分别为1,651.79万元、1,738.79万元、1,990.93万元及1,952.75万元,占全部应收账款账面余额的比例分别为36.52%、30.70%、27.68%及21.13%。如此情况意味着,若公司应收账款余额进一步增加,则将加大公司的坏账损失风险、降低公司资产运营效率,进而对公司的财务状况及经营成果会产生不利影响。

在进一步研究后,《红周刊》记者发现,亚华电子2019年和2020年应收账款客户很可能是存在一定问题的,譬如武汉市力奇电子有限公司(简称“武汉力奇”)。资料显示,在2021年5月6日武汉力奇变更经营范围前,它的营业范围是“电子产品、软件的销售、安装、售后服务”,是一家典型的销售型公司,这在亚华电子报告期内应收账款排名前五公司绝大部分是固定的医院建设集成商客户和终端公立医院的情况下,显得非常显眼。

招股书披露,2019年、2020年末,武汉力奇的应收账款余额分别为303.80万元和213.71万元,占同期应收账款账面余额比重的5.36%和2.97%,账龄均在一年以内。武汉力奇除了在上榜亚华电子的应收账款前五名单外,其还是亚华电子2019年第二大客户,销售贡献为518.51万元,占亚华电子当年营业收入比例的3.15%。若综合应收和营收数据情况,可发现亚华电子针对2019年武汉力奇的销售超过一半是通过赊销模式完成的。

据天眼查数据,武汉力奇自2015年10月成立至今,除了2018年参保人数为7人外,其他报告期内的参保人数仅有4人,如果不是该公司存在少缴社保问题,则其规模应该并不大的。要知道亚华电子前五大客户名单中其他公司2020年的参保人数少则121人,多则7633人,而武汉力奇社保缴纳却只有几个人,如此明显反差,让人对武汉力奇成为亚华电子长期大客户的原因感到好奇,更何况该客户对公司还存在长期欠款现象。

此外,根据此前年度审计报告,在2018年和2017年亚华电子主要客户中,武汉力奇的销售金额分别为289.73万元和259.74万元,若按照亚华电子招股书披露的2018年五大客户销售数据,第四名的销售收入为256.39万元、第五名为246.32万元情况看,武汉力奇应当位列前五大客户名单,可实际上亚华电子招股书中2018年大客户名单却没有武汉力奇名字,这显然也是非常奇怪的。

与此同时,《红周刊》记者还发现,亚华电子2018年、2019年前五大客户和应收账款余额前五名所对应的公司及销售金额也与年度审计报告中数据有多处不一致,而对于名单和金额的变动原因,亚华电子同样未在招股书中说明。要知道审计报告是经过会计事务所审核通过的,是具有一定可信度的,而此次招股书同样也是通过会计事务所审核通过的,这就让人好奇,哪一份报告才是最具有可信度的呢?

频频修正财报数据

审计报告缺乏严谨性

还值得一提的是,亚华电子在9月30日更新的招股书中将“重要的会计差错更正”进行了详细补充,此前在6月25日公示的招股书并未做详尽解释。

报告期内的会计差错更正事项是由于根据收入确认原则,公司2018年度和2019年度存在部分收入跨期的情形,因此为统一收入确认口径,2018年度、2019年度分别调减营业收入2007.96万元、712.27万元,并对2018及2019年度的营业成本、应收账款、存货等项目进行相应调整。此外,还对2018年、2019年坏账准备、存货跌价准备、销售费用重分类等进行了调整。

然而《红周刊》记者查阅公司公示的2019年审计报告时发现,在招股书中,公司认定的2018年原始财务数据与2018年审计报告披露一致,“资产总计”和“股东权益合计”分别为18834.00万元、14420.09万元。但是在2019年审计报告中,公司因会计政策变更又对2018年数据进行了追溯调整,包括对应收票据、应收账款、交易性金融资产、应收款项融资、其他流动资产的重分类,对应收票据、应收账款的重新计量,以及对未分配利润、盈余公积、递延所得税资产的调整等。调整后2018年“资产总计”和“股东权益合计”分别为18592.37万元、14178.46万元。问题在于,这些调整事项在今年9月30日已补充的招股书中却又未提及。

表2 亚华电子追溯调整与差错更正

(来源:招股书、历年审计报告)

通常来说,2019年审计报告已做了追溯调整,实际2018年的原始应该为追溯调整后的数据而非调整前。即便是公司使用2018年审计报告数据作为原始数据,那么公司也应当在招股书中“重要的会计差错更正”对2019年会计政策变更而进行的追溯调整事项做补充说明。

而值得一提的是,在9月30日的招股书中,亚华电子还顺带更新了一句话,“所示差异事项涉及公司2018年度和2019年度的财务数据,公司2020年9月正式进入申报辅导和规范期以来,已对2018年度及2019年度差错进行更正,自2020年度起,公司不存在会计差错更正,申报财务报表与原始财务报表不存在差异”。如此情况下,亚华电子2018年数据究竟哪一个版本才是最真实的呢?

对于亚华电子而言,招股书中有“重要的会计差错更正”是并不是新奇的,可以说是常用手法了。据公司2019年4月19日披露的“山东亚华电子股份有限公司前期会计差错更正公告”显示,公司在对2018年审计时发现2017年数据有“未对商业承兑汇票计提坏账准备”、“冲减重复确认的暂估收入时,未冲减对应的增值税销项税”、“应收账款账龄划分不准确”等,对2017年年度合并财务报表用追溯调整法进行了更正。

此外,在2017年4月18日公司披露“关于追溯确认 2016 年上半年公司与耿玉泉、孙华、深圳中亚华信科技有限公司关联交易的议案”,对关联交易进行补充确认。值得一提的是,此次议案的发布时间距公司正式在新三板挂牌才刚满8个月。

如此频繁的会计差错更正,涉及2016年、2017年、2018年、2019年连续四个年度,不得不令人怀疑公司审计报告的严谨性。同时,招股书中提及的2018年和2019年进行差错更正为何此前年度报告中未能及时发现问题,审计报告的出具为何能如此随意?如果以后公司能成功上市,那后续是否还会出现诸如此类的问题?

此外,若考虑亚华电子实控人直接或间接合计持股74.93%的事实,公司多次对过往财报数据进行修正,如此的随意是否正是“一股独大”所带来的负面体现呢?

(文中提及个股仅为举例分析,不做买卖建议。)

热点推荐

-

科创板大数据揭秘:开户投资者男性居多 喜欢高仓位

-

软件厂商Salesforce购数据分析平台Tableau 估价157亿美元

-

12万人数据被泄露?雪球回应:已进行核实 提升保护力

-

审计报告缺乏严谨性 亚华电子营业收入数据失真

-

明星基金相中哪些股票 旗滨集团获多只基金认可

-

医美概念逆势拉升一枝独秀 苏宁环球、宜华健康涨停

-

火电概念股午后持续走低 建投能源跌幅超过6%

-

震荡走势不改 大金重工(002487)机构分歧加大

-

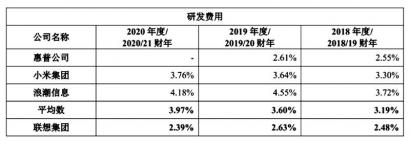

联想集团为何闪退科创板?研发支出偏低科创含金量不足

-

农业板块罕见飙涨 晓鸣股份涨幅高达13.71%

-

农业板块开门红 但存“有量没有质”特点

-

广道高新拟发行1456.52万股 发行代码为“889680”

-

四季度行情整体保持震荡 中金公司重提“老白马”

-

美国天然气期货涨近10% 成了名副其实的“涨价王”

-

午后回暖的A股市场 昨日遭遇断崖跳水杀跌?

-

煤炭板块再度走强 兰花科创涨超7%

-

特高压概念全线飘红 平高电气、国电南自等跟涨

-

今创集团两高管被立案 开盘后股价跌停

-

能化板块“崛起”!纯碱涨逾8%甲醇涨逾7%

-

半导体及元件板块走高 思瑞浦涨近10%

-

中国海洋石油涨3.47% 公司拟申请A股发行上市

-

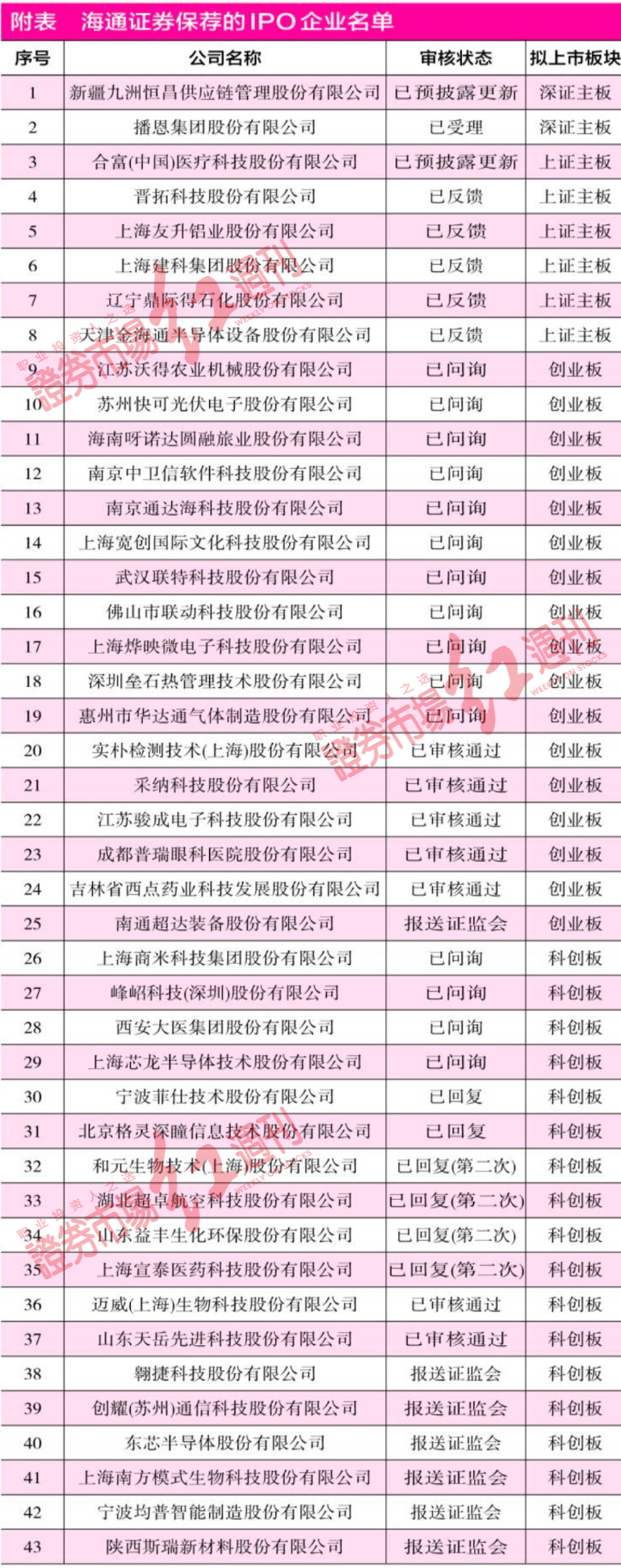

多家保荐机构遭“反噬” 被保荐公司IPO“中止”

-

相关主题基金周内领跌 重仓化工基金回撤明显

-

“春天”来了 军工股上涨逻辑已从概念推动转为业绩推动

-

快手概念板块涨幅达2% ST数知报2.12元涨5.47%

-

港股连创新低 重配港股基金亏损明显

-

机构追捧强势股 四川美丰(000731)因涨停上榜

-

A股风格又又又变了 机构加码白酒博弈锂矿、煤炭