瑞晨环保更新招股书 核心产品产销率连年下滑

2021-12-09 13:50:42 来源: 证券市场红周刊

在瑞晨环保IPO项目中,东方证券子公司作为保荐人,关联公司低价入股,保荐人执业的独立性和客观、公正性令人生疑。

2021年11月9日,主营高效节能设备的上海瑞晨环保科技股份有限公司(以下简称“瑞晨环保”)更新了招股说明书,申报在创业板上市,由东方证券承销保荐有限公司(以下简称“东方承保”)保荐。

公开资料显示,瑞晨环保主营业务为高效节能设备的研发、设计、生产和销售,主营产品为高效节能离心风机、高效节能离心水泵等节能类产品。此次IPO瑞晨环保拟募集资金44897.01万元,主要用于高效节能风机产业化建设项目以及补充流动资金。

然而,翻阅瑞晨环保招股书后《红周刊》记者发现,作为保荐人,东方承保的关联方此前低价入股瑞晨环保,其执业的独立性和客观、公正性令人生疑。而瑞晨环保部分主营产品的产销率过低,存货大幅增长,其中存在风险。此外,公司的主营业务收入的勾稽关系也存在疑点,需要公司做出解释。

保荐机构关联方低价入股

能否“勤勉尽责”惹人诟病

根据招股书披露,此次IPO,瑞晨环保的保荐机构为东方承保,为A股上市公司东方证券旗下的公司,然而有意思的是,这位保荐人与瑞晨环保的关系似乎并不简单。

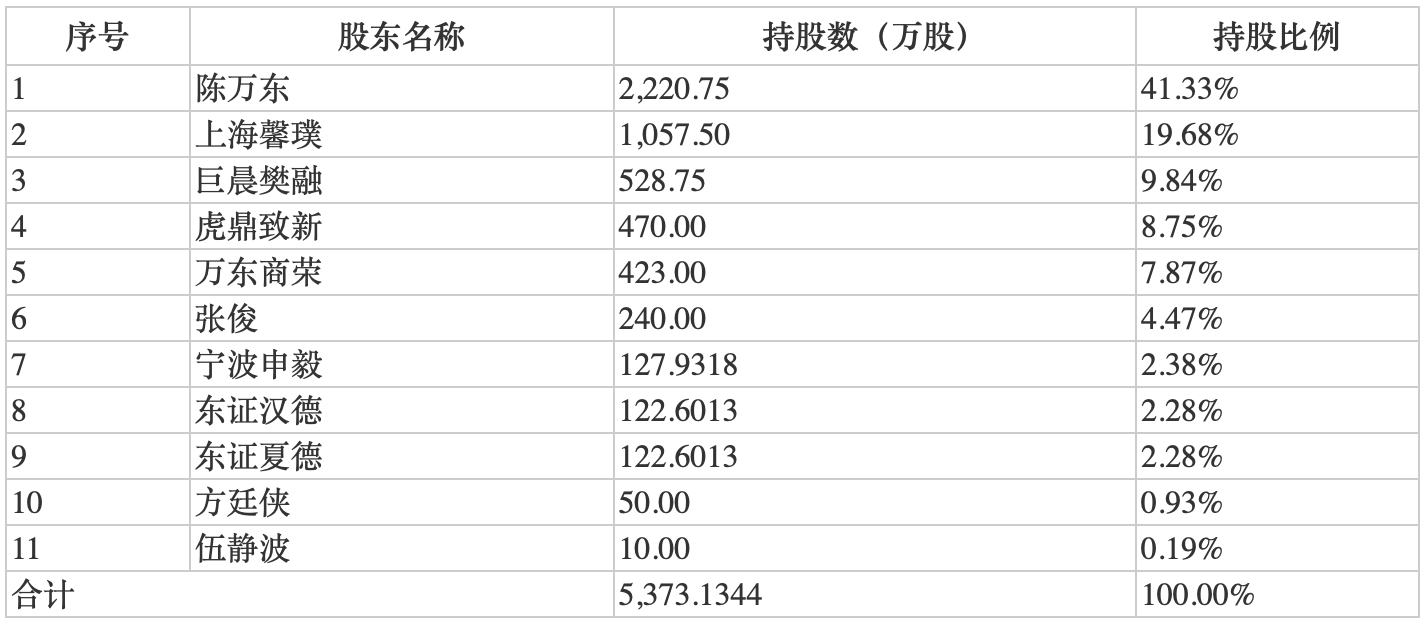

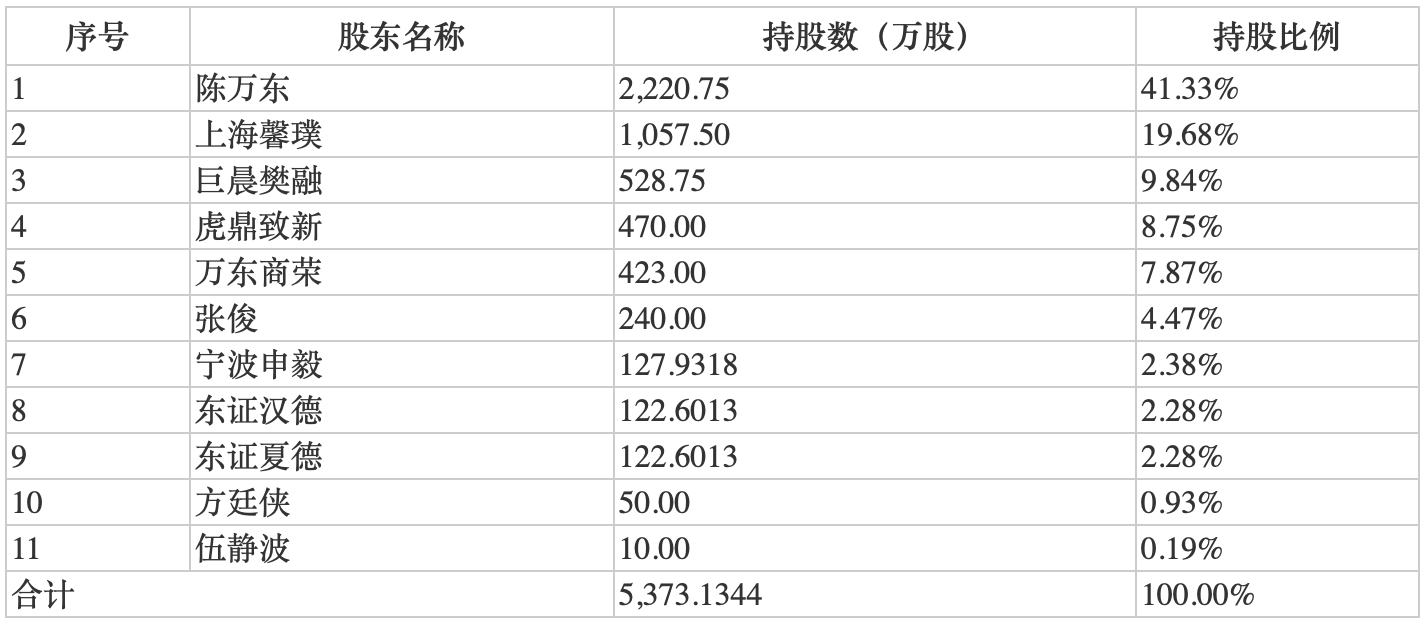

2019年4月,瑞晨环保增资,由新增股东宁波申毅、东证汉德、东证夏德以每股9.38元的价格分别认购127.93万股、122.60万股、122.60万股,共计373.13万股股份,注册资本增加373.13万元。增资后,宁波申毅、东证汉德、东证夏德的持股比例分别为2.38%、2.28%以及2.28%。

然而上述三家公司与保荐机构东方承保的关系十分密切。招股书显示,东证汉德、东证夏德的执行事务合伙人为上海东方证券资本投资有限公司,与保荐机构东方承保同属东方证券控制之下。与此同时,东方证券的第一大股东申能(集团)有限公司间接持有宁波申毅48.89%的出资份额。

表1:2019年4月瑞晨环保增资后的股权结构

公开资料显示,宁波申毅、东证汉德、东证夏德合计持有瑞晨环保的股权比例为6.94%。根据《证券发行上市保荐业务管理办法》(2020年修订)第四十二条规定:保荐机构及其控股股东、实际控制人、重要关联方持有发行人股份的,或者发行人持有、控制保荐机构股份的,保荐机构在推荐发行人证券发行上市时,应当进行利益冲突审查,出具合规审核意见,并按规定充分披露。通过披露仍不能消除影响的,保荐机构应联合1家无关联保荐机构共同履行保荐职责,且该无关联保荐机构为第一保荐机构。

2019年4月宁波申毅、东证汉德、东证夏德增资入股瑞晨环保,三个月后的2019年7月,投行瑞晨环保项目组对拟承做项目的业务人员便进行利益冲突审查,不过其并没有引入无关联保荐机构共同履行保荐职责。值得关注的是,其关联方入股时间距离其利益冲突审查时间如此之短,这意味着在关联方入股瑞晨环保之前,东方承保应该已经很清楚会成为该公司的保荐人。

然而,就在这种情况之下,其关联方仍然入股该项目,难免令人怀疑其中的合理性了,毕竟,作为保荐人需要其保持执业的独立性,在双方有了利益纠葛的情况下,在具体业务中就难免出现不客观的情况。事实上,上文提到瑞晨环保对于宁波申毅、东证汉德、东证夏德的增资价格为9.38元,而该交易价格便存在很大疑点,让人对东方承保在该项目中能否独立执业,保持客观、公正产生更大怀疑。

早在2017年11月,彼时瑞晨环保前身瑞晨有限进行了一次增资,瑞晨有限注册资本由1005.29万增加至1069.46万元,新增注册资本由伍静波、张俊、方廷侠分别出资认缴,认缴价格高达42.08元/注册资本。相较于这个价格,瑞晨环保给宁波申毅、东证汉德、东证夏德的9.38元可谓是“打骨折”了。

对此,瑞晨环保虽然表示,2019年4月,东证汉德、东证夏德、宁波申毅投资发行人时,整体投资金额较大,且发行人也急需资金发展业务,因此转让价格相较于2017年11月低了不少。

但这个解释还是缺乏说服力的,如果公司真的发展越来越好,其估值自然是越来越高的,然而其股权价格却从42.08元骤降到9.38元,这下降幅度着实很大。这就难免令人怀疑,保荐人当时是否因为即将成为项目保荐人,才能让其关联方以如此低的价格获得增资?若真如此,在保荐过程中,其能否勤勉尽责?又如何保持客观、公正的独立执业?对此还需瑞晨环保进一步做出解释。

热点推荐

-

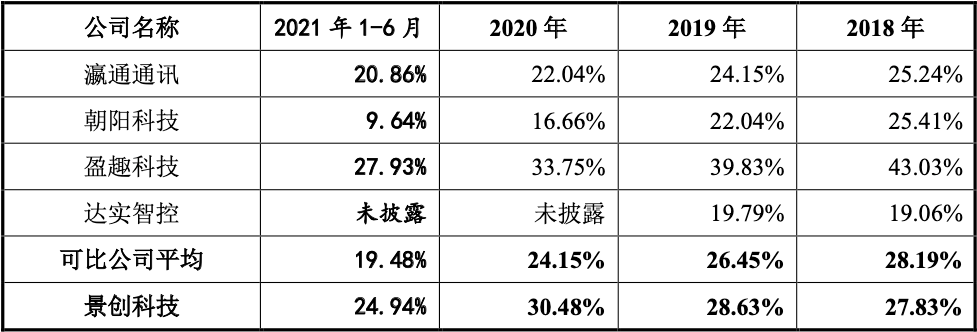

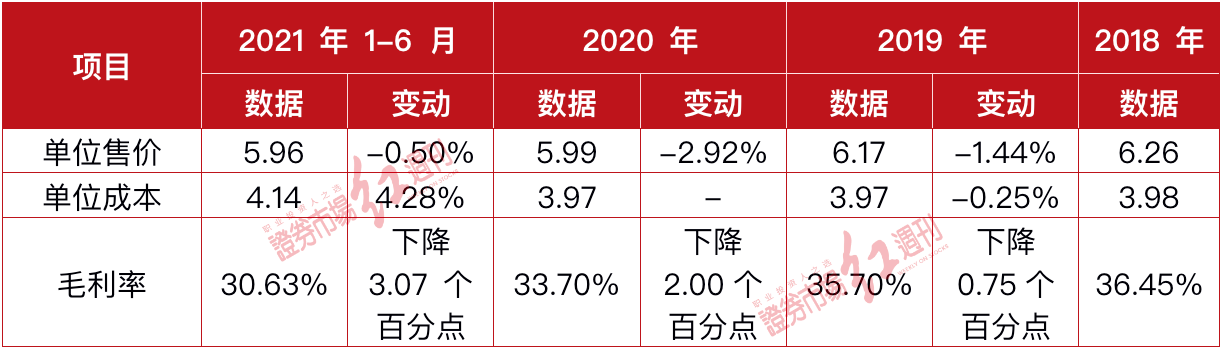

景创科技更新招股书 高毛利率靠单一客户“撑门面”

-

丰立智能更新招股书 “踩线”高新技术企业资质红线

-

京东港股招股书:腾讯是最大股东 投票权为4.6%

-

瑞晨环保更新招股书 核心产品产销率连年下滑

-

禾迈股份不仅价高市盈率也高 股民担心中签即成“韭菜”

-

业绩不错市场资金热捧等 三羊马七连板涨155%

-

沪市收复3600点 白酒板块爆发指数狂涨超4%

-

微博给员工加鸡腿 “鸡腿”却没有尝到股价上扬的滋味

-

次新股表现活跃 德固特、春晖智控、通业科技均20%涨停

-

股价从200美元跌到60美元 拼多多市值暴跌1万亿

-

永安期货今日申购 发行市盈率为22.98倍

-

丰立智能更新招股书 “踩线”高新技术企业资质红线

-

禾迈股份科创板上市 发行价格557.8元/股

-

美股中概股哀鸿遍野股价被“腰斩” 滴滴出行跌近53%

-

观想科技登陆创业板 公司证券代码为301213

-

央行全面降准 A股券商板块2022年值得期待

-

燃料电池板块跌幅达2% 昇辉科技报13.72元跌8.23%

-

机构买卖力度大降 京泉华(002885)被追高买入

-

观想科技登陆创业板 发行市盈率为44.56倍

-

比特币大幅跳水 索拉纳最低跌超9%艾达币跌逾8%

-

绿色电力板块开盘拉升 吉电股份、金开新能涨超5%

-

滴滴为何突宣退市 私有化的钱从何而来

-

PMI重回扩张区间 银行股是贯穿明年的护盘主力

-

一次次成为被割的“韭菜”?上证指数掩盖了A股之“牛”

-

瑜欣电子成功上市创业板 拟发1837万股投资九龙坡项目

-

“同城配送第一股”即将上市 拟发行1.31亿股H股

-

国产芯片概念股大幅拉升 韦尔股份(603501)涨逾6%

-

煤炭概念股午后大幅冲高 山西焦煤涨幅超过3%