半导体设备增长势头强劲 中微公司(688012) 新增需求充足

2022-02-28 08:24:34 来源: 金融投资报

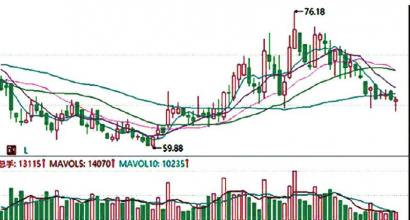

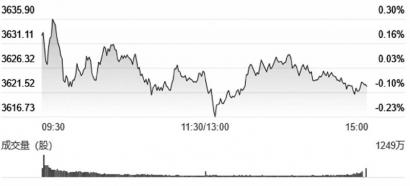

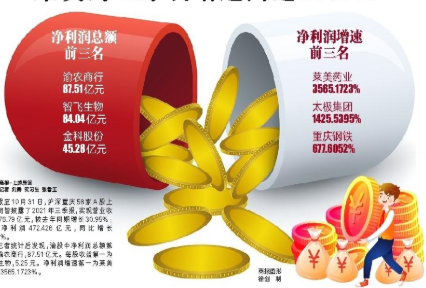

集成电路半导体曾经是最近几年的优质赛道,但从去年见顶开始调整,目前已经有大半年时间,不少个股股价距离高点已经腰斩。就在大家都几乎将半导体板块遗忘的时候,本周三半导体板块集体大涨,将其重新拉回投资者的视野。实际上,在“缺芯”依旧以及行业龙头业绩向好的情况下,超跌之后的半导体景气度并未因股市的回调出现改变。在下游需求旺盛,缺货导致价格高企等利好因素推动下,半导体行业业绩表现持续超市场预期。据业内统计,在已发布业绩快报的半导体上市公司中,近八成公司2021年净利润增幅超过50%,有7家公司净利润实现翻番。对于半导体行业,业内依旧普遍看好。有行业人士指出,“十四五”强调产业链自主可控、国家层面不断出台政策支持,国产替代加速推进并不会因外界因素放缓。总体来看,经过一轮估值杀后,半导体产业链投资价值继续凸显,考虑到近期股市波动加大,投资者可在板块回落中选择逢低配置。

A半导体设备增长势头强劲

2021年国内晶圆厂资本开支大幅增加后,预期2022年国内晶圆厂资本开支将继续增加。万联证券分析师周春林指出,中芯国际 2021 年资本开支 45 亿美元,2022预计资本开支50亿美元;华虹半导体2021年资本开支9.39亿美元,2022年继续扩张12寸产能;本周盛美上海公布了三笔大订单。今年国内晶圆厂产线建设预计仍实现快速增长。我国已成为全球最大半导体设备市场,国产半导体设备已在多个细分领域实现关键技术突破,在下游资本开支增加+国产替代下,看好国产化率有望持续提升的半导体设备投资机会。

从半导体设备行业来看,在高需求带动下高景气有望延续。太平洋证券分析师刘国清指出,自去年下半年以来,由于全球缺芯问题,半导体市场持续火热,厂商纷纷开始扩产,带动设备需求旺盛。据SEMI预计,2021年全球半导体设备销售总额将达1030 亿 美 元 , 较 2020 年 增 长44.7%,预计2022年全球半导体设备市场规模将扩大到1140亿美元。其中,中国大陆2021年前三季度销售额达到 214.5 亿美元,同比增长56.5%,显著高于全球增速,占据全球约30%的市场份额,为全球最大半导体市场,增长势头强劲。

作为半导体行业中景气度持续走高的细分领域,半导体设备一直是重要的投资主线之一。有分析认为,中美脱钩以后,美国封锁中国半导体产业,打造国内半导体全产业链至关重要,近年来半导体制造设备销售额强劲增长,半导体产业链有望向中国转移,2020年中国大陆首次成为全球最大的半导体设备市场。虽然今明两年投资高峰过后市场也存在同比下滑的可能性,但对于我国企业来说,市场份额的提升是成长的主线。目前我国半导体设备的总体国产化率尚不足10%,相关企业的盈利水平具备较高的弹性。

德邦证券分析师陈海进指出,近年来,国家集成电路产业投资基金不断助力我国半导体产业发展,目前募资规模达2041亿元的大基金二期持续重点投资半导体设备领域,进一步促进我国半导体设备领域发展。在国内半导体行业快速发展和国家政策的双重驱动下,国内半导体设备厂商一方面不断扩产品种类,逐步打破国外厂商垄断;另一方面,稳步提升产品性能,逐步向中高端市场渗透。近期,半导体设备板块出现阶段性回落,我们认为,国内半导体设备行业中长期确定性高增长,坚定看好相关板块。建议投资者关注北方华创、中微公司、至纯科技、盛美上海、长川科技、华峰测控、芯源微、万业企业等。

潜力股精选

北方华创(002371)

公司是我国的半导体设备龙头企业,现有产品涉及ICP刻蚀、PVD设备、氧化扩散设备、清洗设备等。东兴证券指出,公司具备打破垄断格局的基本条件。首先,追赶式研发可以规避技术路线判断失误的风险,提高研发成功率;其次,我国工程师红利可为公司带来与国外厂商竞争的成本优势,这两项因素有利于公司实现快速低成本的技术突破;最后,国内大客户对于国产设备厂商的支持是空前的。公司通过定增扩大资金来源,依靠客户在产品验证和故障处理方面的支持积累成熟经验,成功在部分领域打破国外垄断,并有望提升市场份额。因此,我们看好公司在半导体设备领域的发展潜力。

中微公司(688012)

公司的CCP设备已经在多个逻辑和存储芯片生产线量产,根据公司官微,截至 2021 年 6 月 9日,公司第-代ICP设备Primo nanova已正式交付第100台反应腔,标志着公司ICP设备的发展迈入了新的阶段。另外公司正在进行下一代产品的技术研发。中金公司指出,全球进入新一轮数字化转型,半导体行业周期性复苏叠加结构性需求提升。面对复杂的国际关系和缺芯的现状,各国高度重视半导体产业链安全,全球晶圆产能建设加速,半导体设备新增需求充足。我们认为在此过程中,公司成熟设备有望得到更多的订单,新产品也能得到更多的验证机会。

至纯科技(603690)

公司半导体湿法清洗设备控股子公司至微科技拟通过增资扩股引入战略投资者并进行部分股权转让,交易完成后,战略投资者持有至微科技的比例约22%,增资方包括大基金二期、混改基金、中芯聚源、装备材料基金、芯鑫鼎橡、远致星火等。前三季度公司业绩保持快速增长态势。光大证券指出,中国清洗设备在全球半导体设备的市场销售额占比约为5-7%,市占率极低,国产替代空间巨大。公司是国内高纯工艺系统的龙头,目前湿法设备进展顺利,有望成为国内高端湿法设备的领先者,随着公司一线客户的不断扩张以及下游需求的持续增长,公司有望迎来快速发展。

华峰测控(688200)

公司始终专注于半导体自动化测试系统领域,测试系统累计装机量超过3500台,成为国内最大的半导体测试系统本土供应商。公司受益于较高行业景气度下客户的积极扩产,以及以第三代化合物半导体为代表的功率类市场的强劲增长。国金证券指出,公司在第三代化合物半导体尤其是GaN布局较早。随着快充,GaN射频、GaN及SiC电力电子等化合物半导体加速渗透,测试需求增长,公司具备较强增长潜力。此外,长期来看,SoC芯片测试系统市场是模拟类的10倍,本土自给仍较为空白,2020年下半年进入正式市场销售阶段。与传统的8200系列相比,其单价更高,市场空间更大,有望为公司打开长期成长空间。

芯源微(688037)

公司主营业务覆盖光刻工序涂胶显影设备、单片式湿法设备等,其中涂胶显影设备成功打破国外垄断,已广泛应用于后道先进封装、化合物半导体、MEMS、LED芯片制造等行业,并积极拓展前道领域,下游覆盖上海华力、长江存储、台积电、华为、长电科技等主流客户群体。2016-2020年公司归母净利润复合增长率高达77.41%,远高于同期收入端增速,盈利水平明显改善。东吴证券指出,在巩固现有产品竞争优势的基础上,公司积极丰富前道涂胶显影、清洗设备产品线。作为本土稀缺的涂胶显影设备供应商,公司积极拓展前道领域,叠加清洗设备逐步导入,公司成长性较为突出。(本报记者 林珂)

热点推荐

-

半导体设备增长势头强劲 中微公司(688012) 新增需求充足

-

宏观经济放缓及竞争加剧等 阿里三季报难觅亮点

-

建信恒安一年定期开放债进入清算程序 基金经理“无基可管”?

-

到2022年 中国火锅市场规模将突破1万亿元

-

外汇市场上 美元兑俄罗斯卢布汇率涨幅扩大至逾10%

-

俄乌炮火全球资本市场进入“战时节奏” 美股先一步跳水

-

特斯拉股价下挫7% 马斯克个人财富随之减少133亿美元

-

华友转债今日申购 中一签有可能赚200多元

-

通22转债今日申购 转股溢价率-8.61%纯债价值91.147元

-

延长募集期、自购新基金等 基金公司绞尽脑汁保发行

-

半导体板块大幅走强 芯原股份、中芯国际净利润同比增长超一倍

-

观远数据完成C轮2.8亿元融资 主要用于三大方向

-

避险驱动和国内货币政策宽松下 人民币汇率强而不贵

-

投资的盈亏是自己对自己负责 不用拿起键盘就是一顿猛锤

-

大盘持续回暖机构分歧依旧 恒宝股份(002104)被抛售

-

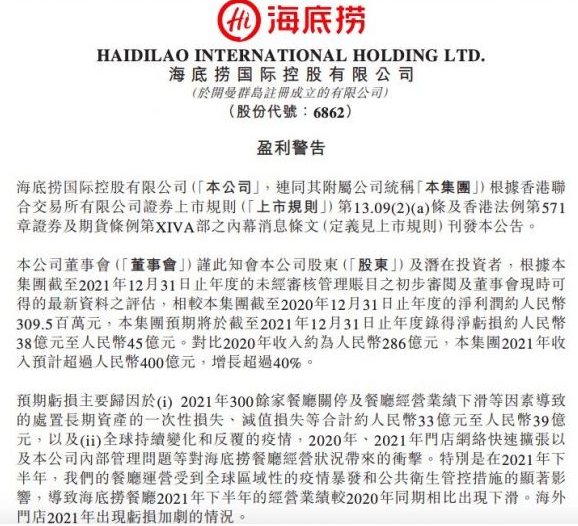

一次性损失、减值损失等 海底捞预计去年最高亏损45亿

-

业绩变脸快对绩优股票不信任等 优质公司是A股挺脊梁的基石

-

医药存估值修复预期 九洲药业(603456)净利润增长60%

-

家用电器进入消费旺季 海尔智家同权治理进一步优化

-

美股周四全线大跌 滴滴下跌4.48%知乎下跌4.66%

-

蚂蚁集团捐助1000万港币支援香港抗疫 定向用于医护人员等

-

美华国际结束中概股上市荒 市值3.23亿美元

-

林园投资旗下产品净值大跌 “概念股”有伊利股份、乐普医疗等

-

爆款基金齐“翻车” 医药、消费、互联网等成重灾区

-

金凤出任东方基金经理 在管基金规模为16.83亿元