医药存估值修复预期 九洲药业(603456)净利润增长60%

2022-02-21 09:11:36 来源: 金融投资报

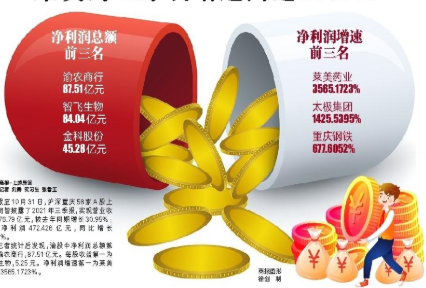

经过前期调整,医药生物板块整体估值回落至较低水平,基金持仓降至低位,配置性价比逐步显现;药品集采、医保谈判呈现常态化,机制设计更加成熟,价格降幅趋向相对温和,DRG支付、医疗服务价格等重点改革政策、行动计划相继颁布,行业政策更加明朗化,预计来自政策的扰动性会减小;老龄化、创新化、国际化、国产化等持续推动行业稳健发展,行业基本面依然向好。有行业人士表示,当前医药生物指数点位29倍左右,已经远低于十年长周期的波动中位数,接近历史波动极低值。

消息面上,2022年1月30日,工业和信息化部、国家发展改革委、科技部等九部门联合发布《?十四五?医药工业发展规划》,提出?十四五?期间推动医药工业创新转型、实现高质量发展的重点任务。国金证券分析师王班指出,创新药领域,关注创新转型、国际化出海方面的机遇,关注中医药产业升级的投资机遇。医疗器械方面,看好创新产品研发、产业化、数字化和国际化。整体而言,我们看好十四五期间医药工业的创新转型、产业升级,实现高质量发展。建议重点关注上游产业链供应链方向,CXO、API、装备设备、科学仪器、科研配套上游试剂耗材、医药工业上游耗材和原辅料包材等方向,看好创新药和创新器械的国际化和产业化、高质量发展。建议重点关注药明康德、九洲药业、以岭药业、奥翔药业、聚光科技等。

潜力股精选

药明康德(603259)

公司业务的选择和拓展的节奏顺应了创新药业务发展以及产业转移的趋势。公司有较多的技术平台或先进设备为国内第一个建立或引进,在国内建立了先发优势,临床前业务感知订单的能力使其在新业务产能的布局方面赢得先机。可以看到,公司作为国内CRO领军企业,全产业链、客户资源、质量效率等优势明显。展望未来,中国区实验室服务业务及CMO、CDMO业务收入预计均将保持稳定较快增长,同时公司积极发展潜力业务,一体化服务平台、临床CRO、细胞和基因治疗CDMO等业务均将成为新的增长点,为公司未来业绩增长提供弹性。

九洲药业(603456)

公司公告预计全年实现归母净利润为6.09亿元-6.85亿元,同比增长60%-80%,区间中位值为6.47亿元,符合市场预期。公司作为原料药成功转型CDMO的优秀典型,同下游药企关系紧密,新并购产能有力支撑后备充沛管线持续快速放量。民生证券指出,特色原料药是公司的传统业务,2019年子公司江苏瑞科停产导致收入有所下降,2020年6月已经实现恢复生产,2021年开始贡献利润。目前公司特色原料药业务在原有品种基础上,不断增加新品种,且后续储备品种丰富。预计随着公司老品种的稳健增长,新品种的逐步增加,公司特色原料药业务有望保持稳健增长。

以岭药业(002603)

公司在疫情期间连花清瘟产品的知名度提升有望促进长期产品渗透率提升,参考2009年甲型H1N1流感大流行期间,连花清瘟获推荐进入指南,其后10年连花清瘟系列产品销售额由原0.75亿元增长至17.03亿元,年均复合增速达41.48%。东兴证券指出,公司基于独家络病学理论构建了核心心脑血管系列产品和连花清瘟系列产品等中成药大品种产品线,二三线产品亦布局丰富。渠道销售和终端推广能力亦为公司的独特优势,终端覆盖细化以及基层市场拓展有望促进全线产品市场渗透率持续提升。整体来看,新冠疫情推动连花清瘟销售空间打开,营销体系优化改革促进公司产品线持续增长。

恒瑞医药(600276)

公司在肿瘤领域有丰富的布局,未来CS1002和卡瑞利珠单抗的联合疗法能够在更多适应症上做出有效数据,惠及更多患者。国金证券指出,医药创新板块预期逐渐回暖,看好创新药板块,特别是头部企业的投资机遇。预计医保政策趋势边际回暖,腾笼换鸟效果初显;临床研发导向方面,CDE公布《以临床价值为导向的抗肿瘤药物临床研发指导原则》,利好头部创新药企;同时国产创新药出海未来可期。CTLA-4单抗是公司2021年引进的第四个肿瘤药物,表明了公司持续加码自有管线研发投入的同时,在合作引进上也加大力度,看好股市在创新药转型道路上的加速前进。

热点推荐

-

医药存估值修复预期 贝达药业(300558)业务经营稳健

-

医药存估值修复预期 九洲药业(603456)净利润增长60%

-

家用电器进入消费旺季 海尔智家同权治理进一步优化

-

美股周四全线大跌 滴滴下跌4.48%知乎下跌4.66%

-

蚂蚁集团捐助1000万港币支援香港抗疫 定向用于医护人员等

-

美华国际结束中概股上市荒 市值3.23亿美元

-

林园投资旗下产品净值大跌 “概念股”有伊利股份、乐普医疗等

-

爆款基金齐“翻车” 医药、消费、互联网等成重灾区

-

金凤出任东方基金经理 在管基金规模为16.83亿元

-

福贝宠物更新招股书 采购价格疑点难消

-

可转债市场连续两日大跌 东财转3和蒙娜转债领跌

-

股神巴菲特:增持能源巨头雪佛龙 建仓动视暴雪

-

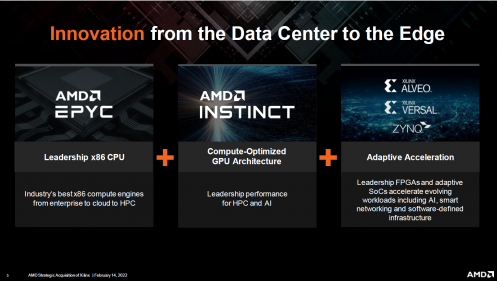

AMD完成对赛灵思的收购 将在第一年增加自由现金流

-

书亦烧仙草获得超6亿元投资 投资方为青岛诺伟等三家基金

-

腾讯京东联想同时退出小熊U租关联公司股东 发生了什么?

-

博腾股份拿下43亿元辉瑞订单 7个板稳了?

-

备战“春耕春播” 壹玖壹玖、东立科技向银行申请授信

-

数字储能网络能源方兴未艾 科士达产品品类很齐全

-

“新基建”奋发图强 光迅科技(002281)有望持续扩大产能

-

马斯克特斯拉去年向美国缴税0元 将利润转到海外?

-

瞄准医疗康复市场 程天科技宣布完成亿元A+轮融资

-

书亦烧仙草获超6亿融资 绝味食品、洽洽食品、劲酒参投

-

公募REITs受青睐 东吴苏州工业园区产业园REIT涨超9%

-

港股通或引入人民币计价 投资者汇率变动风险减少

-

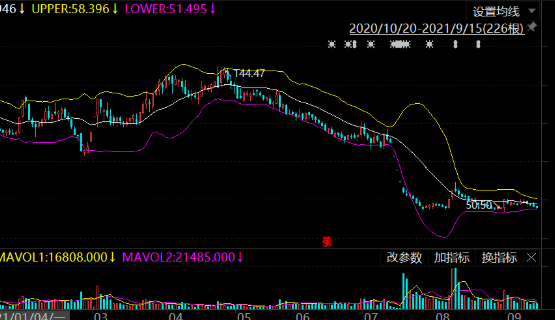

收购华夏人寿金融牌照受阻 中天金融资本运作屡屡不顺

-

煤炭概念开盘拉升 平煤股份、云煤能源、兰花科创跟涨