结构性存款揽储成本依然较高 未来或仍有小幅下降空间

2022-07-18 10:01:23 来源: 金融投资报

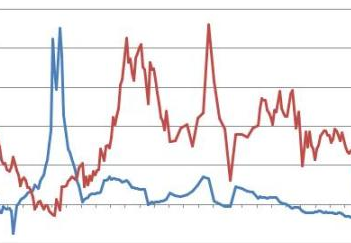

由于部分产品预期最高年化收益率较高,今年以来,结构性存款产品获得部分投资者关注。就在5月,结构性存款平均预期最高收益率有所反弹,不过,这样的“涨势”未能持续。相关统计数据显示,6月,结构性存款平均预期中间收益率、平均预期最高收益率双双下跌。分析人士认为,与普通定存相比,结构性存款揽储成本依然较高,未来或仍有小幅下降空间。

收益率仍有下降空间

随着定期存款和大额存单利率下调,结构性存款也获得了更多的关注。在平均预期中间收益率连续两个月持平后,6月,结构性存款收益率小幅下跌。

根据融360数字科技研究院不完全统计,6月银行发行的人民币结构性存款平均预期中间收益率为2.97%,环比下跌2BP;平均预期最高收益率为 3.58%,环比下跌1BP。

相较于1月,人民币结构性存款平均预期中间收益率3.13%和平均预期最高收益率3.61%,整体呈下降趋势。

整体来看,截至目前,结构性存款“3时代”仍为主流。以某股份制银行为例,记者注意到,该行7月12日-7月19日销售的8款人民币结构性存款产品中,预计到期利率上端最高的1款为5.29%,而其余7款产品 预 计 到 期 利 率 上 端 分 布 在2.86%-3.27%。

从不同类型银行来看,6月份国有银行结构性存款平均预期最高收益率为3.29%,环比下跌3BP;股份制银行结构性存款平均预期最高收益率为3.55%,环比下跌2BP;城商行结构性存款平均预期最高收益率为3.48%,环比上涨4BP;外资银行结构性存款平均预期最高收益率为5.8%,环比上涨21BP。

“国有银行预期最高收益率整体偏低,很多都与实际收益率较为接近;股份制银行预期最高收益率在3.5%以下的结构性存款,实际收益率与预期最高收益率也较为接近,所以预期最高收益率虽然不能代表实际收益率,但也能在一定程度上反映实际收益率的走势。”融360数字科技研究院分析师刘银平指出,今年以来,国有银行、股份制银行结构性存款收益率均有一定程度下跌 。

值得留意的是,今年银行普通存款利率整体走低,4月到5月全国性银行、地方性银行相继下调普通定存、大额存单、特色存款利率,其中长期利率降幅明显。不过6月份以来普通存款利率止跌企稳。刘银平认为,该轮利率调整暂时告一段落,接下来利率或进入相对平稳期。结构性存款收益率则仍在下降通道中,与普通定存相比揽储成本依然较高,未来或仍有小幅下降空间。

仔细阅读收益规则

尽管利率有所走低,不过,在银行理财产品净值波动加剧甚至破净背景下,今年以来,存款产品再度受到关注。据央行2022 年第二季度城镇储户问卷调查报告,二季度,倾向于“更多投资”的居民占 17.9%,比上季减少 3.7 个百分点,而倾向于“更多储蓄”的居民占 58.3%,比上季增加 3.6 个百分点。

从结构性存款来看,2020年5月以来,受监管影响,结构性存款规模持续压降,2021年12月结构性存款规模相较于2020年4月顶峰时期下降了58.12%。不过进入2022年以来,结构性存款规模止住连降趋势。整体来看,近几个月结构性存款规模变化不大,和去年末相比有所增长。

在刘银平看来,虽然银行仍存在降成本压力,但部分银行对结构性存款仍有一定依赖性,未来结构性存款规模压降空间有限。

需要留意的是,结构性存款不同于一般性存款,具有投资风险,其预期最高收益率不代表实际收益率,预期收益率越高,达到的可能性越低。

以6月为例,从不同挂钩标的结构性存款的收益率来看,挂钩汇率的结构性存款平均预期中间收益率为2.97%,平均预期最高收益率为3.32%;挂钩黄金的结构性存款平均预期中间收益率为2.97%,平均预期最高收益率为3.2%;挂钩指数的结构性存款平均预期中间收益率为2.92%,平均预期最高收益率为4.41%;挂钩基金、股票的结构性存款无三层收益结构产品,平均预期最高收益率为6.25%。

从挂钩标的来看,6月份发行的结构性存款挂钩汇率的比例为56.25%,挂钩黄金的比例为22.08%,挂钩指数的比例为17.4%,挂钩股票、基金的比例为3.96%,挂钩其它资产的比例为0.31%。“目前发行三层收益结构产品的主要是股份制银行和城市商业银行,挂钩标的以黄金和汇率为主,与产品实际收益率较为接近。”

刘银平指出,对投资者来说,结构性存款的安全性较高,中资银行发行的结构性存款均保本,有保底收益率,但是部分产品的收益率有较大的不确定性,投资者不能只看产品的预期收益率,在购买之前需要仔细阅读产品的收益规则,了解产品达到不同收益率的条件。(本报记者 吉雪娇)

热点推荐

-

3月人民币结构性存款平均预期中间收益率2.99% 环比下降9BP

-

结构性存款揽储成本依然较高 未来或仍有小幅下降空间

-

电力数字化前景广阔 朗新科技(300682)市场响应力强

-

居民储蓄意愿不断增强等 中长期存款利率现“倒挂”

-

韩国央行宣布加息50个基点 将基准利率上调至2.25%

-

国际现货黄金跌向1700美元/盎司 要不要“淘金”?

-

“宠物经济”融资超36亿元 瑞普生物共计获得融资13.36亿元

-

权益类基金发行亮点频现 多只碳中和ETF发行规模超20亿

-

产品毛利率上升等 尚纬股份上半年或赚3800万

-

我国虚拟电厂市场空间近800亿元 有望在2030年触达1320亿元

-

预计2025年 便携式储能电源市场规模将达到282亿元

-

6月份 人民币存款增加4.83万亿元同比多增9741亿元

-

箭牌家居销量不佳执意扩产 降低产量获取的高产销率的实际意义有多少?

-

国防军工业绩逐步释放 中无人机(688297)无人机产品谱系完整

-

权益基金“回血” 汇添富盈鑫混合A反弹幅度超过60%

-

美的集团拟收购科陆电子等 “A并A”案例频现

-

权益类基金分红额下降 13只权益类基金分红超10亿

-

二级债基平均亏0.99%且差异较大 金鹰元丰A收益率-11.63%

-

重庆利用外资实现稳步增长 全年新增外商投资企业同比增长22.3%

-

江海证券被证监会立案 今年一季度亏损额达4.22亿元

-

上半年北上资金净买入最多的个股是隆基绿能 金额达188亿元

-

2022年 河南“研发经费投入强度”要达到1.96%以上

-

宣布被要约收购相关公司走势亮眼 但投资者不宜盲目参与

-

首批碳中和ETF获批发行 整体市值风格偏大盘

-

腾讯连续大手笔回购 光大证券维持腾讯买入评级

-

新增科技型企业贷款1500亿元等 深圳出台“金融稳发展23条”