天天观热点:依然靓丽!白酒老二老三齐发季报,近期暴跌原因曝光!中金称板块估值处于底部!

2022-10-28 08:48:32 来源: 中国基金报

继白酒老大贵州茅台之后,10月27日晚,白酒老二五粮液、老三洋河股份三季报同时亮相。不管是同比还是环比,两家头部白酒并未受到宏观经济因素显著影响,增速稳中有进。

五粮液前三季净赚200亿元,同比增速15.36%,比半年报增速加快1个百分点,洋河股份前三季归母净利则为91亿元,同比增速25.78%,比半年报增速加快4个百分点。两家酒企十大股东一个共同变化是,A股最大白酒基金“招商中证白酒”趁三季度股价下跌逆势加仓。

截至10月27日晚,A股20家上市白酒企业有15家已发布三季报或三季报业绩预告,除金徽酒和伊力特下滑之外全部增长,典型白酒企业大多延续了去年以来的增长态势。不过,国庆假期后白酒板块却遭遇急跌,“股王”贵州茅台都重挫25%。

(资料图片仅供参考)

(资料图片仅供参考)

券商分析认为,国庆受疫情影响旺季预期落空、节后禁酒令传闻发酵、外资近期流出较快,或是部分白酒龙头近期急跌的主因。但从基本面看,白酒行业尤其品牌白酒长期稳健发展趋势未变,当前龙头估值极具性价比。

五粮液前三季净赚200亿

最大白酒基金逆市加仓

今年1-9月,五粮液实现总营收557.8亿元,同比增长12.19%;实现净利润199.89亿元,同比增长15.36%,这一增速比半年报略微加速。而公司今年三季报的业绩增速跟过去三年相比,也并没有滑出中枢,公司2019-2021年三季报净利润增速分别是32%、16%和19%。

在此前的机构调研中,五粮液管理层表示,今年以来国内多地爆发疫情,白酒行业面临消费场景缺失、市场动销不畅等挑战,但公司核心产品八代五粮液依然保持了良好的动销态势。1-9月,五粮液全国21个营销战区有14个战区实现动销正增长。

白酒老三洋河股份的增速比老二还略高一些。

其三季度营业收入264.8亿元,同比增长20.69%,归母净利润90.72亿元,同比增长25.78%,增速比半年报加快4个百分点。从2019到2021过去三年的三季报,洋河股份净利润均是录得勉强增长,增速不到2%,今年三季报无疑算得上是重拾成长性。

两家公司的十大股东来看,最显著变化是,规模超600亿的A股最大白酒基金“招商中证白酒”趁着三季度股价下跌逆市加仓了,加仓比例均略超6%。从招商中证白酒的三季报来看,除了酒鬼酒外,基金经理侯昊对重仓的白酒股都进行了加仓。

目前,招商中证白酒持仓排名前三的股票分别是山西汾酒、泸州老窖和贵州茅台,持仓占比分别为15.62%、15.33%和14.98%。三季度该基金前十大重仓股中增持最多的股票就是五粮液,增持数量364.79万股,增持比例最大的则是迎驾贡酒,增持比例15.25%。

招商中证白酒之外,明星基金经理萧楠管理的易方达消费行业新进五粮液十大股东。

这样,截至10月27日,加上五粮液和洋河股份,A股20家白酒公司已有15家业绩浮出水面,其中13家增长,头部白酒包括贵州茅台、五粮液、洋河股份、泸州老窖、山西汾酒、古井贡等均延续了较高增长态势,保持了良好的景气度。

三原因致近期急跌

板块估值已处于底部

国企长假回来后,白酒板块迎来快速调整,尤其是头部白酒股。

截至10月27日收盘,中证申万白酒行业指数跌幅21.45%,贵州茅台跌幅25%跌破1400元,五粮液跌19%,洋河股份跌17.85%,泸州老窖跌31%,山西汾酒跌24%,不一而足。

华创证券食饮团队分析认为,国庆节后白酒板块持续承压,源自三方面:一是国庆期间疫情多点散发,旺季预期落空,节后经销商库存及现金流压力有所提升,且淡季茅台批价有所回落压制,加之明年春节较早,部分投资者对12月开始的春节回款产生担忧;二是节后禁酒令传闻发酵,导致板块短期避险情绪加重;三是受美元加息预期及对国内经济政策不确定性影响,外资近期流出较快。

业绩保持持续增长情况下的股价下跌,让白酒股尤其头部白酒股的估值变得极具吸引力。

中金公司认为,白酒行业具备较强韧性,疫情不改价位升级和集中度提升的趋势,且加速行业分化,龙头地位将进一步强化。其建议关注品牌、组织力强,或所在区域经济内生性强的公司,如茅台、洋河、汾酒、老窖、古井等,以及长期竞争壁垒变化不大,但短期估值明显偏低的公司,如五粮液、舍得。

华创食饮团队亦表示,核心酒企标的估值快速回落,其中茅台对应23年30倍PE,五粮液21倍PE,当前业绩和估值匹配度已具吸引力。关于禁酒令的传闻,其认为目前尚未有相关正式文件下发,且部分发酵传闻细则难以实际落地,实际上12年三公消费从严整治后,白酒政务消费占比预计已不足10%,即便从严管理,影响幅度也大幅降低。

国金证券分析师刘宸倩、李茵琦亦称,当前基本面并未出现明显的边际变化,资金面的因素对于板块的影响较为明显。在近期回调之下,板块整体性价比尤为突出,建议关注板块在情绪低点时的配置价值。当前仍首推高端酒,品牌力支撑业绩确定性较强。

热点推荐

-

天天观热点:依然靓丽!白酒老二老三齐发季报,近期暴跌原因曝光!中金称板块估值处于底部!

-

热点评!竟敢这样卖股票?交易所出手了

-

天天快看点丨史上最好!“两桶油”前三季盈利齐超千亿,机构直呼超预期

-

目瞪口呆!现实版商战:融创撬了中融信托保险柜的锁,挪了15亿?双方回应!祸起聚众饮酒,一上市公司董事长被采取强制措施

-

大亏1.5万亿!

-

【环球快播报】最新出炉!安信、中庚、中泰资管主动权益规模逆势大增

-

每日头条!数字人民币国际化,又有大消息!

-

天天亮点!突然崩了!一则大消息,这类股集体跳水,2000亿巨头重挫12%!千亿疫苗白马暴跌16%!信创板块又火了,恒生科技指数继续大涨!

-

天天视点!突发:万亿茅台,又被疯狂砸盘!背后发生了什么?刚刚,徐宝义被公诉,涉内幕交易

-

三季报披露!平安基金李化松、张晓泉、神爱前持仓动向出炉

-

重点聚焦!国开行又一干部落马!曾任上市公司董事长

-

大曝光!公募逆市加仓这些龙头股

-

银行卡有什么功能?同一银行有几张一类卡?

-

余额宝的风险有哪些?余额宝有安全风险吗?

-

支付宝不可用余额是什么意思?可用余额为0是冻结吗?

-

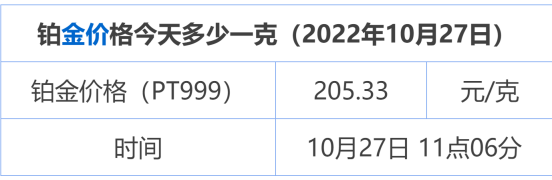

白金价格今天多少钱一克?白金多少钱一克2022年价格表

-

借记卡有利息吗?借记卡存10000元利息是多少?

-

新东方第一财季营收7.45亿美元 新东方美国上市股价是多少?

-

天天快看:3000亿“酱油茅”三季报来了,上市9年首次负增长

-

当前观点:大赚10亿,全分光!《羊了个羊》背后公司现“清仓式分红”,实控人将获3个亿

-

刚刚,大反攻!人民币,暴涨1000点!

-

世界热门:继续回暖!医药股王者归来,疫苗龙头飙涨20%!电子烟也嗨了

-

千亿石化龙头收入大增,净利却大降!咋回事

-

slf是什么意思?SLF的中文名是什么意思?

-

全球资讯:再出手!华润啤酒拟123亿拿下酱香白酒龙头……