融资客大举加仓!银行ETF(512800)最新融资净买入额全市场Top2!兴业银行百亿可转债也定了!

2021-12-23 12:15:37 来源: 资本邦

今日(12.23)银行板块延续震荡,截至10:36,A股规模最大银行ETF(512800)跌0.17%,成交额超6000万元。

值得注意的是,震荡调整期间,仍有资金坚定入场,Level-2行情数据显示,截至发稿,银行ETF(512800)早盘已获净申购资金超900万元。

临近年末,各路资金再度抢筹低估值板块。

数据显示,截至今日(12.23)早盘,银行ETF(512800)已连续8个交易日实现份额净增长,累计净申购额超4亿元。

融资客亦大举加仓,上交所最新数据显示,昨日(12.22)银行ETF(512800)融资净买入额达2668万元,高居全市场ETF融资净买入额第二,最新融资余额达8.06亿元!

个股方面,兴业银行、平安银行、招商银行等小幅下跌;宁波银行涨逾1%。

昨日(12.22)晚间,兴业银行发布公告称将发行可转债500亿元,申购日期为12月27日。

据统计,今年以来银行全年净融资预计超过万亿元,其中可补充核心一级资本的再融资(IPO、定增、配股、可转债)已实施规模超过1400亿元,为去年三倍以上。

市场人士分析,银行如此大规模融资的原因有二:一是,受疫情、减费让利等因素影响,同时又要加快资产投放,银行通过内源性资本(利润留存)补充能力有限;二是,受中国版TLAC影响部分银行核心一级资本承压。

近期,央行宣布不同期限LPR非对称调整,中信证券认为此举既有助于以流贷为主的制造业、普惠小微等领域降成本,亦有益于房住不炒的政策方向。而对于银行而言,宏观政策“稳增长”与房企个案“化风险”有望成为关注主线,前期压制板块表现的经济景气和资产质量悲观预期有望逐步改善。

【A股规模最大、流动性最佳——银行ETF(512800)分享行情胜率高】

银行股近期备受资金关注,更多投资者选择通过银行ETF(512800)及其联接基金(A份额代码240019;C份额代码006697)来把握投资行情。公开数据显示,截至12月21日,银行ETF(512800)规模超99亿元,是A股规模最大、流动性最佳的银行类ETF基金,作为两融标的,其最新融资余额达7.79亿元。

银行ETF及其联接基金跟踪中证银行指数,包含40只上市银行股,反映板块整体行情,避免个股黑天鹅风险,7成仓位聚焦十大头部银行股,3成仓位分享中小银行的业绩高弹性成长机遇。

在近期银行板块反弹行情中(9.28-10.22),A股规模最大银行ETF(512800)标的指数跑赢全市场76%的银行A股,胜率更高,是分享银行股行情的高效投资工具。

【银行ETF(512800)标的指数前十大重仓股】

一、银行板块市净率触及历史极低值

日前,银行板块估值触及历史低位。截至12月21日,中证银行指数市盈率5.34倍,市净率为0.63倍,已低于去年最悲观情境下0.7倍左右的市净率水平,分位点触及历史低位(0.78%),意味着指数市净率低于2013年上市以来99.22%的时间!

从下图可见,自去年疫情期间(2020.3)以来,指数估值贡献为负,指数点位的上升完全由业绩盈利拉动。

二、银行指数估值水平与未来1年涨跌幅相关性

尽管银行股市净率低于1倍并不鲜见,但统计近10年银行指数数据发现,银行板块的市净率越低,对应未来1年收益概率、预期收益率空间是持续抬升的。

注:选取过去10年内中证银行指数120个估值点以及其对应未来1年指数涨跌幅

三、外资动向&最新机构观点

截至三季度末,QFII持仓市值最高的5只股票中,就有3只银行股,分别是宁波银行、南京银行、北京银行(统计口径上,由于主权基金代表的主体和一般外资机构有差别,剔除主权基金持仓)。

国君策略首席陈显顺在《先进后守,否极泰来——2022年A股策略展望》一文中表示,“2022年,盈利的稳定性叠加修复趋势,价值将重回风格配置的舞台中央”!在行业配置方面推荐估值盈利性价比高的银行板块等。

招商证券策略首席张夏认为,“顺科技”和“逆周期”稳增长政策发力背景下,包括银行在内的“低估值”板块,将成为12月甚至明年上半年的核心布局思路。

风险提示:中证银行指数(399986)成立于2013年7月15日,该指数的历史业绩是根据该指数目前的成份股结构模拟回测而来。其指数成份股可能会发生变化,其回测历史业绩不预示指数未来表现。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来。

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。

头图来源:123RF

热点推荐

-

家委会不应该充斥“铜臭味” 应多服务少加“戏”

-

深圳对口帮扶汕尾 保护开发并重成就美丽乡村

-

重庆市猪肉价格或将总体稳定 粮油价格涨跌互现

-

到2035年 兰考力争实现地区生产总值1400亿元以上

-

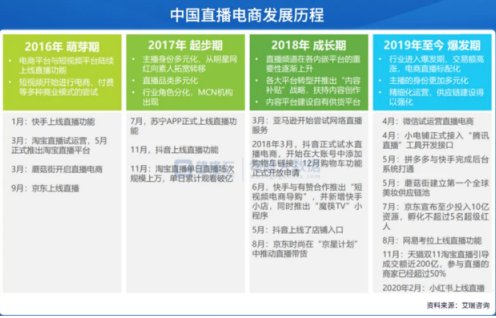

薇娅凉了凉透了 直播电商这个行业会何去何从?

-

网红“啃小”现象流行 不仅有违道德更涉嫌违法

-

郑州到2023年 力争新增上市企业20家

-

黄浦区旧改进入收官期 “就等新年搬新家了!”

-

11月上海外贸进出口3881.2亿元 创历史新高

-

冉宏林:三星堆和我们一样 都是“龙”的传人

-

网易李淼:云宇宙下我们需要仰望星空 也要脚踩大地

-

市场前景可期无人配送有望成常态?仍需攻克难题

-

物以稀为贵!世界上第一条短信将首次被拍卖

-

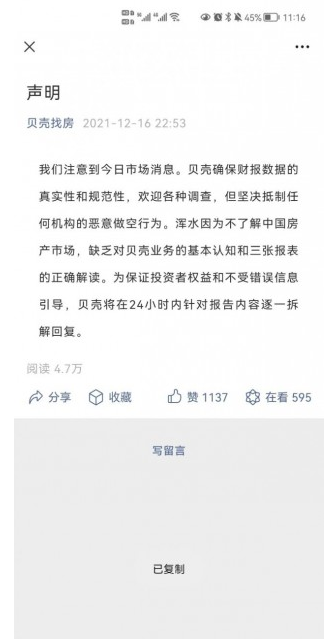

贝壳回应被浑水做空:不了解中国房产市场

-

联发科技发布天玑9000 台积电4nm先进制程

-

产品无效则“断子绝孙”?广告何必“发毒誓”

-

任天堂宣布新一场独立游戏直面会 将线上直播

-

李佳琦公司新增演出服务及文娱经纪人服务 在直播间看演出?

-

“元宇宙YYDS” 是割韭菜还是真的能改变世界?

-

光明奶站卫生环境堪忧 消费者直呼失望

-

去村里活捉“张同学” 能成为东北李子柒吗?

-

“包”罗万象 “天降黑锅”成了现实中的一个新时尚?

-

受疫情防控形势影响 浙江10余家上市公司按下“暂停键”

-

宗馥莉接手娃哈哈困局犹在 未来的“悬念”是希望吗?

-

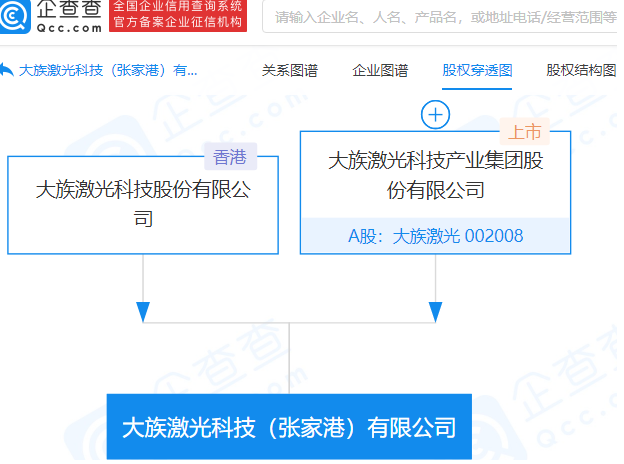

大族激光投资成立新公司 经营范围含园区管理服务等