科创板IPO迎来首例主动撤单 审核“问出”木瓜移动四大疑点

2019-07-10 09:09:07 来源: 上海证券报

科创板开市脚步渐近,各项制度规则正接受来自市场的检验。在“问出一家真公司”的审核威慑力之下,科创板迎来了首个IPO主动撤单的案例——木瓜移动。

7月8日晚间,上交所官网显示,木瓜移动审核状态变更为“终止审核”。上交所发布消息称,日前对木瓜移动及其保荐人提出的撤回发行上市申请进行了审核,按相关规则规定,同意其申请,依法决定终止其科创板发行上市审核。上交所表示,撤回发行上市申请,是申报企业的自主判断和正常行为,上交所予以尊重。

历时101天,经过两轮问询的木瓜移动为何主动止步IPO?

在市场人士看来,这正昭示了注册制下问询式审核的威慑力——以信息披露为中心,以“充分、一致、可理解”为准绳进行审核。同时,审核问答不仅是丰富信息披露内容的互动过程,也是震慑欺诈发行,便利投资者在信息充分情况下作出投资决策的监管过程。注册制下的发行上市审核,将对发行人及其保荐机构给予最具穿透力的市场检验。

四大疑团难解致主动撤单

从3月29日科创板上市申请获受理,到7月8日终止审核,木瓜移动在科创板的“考试”进程持续了101天。其间,公司历经两轮问询,累计回复“89问”,其中核心技术、业务模式、技术先进性、收入等都是上交所追问的热点问题。

据上交所介绍,6月28日,经过两轮审核问询和回复,上交所审核中心召开审核会议,对木瓜移动发行上市申请形成审核报告,拟提交上市委员会审议,并发函要求发行人和保荐人提交招股说明书上会稿。7月4日,公司及保荐人提交了撤回发行上市申请。对此,上交所经过审核,决定终止其科创板发行上市审核。

据申报稿显示,木瓜移动是一家依靠自主研发技术进行大数据处理分析的公司,主要利用全球大数据资源和大数据处理分析技术为国内企业提供海外营销服务。本次公司拟募集资金11.76亿元,中天国富证券为公司保荐机构。

木瓜移动缘何主动止步IPO?

翻阅公司两轮问询“答卷”不难找到答案——审核问询的重点已展示出公司在核心技术先进性、业务模式、持续经营能力和信息披露方面的四大疑点。

首先,在技术先进性方面,木瓜移动披露,目前拥有1项美国专利、无国内专利,报告期内研发投入占比分别为4.94%、1.20%及0.71%,各期综合毛利率分别为20.31%、6.24%及4.38%。上交所问询要求发行人说明具有什么样的核心技术,要求发行人结合报告期毛利率变动趋势、研发投入情况、同行业可比公司技术水平等进一步披露公司核心技术是否具有先进性、能否有效转化为经营成果。

其次,在业务实质和模式方面,上交所关注发行人行业定位及归类的准确性,要求发行人结合相关部门出具的产业分类目录及指南、公司具体从事的经营活动内容、大数据的来源及获取、主营业务与可比公司的相似度等多重因素,充分说明和披露公司行业定位是否准确。

同时,上交所特别关注公司是否充分披露对其持续经营能力可能产生重大影响的风险因素。比如,2018年,木瓜移动向Facebook采购额占全年采购额的91.99%,相关收入亦主要依赖Facebook渠道实现,而其采购占Facebook亚洲收入和广告总收入的比重较低,相关合同条款对其业务的可持续性亦存在不利影响,而公司未在申报稿招股说明书显要位置充分揭示上述情况对公司持续经营能力的不利影响。

此外,上交所还发现,木瓜移动的相关重要信息披露的充分性、一致性、可理解性也存在诸多疑点。

问询式审核威力显现

事实上,一问、二问甚至多轮问询,在审核程序和机制中相互衔接、层层递进,是后续审核机构和上市委员会进行审核判断的重要基础。而多轮问询的过程,是在全面问询的基础上,不断突出重点、聚焦问题的过程,不断督促发行人及中介机构真实、准确、完整地披露信息的过程,也是震慑欺诈发行、便利投资者在信息充分的基础上作出投资决策的监管过程。

显然,在全面、聚焦式的先后两轮问询中,木瓜移动在涉及科创定位、属性、上市条件及发行条件等方面的作答并没有说清楚、讲明白。在突出重点、合理怀疑、压实责任的审核威力下,发行人及其保荐人仍无法展示自身的科创“真容”,这或许是其最终选择主动离场的关键。

上交所特别指出,审核问询及发行人和中介机构回复内容是发行上市申请文件的组成部分,已按规定程序予以公开披露。值得注意的是,发行上市申请文件一经受理,审核问询回复内容一经披露,对发行人及相关机构即产生法律约束力,信息披露文件应当真实、准确、完整的法律责任并不因为终止审核而减免。如果终止审核前,发行人信息披露和中介机构执业已经存在违规问题,上交所将按照有关规定进行处理。

目前,科创板首批上市企业已经产生,其他申报企业的发行上市审核,正按设立科创板并试点注册制的基本要求、审核标准和规定程序有序推进。发行上市审核中,上交所将在充分发挥公开化问询式审核应有功能基础上,对发行人是否符合发行条件、上市条件、信息披露要求做出审核判断,形成审核意见。

上交所进一步表示,将继续坚持以信息披露为中心,把握好科创板定位,重点关注发行人的科创含量、技术先进性、运用先进技术开展生产经营、主要经营和技术风险等重大事项,督促发行人充分披露相关信息,以便于市场主体能够有效判断发行人科创属性和投资价值。

热点推荐

-

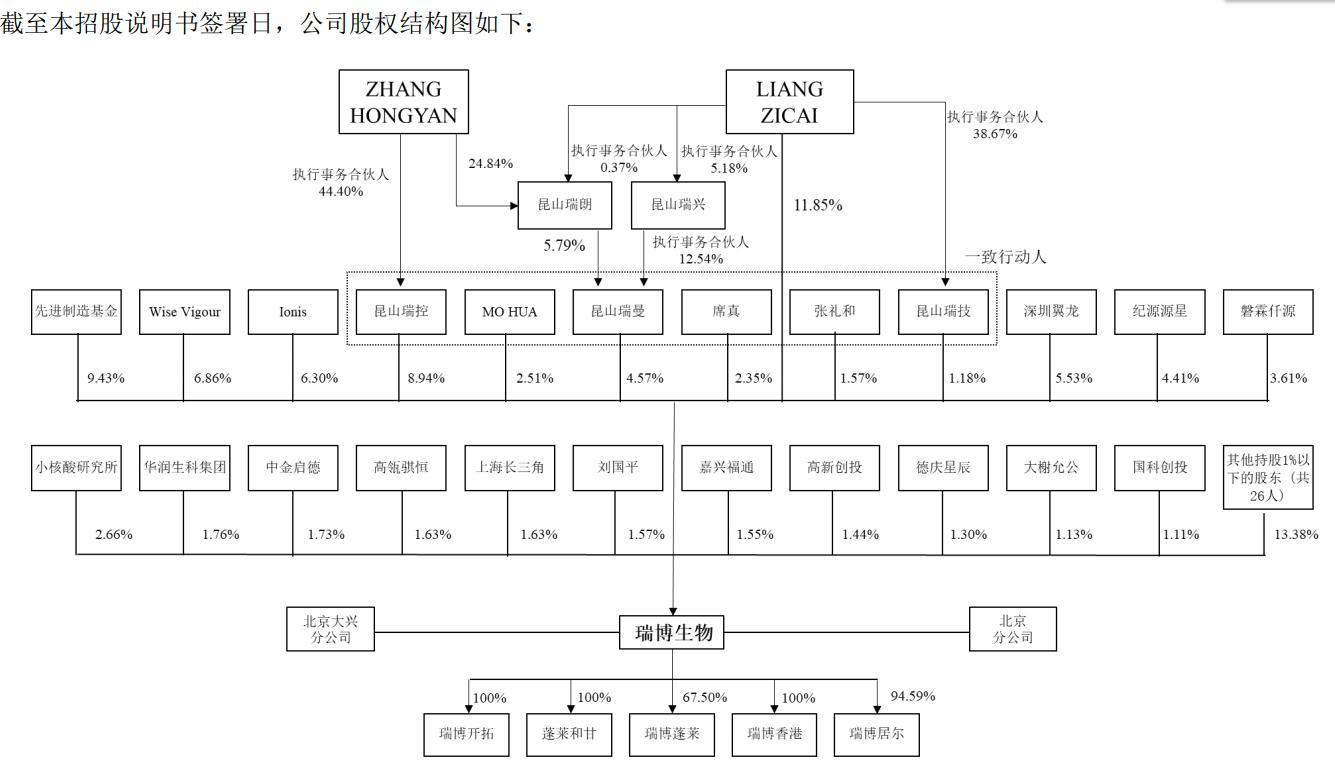

瑞博生物科创板IPO 尚无一款产品能弥补亏损超6000万

-

谷数科技谋求科创板IPO 拟募资5亿元

-

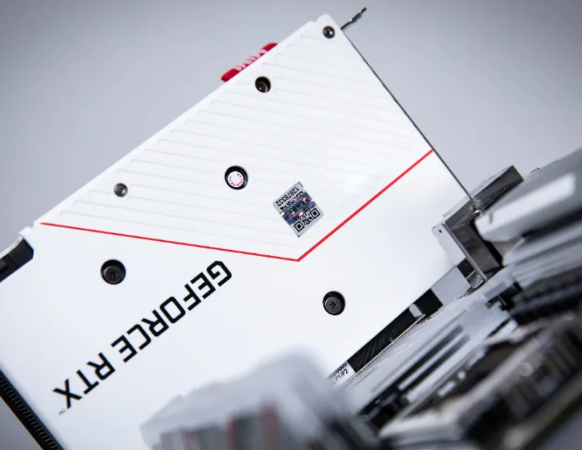

七彩虹iGame RTX 3060 Mini L显卡来了 银白色外观

-

威刚推出XENIA 14/15两款笔记本 配备雷电4接口

-

小米平板5正式官宣 将支持手写笔

-

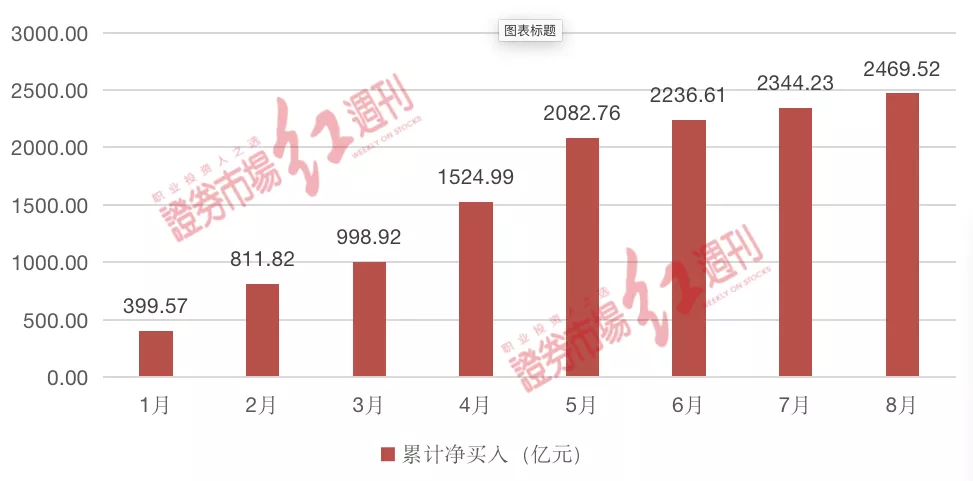

外资连续四个季度加仓 洽洽食品“出线”

-

李窑村:“租金+股金+就业收入”收益模式富村民

-

雷军预热小米MIX 4 支持120W有线快充

-

奥运健儿同款服装正流行 国旗系列和外套最火

-

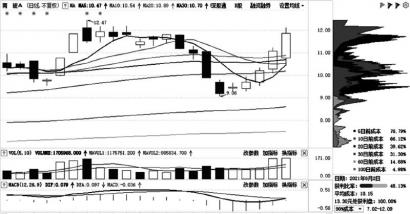

机构做多意愿升温 比亚迪买入意愿强烈

-

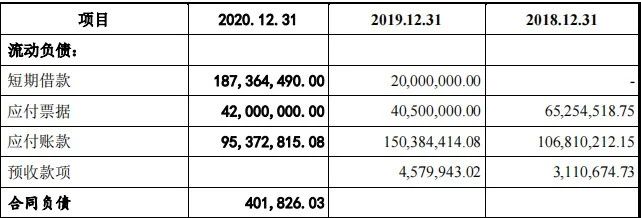

美邦药业IPO 关键数据出入较大业内质疑“圈钱”

-

哪吒汽车“出圈”营销底线在哪?品牌声誉受损

-

小米MIX 4将发布 采用屏下摄像头技术

-

腾讯偏爱中式快餐 最看重数字化

-

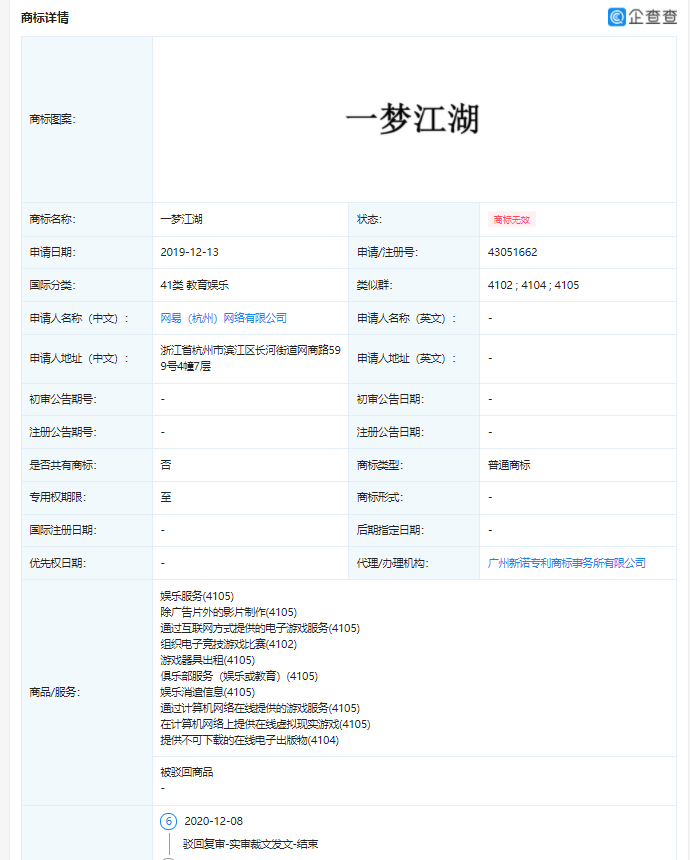

网易诉争“一梦江湖”商标再被驳回 与一宠江湖相近

-

奥扬科技更新招股书 但“造血”能力低下大客户依赖症明显

-

受“精神鸦片”影响腾讯等游戏股暴跌 捡钱机会出现?

-

摩托罗拉史上最薄的5G手机即将来袭 网友期待

-

大盘探底回升 比亚迪获机构高位加仓

-

振芯科技净利暴增26倍 股价涨幅达12.20%

-

网友疯买、雷军力撑 贵人鸟真能被“救活”么?

-

兴盛优选6月单量下滑超三成 遭多名用户投诉卖假货

-

跨界美食圈 五菱宏光MINIEV马卡龙雪糕上线

-

中兴Axon30屏下摄像手机将售 1600万像素屏下镜头

-

蚂蚁基金非货币公募基金保有规模达10594亿元

-

国潮运动品牌两天销售额同比增长超过280%

-

腾讯、阿里、百度等 民企“精准驰援”可圈可点