奥扬科技更新招股书 但“造血”能力低下大客户依赖症明显

2021-08-04 14:20:10 来源: 证券市场红周刊

今年3月份,主营新能源汽车配件的山东奥扬新能源科技股份有限公司(下称“奥扬科技”)更新了招股书,补充了自己的2020年度财务数据。从最新补充的数据来看,2020年营收实现30.56%增长,归母股东净利润实现110.64%增长,均相较2019年的同比增速有所下滑。

在招股书中,公司虽然表示自己的主营是“新能源汽车配件”,但其并不是现在资本市场上炙手可热的特斯拉、理想等造车新势力的配件,而是低温绝热储运应用装备(车载LNG供气系统)的研发、生产和销售。报告期内,车载LNG供气系统销售收入分别为34195.80万元、60578.74万元和 80209.12万元,占主营业务收入的比例分别为96.47%、96.93%和98.26%。

奥扬科技并非首次进入资本市场,其早在2016年8月就在新三板挂牌,不过由于新三板流动性不强,奥扬科技并没有进行股权融资。此次拟在创业板上市,拟发行新股不超过2221.8405万股。

虽然此次招股书披露的营收和归母股东净利润数据近两年整体表现不凡,但若仔细分析可发现,在“动物凶猛”的背后,公司依然面临着债台高筑、造血能力不足的尴尬。此外,公司还存在大客户依赖症制约成长性、研发后劲略显不足情况,这些都对公司在行业是否拥有竞争力有一定负面影响。

“造血”能力不足

短期借款快速攀升

天然气属于清洁能源之一,其对环境的污染远小于石油与煤炭。近年来,国家出台了一系列利好天然气产业发展的政策和措施,特别是受“煤改气”政策的影响,我国天然气消费量逐年递增,由此也带动了液化天然气产量的节节攀升。

2012年至2020 年,我国液化天然气的产量从127.7 万吨增长至1332.9 万吨,复合增速达 到了34.1%。在此背景之下,从事LNG供气系统生产销售的奥扬科技在近两年亦迎来了营收和业绩同增长的黄金期。

招股书披露,近三年(2018~2020年),奥扬科技的营收分别实现了3.57亿、6.27亿和8.19亿,其中2019年和2020年营收增速分别高达75.83%和30.56%;归母股东净利润也由2018年的0.21亿元上升到2020年的1.04亿元,近两年的同比增速分别高达134.9%和110.64%。

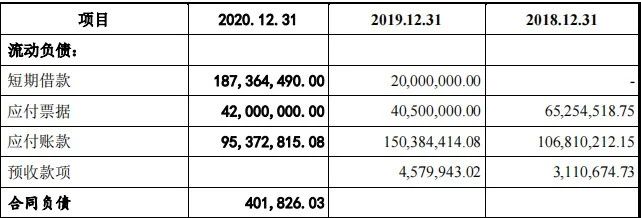

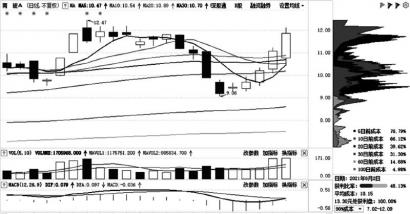

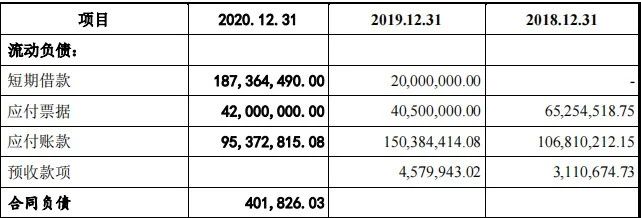

然而与上述两个指标同步暴增的还有公司的短期负债规模,2019年时,公司的短期借款余额还仅为2000万元(此前公司尚无短期借款),而到了2020年末,其短期借款规模已经达到了1.87亿元,占流动负债比重的43.6%,短期借款规模的激增一方面说明公司对资金需求意愿的强烈,另一方面则反映出公司存在一定的短期偿债风险,易引发现金流失血。

图1 奥扬科技部分负债规模(单位:元)

图片来源:奥扬科技招股书

其实,若从现金流量净利率指标考虑,也能发现公司的利润质量较差,造血能力堪忧的事实。报告期(2018~2020年)内,现金流量净利率分别为-95%、41.2%和36.8%,连续多年指标均小于1。

奥扬科技造血能力低下的根源,恐怕就在于其销售模式。招股书显示,公司采取了直销模式,在这种模式下,企业的应收款项通常较高,这在一定程度占用了公司的流动资金,导致回款压力明显。

据招股书披露,报告期内,奥扬科技应收票据、应收款项融资和应收账款的合计金额分别达到了3.99亿、3.45亿、3.02亿,占营业收入的比重分别为48.7%、55%和84.6%。值得一提的是,在净利润实现额最高的2020年,其84.6%的应收款项占比反映出公司当年所实现的利润基本上只是表面富贵罢了,并没有多少现金落账。

在公司造血能力不足和资金被大量占用下,为了能让企业能够正常运转,奥扬科技甚至还采取了转贷方式进行融资。据招股书披露,2017年,其在无真实业务支持的情况下,通过供应商向银行借款2000万元。同时,企查查数据显示,公司拥有的55项专利中有32项已经出质,均抵押给了潍坊银行诸城支行。

值得注意的是,奥扬科技一边是短期借款大幅攀升,另一面则是账上的货币资金在报告期内也出现了大幅增长。招股书披露,报告期内,公司的货币资金规模分别达到了2556万、4221万和9100万,而更为可疑的是,其对应的利息收入并没有与之同步增长,相反在2020年还出现了一定的减少。

图2 奥扬科技货币资金与利息收入差异(单位:万元)

数据来源:奥扬科技招股书

如果以利息收入作为判断公司资金存量的标准,奥扬科技的账面资金或许并无报表上所呈现的那么充裕,进而让人怀疑这持续增长的货币资金的真实性。

大客户依赖症明显

研发投入仍需加码

当然,应收款项高企,责任也并不完全在奥扬科技身上,因为奥扬科技作为车载LNG供气系统供应商,其下游客户多为天然气重卡整车厂商,包括一汽解放青岛汽车、陕西重型汽车、成都大运汽车运城分公司、中国重汽集团(包括中国重汽集团济宁商用车、济南卡车、济南商用车等)等。

据公司的第一轮问询函回复,公司向前五名客户的销售金额合计占当期营业收入的比例分别为 88.40%、87.04%、86.12%,向第一大客户中国重汽的销售占比分别为26.75%、28.68%和33.45%,大客户集中度相对较高。

较高的客户集中度,客观上是因为下游整车市场集中度较高,行业内排名靠前的企业占据了较大的市场份额,但这不可避免地也导致了公司对单一大客户的依赖,考虑到LNG供气系统领域的门槛相对较低的背景,一旦客户需求发生了变化,则公司的业绩必将会受到较大的冲击。

此外,奥扬科技虽然成立已十年有余,但其无论是规模还是行业竞争力都远不如富瑞特装等同业公司,且由于下游整车厂商还采取降价等促销手段,这在一定程度上也压缩了奥扬科技这类上游厂商的利润空间。

从部分产品售价来看,报告期内,公司主要产品车载LNG供气系统已经出现了16%左右的价格跌幅,这在很大程度上导致了公司连续三年的毛利率下跌。有意思的是,虽然公司的毛利率与同行业公司富瑞特装大致相当,但其净利率表现是远远好于富瑞特装。2017年至2020年,富瑞特装的净利率分别为2.9%、0.99%、-21.64%和4.08%,而奥扬科技净利率却高达8.93%、5.88%、7.85%和12.66%,如此异于同行业公司的表现,实在令人惊叹,其似乎应该比其它公司更早上市才合理!

图3 奥扬科技主要产品销售价格情况(单位:元/套)

图片来源:奥扬科技招股书

此外,公司的研发投入与同业相比仍显不足的,不仅小于行业平均,且还远小于已上市的富瑞特装(见图4)。或正是投入不足,截至目前,公司仅有专利55项,其中发明专利3项。相较之下,同业上市公司富瑞特装,却拥有了授权专利243项,其中发明专利43项,实用新型专利,外观专利199项,外观专利1项,而其仅在去年一年,申请的专利就达到52项。

图4 奥扬科技与同业研发投入比较

图片来源:奥扬科技招股书

清除对赌协议

风投力赌奥扬上市

2017年10月份,有5位投资者增资奥扬科技,其中,上海芈隆出资4000万,海宁海睿以货币出资2000万元,自然人由赛以货币出资4000万元,三足投资以货币出资500万元,福奥圣通以房屋建筑物、土地使用权、货币资金合计出资4807万。

此外,亦有投资者以股权转让的形式入股。2017年9月至2018年3月,奥扬科技分别向海宁海睿、郝群、宋飞、民生投资、徐磊、鲁信尤洛卡、精准信息等个人或机构投资者以23元/股的价格转让奥扬科技部分股权,至此,奥扬科技的股东达到13位,按转股价计算,当时的奥扬公司估值达到了15.33亿元。

图5 奥扬科技股东清单

图片来源:奥扬科技招股书

值得注意的是,上述股东在入股的同时分两次签订了业绩对赌协议。奥扬科技实际控制人、控股股东苏伟向投资方保证,预计奥扬科技 2017年扣非净利润不低于 1 亿元,2018 年扣非净利润不低于 1.5 亿元,2019 年扣非净利润不低于 2 亿元,若任意一年奥扬科技未达到预计的扣非净利润,则苏伟应当以投资方初始的投资数额为基数,按照三年差额占三年预计扣净利润的比例对投资方进行补偿。此外,还连带了股份回购、增资转让调整等一系列条款。

但2019 年 8 月,因奥扬科技经营情况未达到上述补充协议约定的业绩预期,而实控人苏伟需履行对赌义务,因此苏伟及其控制的诸城奥扬新能源以0元的价格向签署了对赌协议的投资者转让奥扬科技股份,转让股份的数量为投资者原持股数的0.9倍。同时其还另外签订了9份新的对赌协议,主要为回购和反稀释条款。

就在此次IPO申报前夕,苏伟和诸城奥扬新能源与各投资方分别签署补充协议,一致同意解除2019年8月各方签署的对赌协议。

招股书中,奥扬科技将未达到对赌协议约定的业绩预期的原因主要归结于 LNG 重卡终端市场需求出现低迷。数次修改对赌协议,控股股东还把手中的股权通过0元转让。如今,在解除对赌协议后,上市成为了奥扬科技新进股东们惟一的退出路径。

如果说,风投们认为A股实施注册制后,企业上市会变得简单,那么他们很可能是忽略了“打铁还需自身硬”的道理,如果奥扬科技身上所存在不利问题被监管层认为是需要警惕的,则上市被否的可能性也是存在的,而一旦被否,届时这些新进股东就很可能会损失很大(放弃大量补偿收益)。可事实真的如此吗?

对于风投们来说,其是从来不做亏本的买卖,为了让所投标的达到上市要求虽然在明面上放弃了对赌协议,但仍不排除私下与控股股东签署其它保障性协议,而这个又是不能上台面的。对于奥扬科技,是否也存在这种签署私下协议的可能?显然是让人好奇的,毕竟奥扬科技大股东以前所签的补偿协议是相当丰厚的。

(文中提及个股仅为举例分析,不做买卖建议。)

热点推荐

-

魅族17系列Flyme 9更新包将于五月推送 具备纯净系统

-

安卓版微信又更新 “我的状态”新增了时间提醒

-

苹果发布iOS 14.6更新版 支持Apple Card Family

-

七彩虹iGame RTX 3060 Mini L显卡来了 银白色外观

-

威刚推出XENIA 14/15两款笔记本 配备雷电4接口

-

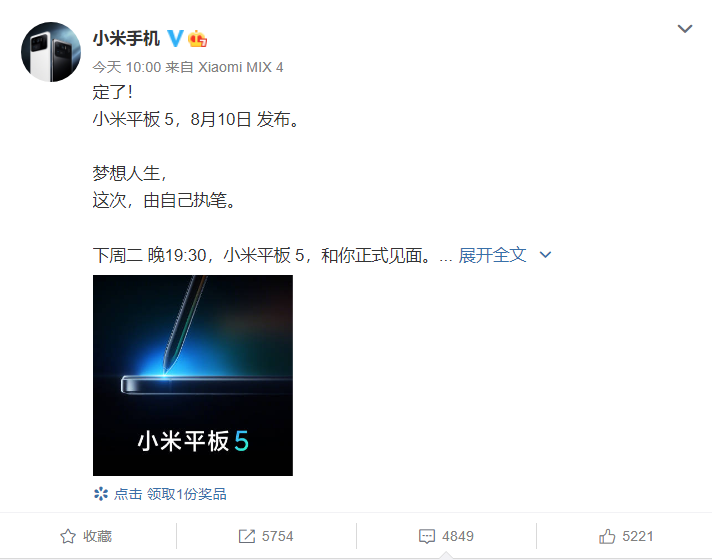

小米平板5正式官宣 将支持手写笔

-

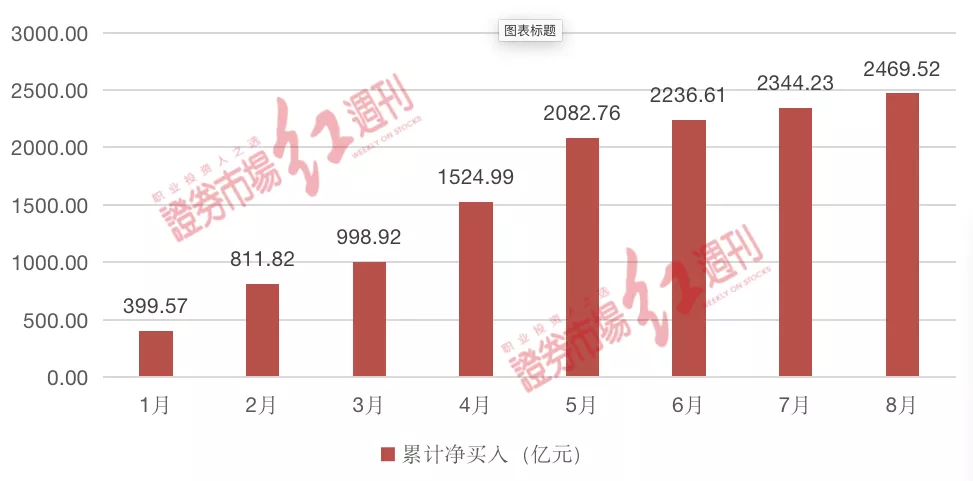

外资连续四个季度加仓 洽洽食品“出线”

-

李窑村:“租金+股金+就业收入”收益模式富村民

-

雷军预热小米MIX 4 支持120W有线快充

-

奥运健儿同款服装正流行 国旗系列和外套最火

-

机构做多意愿升温 比亚迪买入意愿强烈

-

美邦药业IPO 关键数据出入较大业内质疑“圈钱”

-

哪吒汽车“出圈”营销底线在哪?品牌声誉受损

-

小米MIX 4将发布 采用屏下摄像头技术

-

腾讯偏爱中式快餐 最看重数字化

-

网易诉争“一梦江湖”商标再被驳回 与一宠江湖相近

-

奥扬科技更新招股书 但“造血”能力低下大客户依赖症明显

-

受“精神鸦片”影响腾讯等游戏股暴跌 捡钱机会出现?

-

摩托罗拉史上最薄的5G手机即将来袭 网友期待

-

大盘探底回升 比亚迪获机构高位加仓

-

振芯科技净利暴增26倍 股价涨幅达12.20%

-

网友疯买、雷军力撑 贵人鸟真能被“救活”么?

-

兴盛优选6月单量下滑超三成 遭多名用户投诉卖假货

-

跨界美食圈 五菱宏光MINIEV马卡龙雪糕上线

-

中兴Axon30屏下摄像手机将售 1600万像素屏下镜头

-

蚂蚁基金非货币公募基金保有规模达10594亿元

-

国潮运动品牌两天销售额同比增长超过280%

-

腾讯、阿里、百度等 民企“精准驰援”可圈可点