“专精特新”有望持续推进 细分行业“隐形冠军”迎来机遇

2021-08-30 09:44:24 来源: 中国基金报

“专精特新”成为近期资本市场的主流热点,背后蕴藏的投资机遇受到多方关注。

多位基金投资人士认为,培育“专精特新”小巨人旨在打造一批为国家解决制造业细分领域“卡脖子”难题的“单打冠军”或“配套专家”,“专精特新”未来有望获得政策的持续推进,基金公司将积极挖掘高景气赛道的隐形冠军。

中小企业发展路径及定位发生变化

据介绍,“专精特新”企业是指在专业化、精细化、特色化、新颖化四方面表现突出的公司,背后体现的是政策对中小企业发展路径及定位的变化。

万家新机遇龙头企业混合基金经理束金伟认为,国家培育“专精特新”小巨人主要有三方面原因。一是提高中小企业素质。中小企业贡献了50%以上的税收,60%以上的GDP,70%以上的技术创新,80%以上的城镇劳动就业,培育“专精特新”中小企业本质上是引导中小企业向创新领域发展。二是扶持中小企业。中小企业走“专精特新”国际化道路,有利于中小企业提高抵御风险能力,减少贸易摩擦等突发情况对企业的影响,从而扩大市场份额,提高企业效益。三是为“补链强链”,解决“卡脖子”问题服务。

前海联合先进制造混合基金经理张志成认为,“专精特新”是指专注在细分市场具备特色专业技术的创新型中小企业,符合国家制造业升级总体方向。定位上强调中小企业,一方面能够弥补大企业在小细分市场的投入不足,另一方面能够提升经济活力,发挥产业集群效应。

细分行业“隐形冠军”迎来机遇

谈及“专精特新”背后蕴藏的投资机遇,张志成称,财政和产业层面上,国家都会引导扶持细分领域专精特新企业的发展,国产替代进程可能加速。具体到投资上,张志成认为要结合产业景气周期和成长空间来看,机构资金在个股选择上会进一步市值下沉,挖掘更多有可能成长起来的隐形冠军,重点关注高景气赛道的二三线公司。

束金伟认为,“专精特新”主题可能带来三个方向的投资机会。一是“补短板”关键环节。“卡脖子”的重点集中在上游的材料设备以及半导体、软件、数据库等产业链,也是“专精特新”的重点领域。二是“锻长板”核心环节。十四五规划中提出,要提升产业链供应链的现代化水平,不仅要补齐短板,还要锻造长板,巩固提升高铁、电力装备、新能源等领域全产业链竞争力,从符合未来产业变革方向的整机产品入手打造战略性全局性产业链。“专精特新”企业与强链补链联系较强,其中的强链可能指的就是“锻长板”。三是关键赛道产业趋势。结合国家重大战略和“专精特新”要求,聚焦硬科技创新,重点关注工业互联网/工业4.0、物联网、国产大飞机、化工新材料等产业趋势较明朗的赛道。

诺德基金基金经理胡志伟认为,“专精特新”蕴含了明确的产业需求和较高的技术壁垒,整体上具备了良好的创新实力、盈利水平和成长空间,值得重点关注和投资。从行业分布来看,“专精特新”名单中上市公司数量最多的是机械、基础化工和医药生物,也是近年来A股市场上备受关注的领域。

“市值下沉”深挖个股

具体到“专精特新”主题的投资策略,受访公募人士认为,A股的市场环境更有利于中小市值风格的演绎。中小企业的某些行业或领域有望出现结构性机会,但这种结构性机会需要深挖赛道和个股。

束金伟称,近300家“专精特新”小巨人上市公司,主要分布在制造和科技产业,核心业务简单清晰,在细分市场拥有较高市场份额,具有较高的盈利能力,可以说是细分行业的隐形冠军。“从财务角度看,高毛利、高成长、高创新是小巨人企业的主要特征。小巨人企业过去三年平均毛利率均值为33.36%,显著高于A股整体;近三年营收增速均值为19.92%,归母净利润增速均值为28.22%,成长性高;三是过去三年研发费用占收入比例均值为5.25%,显著高于A股整体,创新能力较强。”束金伟强调,虽然这些公司行业分布较为广泛,但有着鲜明的特征,结合赛道、政策、产业链分析,能够挑选出较好的投资标的。

对于具体投资标的的挖掘,张志成认为,“好的标的要结合产业景气周期和成长空间来看。机构资金在个股选择上会进一步做市值下沉,挖掘更多有可能成长起来的隐形冠军。原材料价格上行和周期下行的压力仍在,可以更多关注高景气赛道的二三线公司。”

“过去一年,大盘价值风格突出,与中小市值公司估值差异拉开很大距离。未来大盘价值风格承压,中小盘成长风格可能会占优。”张志成说。(中国基金报记者 张燕北)

热点推荐

-

政策利好和市场行情推动 生猪产能年底有望趋稳

-

跨界联动带来新势能 我国文化行业有望迎来“超级IP”

-

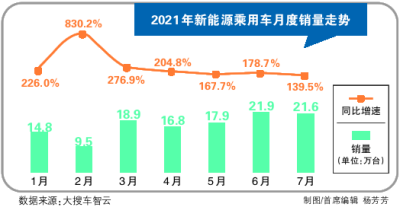

进入市场化阶段 今年国内新能源车销量有望突破200万辆

-

“两送一防” 山西护航晋商高质量“出海”

-

贵人鸟逆袭了 大赚3.8亿扭亏为盈

-

鸿星尔克耐克都是卖鞋 差距咋那么大呢?

-

制冷剂概念股异动走强 国新文化涨幅超过3%

-

十大重仓股均押宝港股市场 广发等沪港深基金业绩不佳

-

煤炭股早盘持续走强 山西焦化(600740)涨逾6%

-

工业母机板块异动拉升 国盛智科涨幅超过8%

-

秦川物联上半年净利润1687万元 同比减少38.31%

-

二线蓝筹流金淌银 中国铝业、广晟有色涨停

-

7月份大众新能源车销量创新高 达9082台

-

东阿阿胶实现经营业绩反转 研发费用连续两年半下降

-

在“热”钱面前多点“冷”思考 资本“蘸酱”别冲动

-

有色金属板块继续走强 罗平锌电(002114)涨逾6%

-

数控机床年均需求在1000亿元以上 市场前景巨大

-

孩子不应成为资本工具 天府少年团谁在幕后操盘?

-

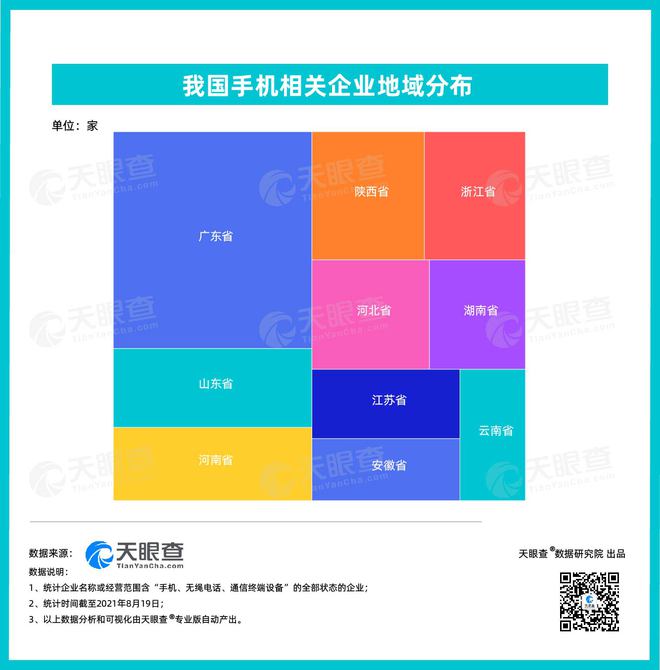

摩托罗拉发布新机 谁会是下一个全球第一?

-

大消费概念股早盘走强 融捷健康涨幅超过4%

-

稀土永磁板块拉升走高 正海磁材(300224)涨逾7%

-

国产芯片板块持续走高 必创科技涨幅超过5%

-

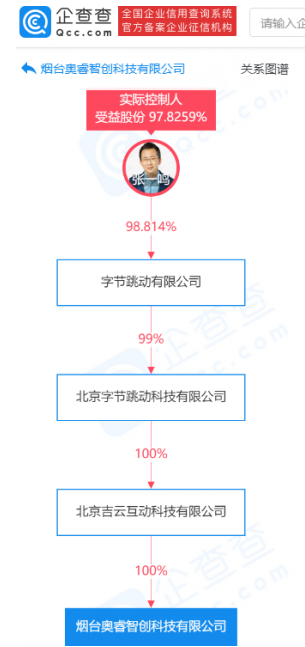

字节跳动投资成立科技新公司 注册资本100万元

-

特斯拉上调电动汽车预订订金 电动皮卡Cybertruck不变

-

医美概念股早盘持续下行 冠昊生物跌幅超过4%

-

国光电气今日申购 发行价格为51.44元/股

-

光伏产业龙头股票有哪些?亚玛顿、阳光电源等

-

中航系股票有哪些?招商积余、中航三鑫等