防水、涂料及连锁行业集中度提升 龙头企业“强者恒强”

2022-01-14 15:37:50 来源: 证券市场红周刊

奥密克戎的出现是一个非常及时的提醒,疫情并未结束,这意味着在对2022年经济做出展望时,仍然要把疫情作为重要的考虑因素。

中国对于气候变化的承诺与决心正被全球投资者低估,在能源领域,中国有很多远远领先其他国家的关键技术,例如可再生能源技术等。

富达国际正积极研究配置其他发达市场政府债券和中国国债,将其作为投资组合中的压舱石。

中国市场整体流动性更具优势。

从上市公司业绩增速和估值优势来看,A股市场性价比也更具吸引力,外资持续流入A股的长期趋势仍将继续。

无风险利率上升可能会导致全球市场投资风格转变,过去十年成长型企业持续跑赢价值型的格局可能会因此发生明显转变。

细分领域的龙头企业在过去几年的增速远远快于整个行业,成长更具有可持续性。

技术去全球化大趋势下,技术替代将是重点关注的投资主题。如工业激光,CT机等,近几年已经有很多本土企业成功做到了进口替代。

新能源汽车电动化趋势下,电器器件需求将逐步提高,仍有一些细分行业渗透率提高趋势明显,且竞争壁垒较高,例如自动驾驶、软件设计等,值得长期关注。

“在政策宽松预期的背景下,我们预计中国经济将在2022年触底反弹。从业绩增速和估值的角度来看,A股核心资产具较强的吸引力,外资仍会持续流入。”富达国际中国区股票投资主管、基金经理周文群在1月11日“2022年富达中国市场投资展望”中表示。

在展望会上,富达国际表示,在做经济展望时,仍然不能忽视疫情的因素。此外,美国加息对中国A股流动性不会产生大的影响,中国市场整体流动性更具优势。从上市公司业绩增速和估值优势来看,A股市场性价比也更具吸引力。

2022年中国货币政策更趋宽松

中国对气候变化的承诺与决心正被全球投资者低估

富达国际全球宏观及策略资产配置部主管Salman Ahmed在展望会上表示,2021年上半年全球经济的强劲复苏,已逐步让位于当下增速的放缓。奥密克戎新型毒株与前几轮变体相比症状更轻,但传播速度极快,它的出现是一个非常及时的提醒,疫情并未结束,这意味着在对2022年经济做出展望时,仍然要把疫情作为重要的考虑因素。“由于奥密克戎的暴发,我们再次看到供给端的短缺,库存快速消耗,这可能会带来通货再膨胀的风险,同时也令生产周期再次加速。”

SalmanAhmed认为,过剩储蓄向消费的转化,将会成为2022年年初甚至是2022年上半年的重要增长引擎。下半年,美联储带动下的全球财政政策紧缩趋势将成为影响全球经济增长的下行因素。

聚焦到中国,SalmanAhmed对中国实施的宽松政策更加看好,他认为2022年中国的货币政策会更加宽松,以降低严重宏观冲击带来的尾部风险。“我们预计2022年会有更多的基础设施支出。我们还期待会有更多的承诺来降低增长的下行风险,尤其是在房地产领域。”

尽管对全球股票市场总体持中性看法,但SalmanAhmed认为,对中国市场可以保持积极观点。展望未来,中国对于气候变化的承诺与决心正被全球投资者低估,在能源领域,中国有很多远远领先其他国家的关键技术,例如可再生能源技术等,这不仅可以改变本国的能源生产结构,还可与其他国家进行技术共享。

此外,他还相对看好中国债券市场,“中国国债有正的实际利率和非常低的波动率,这点还没有被更广泛的投资者群体所理解。”他强调,中国是一个规模庞大并且具备流动性的市场,基于负实际利率环境将继续存在,富达国际正积极研究配置其他发达市场政府债券和中国国债,将其作为投资组合中的压舱石。

中国市场整体流动性更具优势

美国加息不会对A股流动性产生大影响

富达国际中国区股票投资主管、基金经理周文群对中国A 股的投资机会谈的更加具体。

周文群说,在2021年全球央行大放水,中国央行货币政策则较为克制,当下仍然有较大的货币调整空间,中国市场整体流动性更具优势。从上市公司业绩增速和估值优势来看,A股市场性价比也更具吸引力,外资持续流入A股的长期趋势仍将继续。尽管外资持续流入,但持仓占比仍然处于较低水平,美国加息不会对A股流动性产生大影响。

她同时指出,无风险利率上升可能会导致全球市场投资风格转变,过去十年成长型企业持续跑赢价值型的格局可能会因此发生明显转变,当然这也会对A股的风格切换造成一定的助推作用。

消费股龙头进入提价周期

盈利恢复值得期待长期成长趋势确定

具体到行业投资机会,周文群表示,2021年消费股业绩增速明显下滑,估值深度调整,这一情况在2022年将得到反转,今年消费龙头有非常大的盈利恢复机会,长期成长趋势比较确定。

第一,在一系列支持经济政策的鼓励下,消费需求与可支配收入将得到修复;第二,具备强议价能力的消费类企业正陆续进入提价周期,这将为2022年的收入增长奠定了基础;第三,大宗商品原材料价格从2021年四季度开始已陆续见底,大大减轻了消费企业的成本压力。

富达国际股票基金经理张笑牧也看好消费股的机会,他表示:“共同富裕的目标要求消费企业通过不断的创新去追求长期可持续的优秀回报,因此在选择消费行业投资标的的同时,会去重点关注这些企业是否在可持续发展方面具备先进性,以及是否言行一致。企业要有意识地避免过度挖掘消费者冲动消费甚至浪费的倾向,避免过度的塑造产品和服务的差异性,避免过度的利用他们的议价能力去压缩消费者剩余。同时要积极的引导消费者去树立理性健康绿色消费的理念。”

防水、涂料及连锁行业集中度提升

这些领域龙头企业“强者恒强”

对于一些细分领域里面的行业龙头,如防水、涂料以及连锁酒店、连锁药房或连锁餐饮等行业,周文群也认为这里存在机会。

她表示:“自疫情以来,‘强者恒强’的逻辑在这些板块得到了更好的诠释,尽管行业整体增速较低,但通过龙头企业对行业的整合及自身份额提升,板块中头部企业的市场份额集中度都有所提升。这些细分领域的隐形冠军在过去几年的增速远远快于整个行业,成长更具有可持续性。”

比如,房地产相关政策边际放宽,在周文群看来,相对于地产股,地产链相关细分行业更具成本控制、研发投入的优势,一些细分领域龙头甚至于在全球处于领先地位,建材、家电等地产链行业享受复苏红利,投资机会更值得关注。

技术去全球化大趋势下

国产替代主题是重点关注对象

此外受益于结构性改革,富达国际认为,A股市场中国产替代方向的成长空间仍然很大,专精特新企业中也蕴藏着很多投资机会。

这主要包括两类,一是在全球的舞台上有领先优势的中国企业,主要包括新能源车领域零部件制造端的一些中国公司;二是在技术上有突破,有进口替代空间的公司,主要包括了半导体方面的一些企业。

富达国际股票基金经理盛楠表示,技术去全球化大趋势下,技术替代将是重点关注的投资主题。尽管在芯片设计领域中国企业在量产方面仍然大大落后,仍需要打破光刻机等所谓的“卡脖子”技术。但在一些科技领域,如工业激光、CT机等,近几年已经有很多本土企业成功做到了进口替代。

除了科技领域,还有一些非科技技术,如工业涂料等也有非常可观的进口替代发展前景。他表示汽车涂料、防腐涂料等细分高端产品领域,中国企业仍处于相对落后状态中,比较看好中国企业能够打破外资垄断,及由此带来的投资前景。

新能源细分领域已阶段性过剩、估值高企

但长期投资逻辑未变

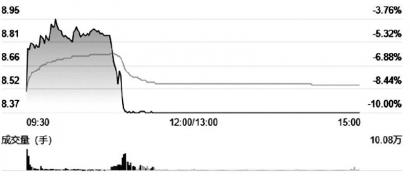

2022年开年以来,新能源板块调整非常剧烈,周文群对《红周刊》记者表示,调整的主要原因是美联储加息政策预期导致风格切换,在无风险利率上升的过程中,高估值行业的现金流折现会受到的影响更大,估值压制也更明显。

需要警惕的是,新能源中已出现一些阶段性过剩、估值较高的细分领域。目前,国内大部分相关公司仍处于制造业阶段,竞争壁垒不高,在竞争激烈的中国市场,产品价格不具优势,对此需要暂时谨慎回避。

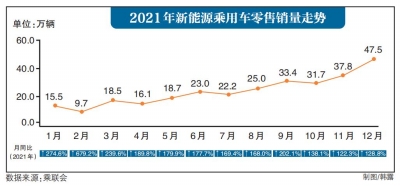

但周文群表示,从景气度角度来看,新能源行业的投资逻辑未发生改变。受益于能源结构的调整以及能源安全政策,新能源汽车仍是一个值得长期看好的领域。

新能源汽车电动化趋势下,电器器件需求将逐步提高,仍有一些细分行业渗透率提高趋势明显,且竞争壁垒较高,例如自动驾驶、软件设计等,值得长期关注。

热点推荐

-

荣耀预热Magic 3 抗摔能力堪比“磐石之坚”

-

防水、涂料及连锁行业集中度提升 龙头企业“强者恒强”

-

宁波银行是国企还是民企 宁波市政府是第一大股东

-

券商研报发布频率加快 极米科技目标价一再抬高

-

大盘杀跌加速 广宇发展(000537)被机构抛售

-

成都“五阿婆”不侵权 注册商标权利人不能滥用权利

-

国内新能源汽车销量领跑全球7年 造车新势力你看好谁

-

2021年“常州造”集装箱年出口额44亿元 增长超331%

-

到2025年 冰雪产业总规模将达到10000亿元

-

格灵深瞳科创板上市获批 拟募资约10亿元

-

分析师:看多友邦保险却腰斩 富途股价也跌去3/5

-

核心业务受困 微博行走在主业单一的路上

-

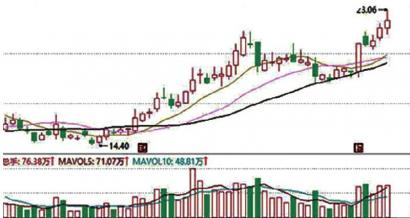

市场放量反弹 天瑞仪器(300165)被机构追买

-

2022年 新能源汽车销量将在450-500万辆之间

-

川股股权激励怎么样 通威股份先向12名高管发放

-

未来3~5年 预制菜行业有望成下一个万亿餐饮市场

-

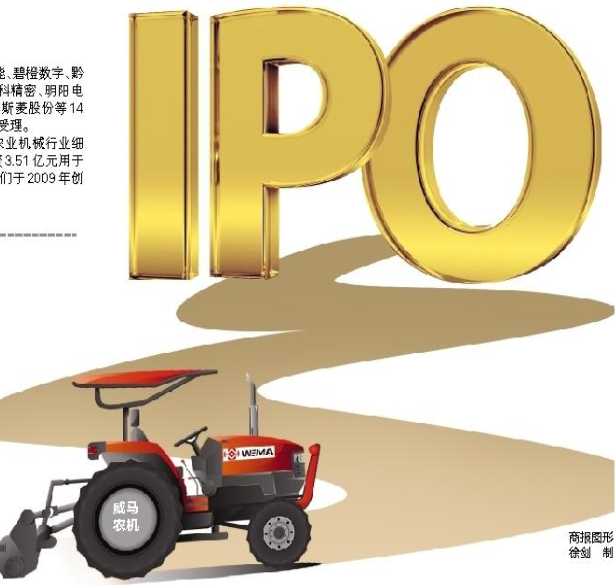

威马农机上市获受理 微耕机田园管理机销量全国第一

-

受益于技术“护城河” 中科慧远完成B+轮和C轮融资

-

京东今年“春节也送货” 员工补贴高达4亿有保障

-

幺麻子拟深交所IPO 营业收入真实性待考

-

中药股投资主线渐显 可关注中药处方药与中药OTC

-

资本对情怀并不买账 网易云音乐难过“美女”关

-

央行谈征信修复骗局 不存在“征信洗白”等说法

-

花样售书不灵光 带来的不过是“虚假繁荣”

-

235只基金清盘同比增长45% 八成是“迷你”型

-

“网游第一股”中青宝又蹭元宇宙 又是炒股价?